お金を上手に管理するためには、まずは下準備が必要です。ライフプランを立て、資産の収支を組み込むことから始めます。賢く管理するポイントや貯まる仕組みを構築する方法についても紹介するので、ぜひ参考にしてお金に困らない人生をプランニングしていきましょう。

お金の管理ができない人の特徴

同程度の給料を受け取って、似たような家族構成の人であっても、毎月の収支は大きく異なります。お金があまり貯まらないのは、もしかしたらお金の管理が上手にできていないのかもしれません。管理下手の人に見られる特徴を3つ紹介するので、当てはまるものはないかチェックしてみてください。

- 家族内でお金の話ができない

- 将来の具体的な目標が決まっていない

- カードや電子マネーの支出を把握できていない

家族内でお金の話ができない

家族内でお金の話ができていない家庭では、お金の管理もできていないことが多いです。

例えば夫婦共稼ぎの場合、お互いの収入や月々の貯蓄額などを把握しているでしょうか。お互いが「相手が貯蓄しているはず」と思って散財していると、住宅購入などのまとまった資金が必要な局面において必要なお金を出せないといったことになりかねません。

一人暮らしの人も同様です。「何とか暮らせたら良い」と無計画にお金を使っていると、まとまった資金が必要なときや老後になってから慌てることになるかもしれません。家族がいる人は家族全員で、一人暮らしの人はご自身が、お金に正面から向き合い収支を把握しておくことが必要なのです。

将来の具体的な目標が決まっていない

将来の具体的な目標がきまっていない場合も、お金の管理がしづらくなります。例えば子どもを持つ予定があるなら、いつまでに持ちたいのか、どのような学校に進学させるのかなど、詳しく決めておくと資金計画も立てやすくなるでしょう。

また、子どもを持つ予定がない場合も、住宅は購入するのか、定年退職はいつか、再就職はするのか、老後の住宅はどうしたいのかなど考えておくことができます。

カードや電子マネーの支出を把握できていない

近年、キャッシュレス化が急速に進んできています。高額なものはクレジットカード、ちょっとした出費は電子マネーを使って、ほとんど現金を触っていないという方も多いでしょう。

現金を持ち歩かないことで紛失や盗難のリスクは軽減できますが、どれだけ使ったかが分かりにくいというデメリットがあります。お金の管理が苦手な方は、カードや電子マネーの支出を管理できていないことが多いです。こまめに明細をチェックするなどして、毎月の支出を把握しておきましょう。

お金の管理を始める前の下準備

今あるお金を管理するだけでは、本当の意味で「お金を管理している」とはいえません。お金は入っては出ていくものなので、現時点だけでなく将来のさまざまなポイントで金額を把握しておく必要があるのです。

将来的なお金を把握するためには、ライフプランとマネーライフプランの2つを作成することが欠かせません。どのように作成するのか詳しく見ていきましょう。

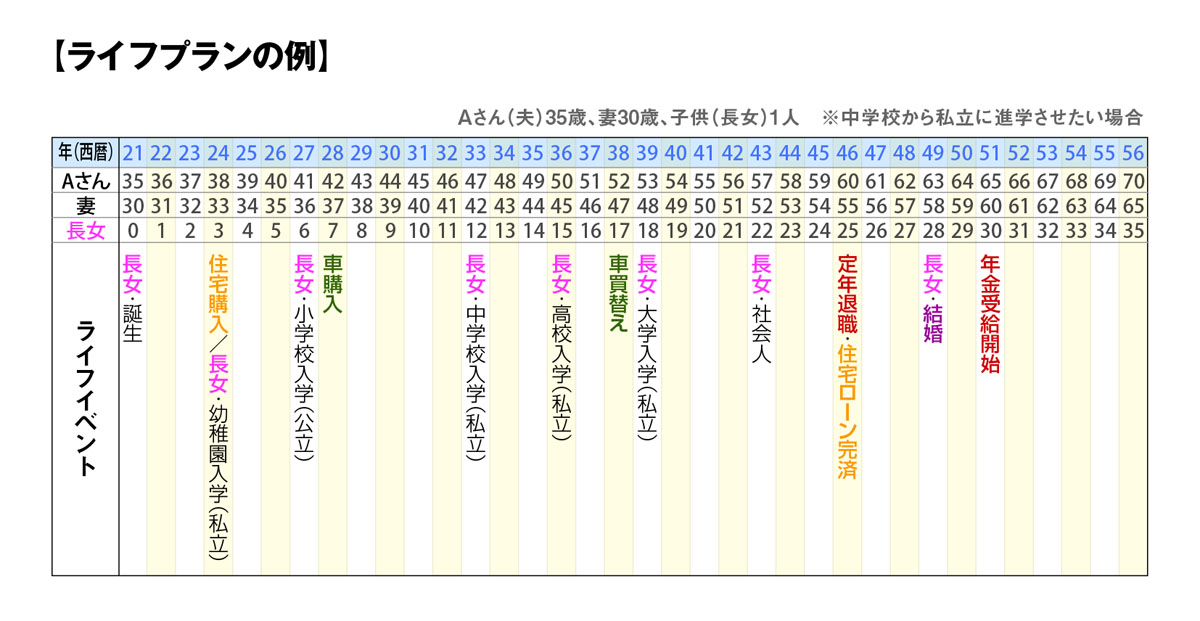

ライフプランを立てる

ライフプランとは、将来の大きなイベントを書き込んだ表のことです。横軸に西暦で年を書き、その下に家族全員の年齢を書き込みましょう。なお、家族の年齢はその年の12月31日時点で統一しておくとわかりやすくなります。

年齢の下にライフイベントを書きましょう。子どもがいる場合は進学や就職、働いている場合は定年退職なども書き込みます。そのほかにも住宅や車の購入など高額の支出を伴うものも漏らさず書いておきましょう。

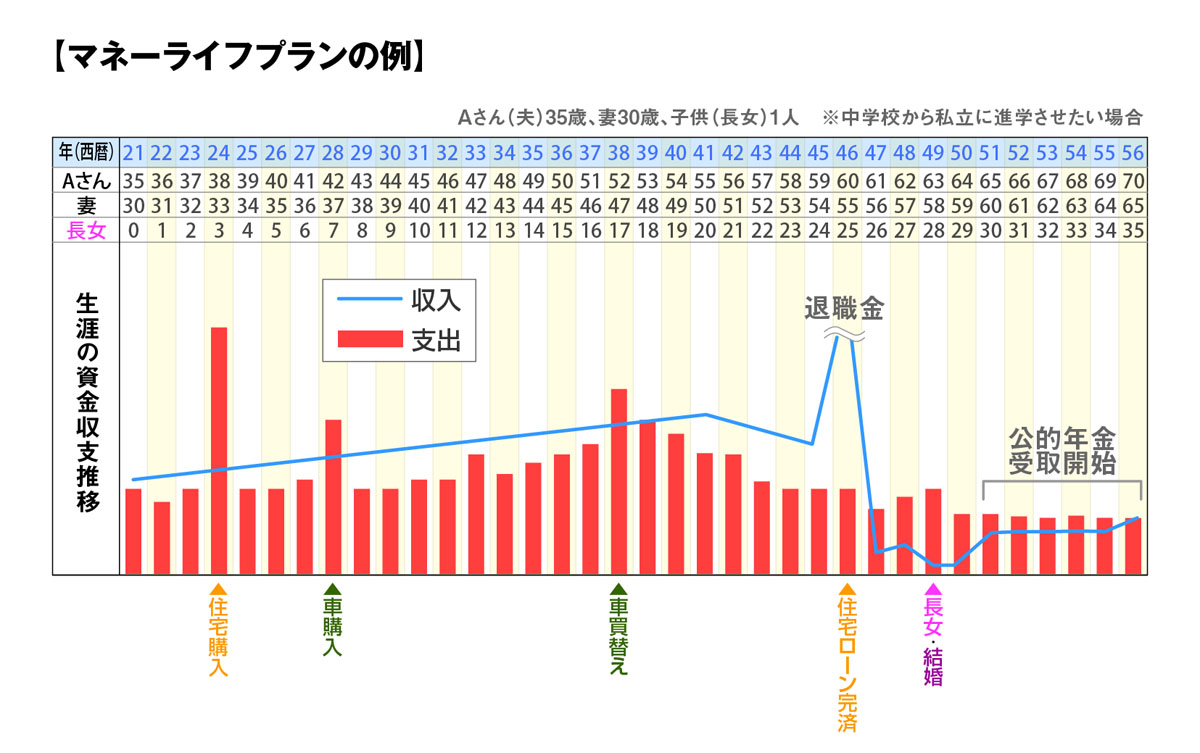

マネーライフプランを立てる

ライフプランを立てた後、同じ表に資金の収支も書き込みます。収入は折れ線グラフ、支出は棒グラフなど、一目で見分けられるようにしておくと、全体的な資金の流れをつかみやすくなるでしょう。

また、グラフの下に数字でその時点での貯蓄額も記載しておくと、よりわかりやすくなります。例えばAさんが35歳の年末時点で600万円の貯蓄があり、翌年は500万円の年収が入り、生活費として毎月30万円ずつ使ったとするならば、36歳の年末時点での貯蓄額は740万円(600万円+500万円-30万円×12)となるでしょう。その年に大きな支出があった場合は、逐次反映させます。

毎月の支出を仕分けする

将来的な収支を把握することも大切ですが、そのためには毎月の収支も詳しく理解しておく必要があります。収入が給料だけの場合であれば、支出に注目し、毎月どのくらいの金額が家計から出ているのか把握しておきましょう。

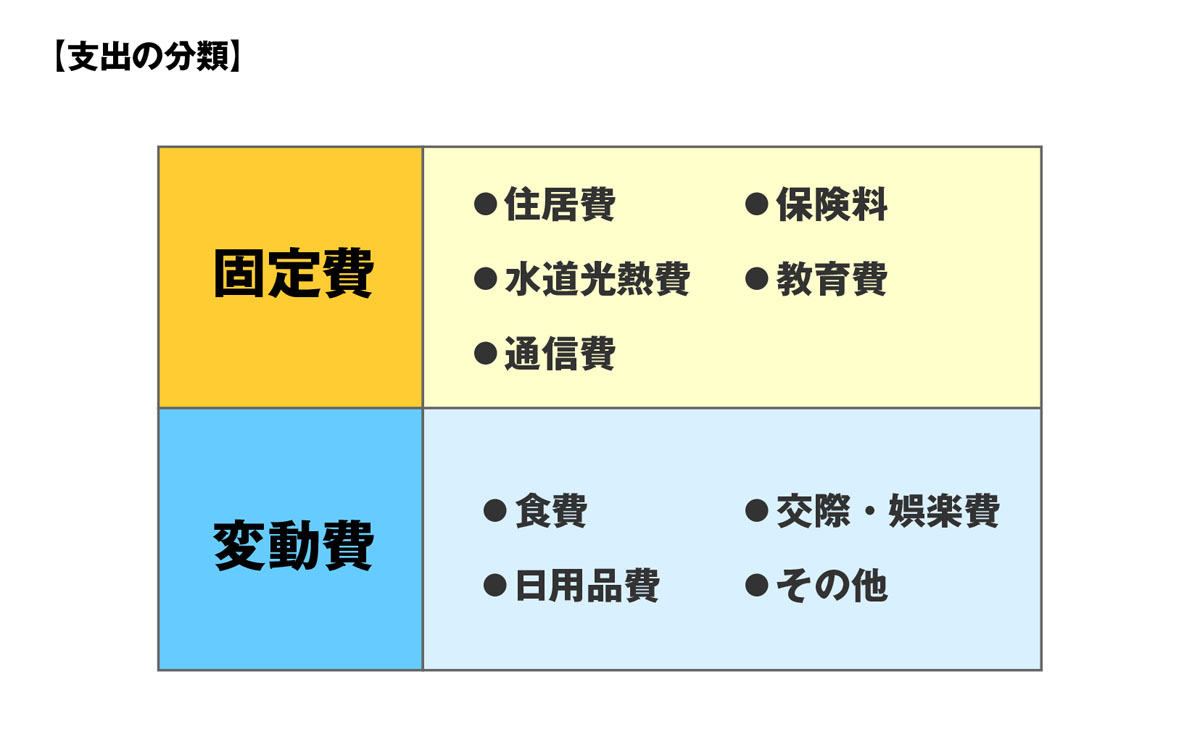

支出は固定費と変動費に大別できます。固定費は毎月必ず支出するもので、なおかつ金額がほぼ決まっているものです。一方、変動費は支出額が流動的なものを指します。

以下のように9つの項目(ご家庭によってはさらに細かく)に分け、それぞれの項目にどの程度の金額を支払っているのかチェックしておきましょう。

お金の管理を行う5つのポイント

下準備が完成したら、いよいよお金の管理を本格的に始めていきます。なお、ライフプラン、マネーライフプラン、月々の支出のいずれも変化するという点に注意が必要です。一度書き出したら終わりなのではなく、定期的に見直し、必要に応じて修正してください。

では、大切なお金を賢く管理する5つのポイントについて見ていきましょう。

- 現在の資産と負債を正確に把握する

- 資産情報を共有する

- 予想外の出費にも備える

- 生活費と貯蓄の口座を分ける

- 資産運用に取り組む

1.現在の資産と負債を正確に把握する

まずは現状把握です。現在の資産と負債を正確に把握しておきましょう。複数の口座がある方や投資している資金がある方は、それぞれの現時点での価値を書き出し、合算してください。

また、住宅ローンや奨学金などの負債がある場合も、現時点での負債総額を書き出し、合算しておきます。マネーライフプランの表に資産と負債に分けて書き込み、その下に資産から負債を差し引いた実際の資産も書いておきましょう。

なお、資産として住宅などの不動産や車などもカウントできますが、年々価値が下がるため、現状を詳しく把握するのは困難です。ここでは投資なども含む金融資産についてのみ説明します。

2.資産情報を共有する

家庭内の金融資産について正確に把握した後で、資産情報を家族で共有します。シンプルに管理するためにも個人名義の資産もすべてまとめて情報を共有しておくと、住宅ローンを組むときなどに役立つことがあるかもしれません。ただし、家庭によって考え方は異なるので、個人資産は非公表、家族の資産とは別に管理するというのもOKです。

3.予想外の出費にも備える

人生において予想外の支出は何度も起こります。例えば入院して手術費や差額ベッド代がかさんだり、働けない期間が生まれて収入が減ったりすることがあるかもしれません。

事故などにより損害賠償を請求されることも想定されるでしょう。予想外の出費に備えるためにも、非常時に使う専用の預金も用意しておくことができます。

4.生活費と貯蓄の口座を分ける

すべての資金の出入りをひとつの口座で管理すると、収支がわかりやすく、無駄な入出金が減るため、ATM手数料を減らすことにもつながります。

しかし、生活費も貯蓄も同じ口座で管理すると、貯蓄なのか余剰金なのかが曖昧になり、積極的にお金を貯めにくくなるでしょう。生活費と貯蓄の口座は分け、毎月定期的に貯金をして着実に増やすようにしてください。

5.資産運用に取り組む

貯蓄だけでは効率的に資産を増やすことはできません。日本の預金金利は非常に低い水準なので、普通預金であれば1,000万円を預けても税引き後は80円弱、定期預金でも160円弱しか利息がつかないのです。

例えば投資信託や株式投資などの資産運用に取り組むことも検討できるでしょう。リスクはあるものの預金以上の利回りを期待できます。

※普通預金金利 年0.001%、定期預金金利 年0.002%(2021年9月13日時点)

お金が貯まる仕組みを構築しよう

毎月使い切れないほどの収入が入ってくるケースを除けば、通常、お金は減っていくばかりです。将来の支出に備えるためにも、お金が貯まる仕組みを構築してみてはいかがでしょうか。次の3つのポイントに留意し、お金が貯まるシステムを作っていきましょう。

- 節約できる支出を洗い出す

- 目標貯蓄額を設定する

- 自動積立を設定する

節約できる支出を洗い出す

お金を管理する下準備の段階で、毎月の支出を書き出しました。もう一度支出内訳を確認し、不要な支出や金額を減らせる固定費などを洗い出してみましょう。

例えば携帯電話のプランや保険契約などは、見直すことで毎月の支出を抑えられるかもしれません。その他にも利用頻度が低いスポーツクラブの会費や新聞代、雑誌代なども見直します。

目標貯蓄額を設定する

目標となる貯蓄額を設定することで、意欲的にお金を貯められるようになります。単に漠然とお金を貯めていると「この程度あれば十分」と判断して、つい無駄遣いすることにもなりかねません。例えば将来的に住宅を購入するために頭金として2,000万円を貯めたい、家具や家電にもこだわりたいからさらに500万円貯めたいなどのように、具体的な目標と目標額を設定します。

自動積立を設定する

自分で貯金をすると、ついうっかりと忘れてしまったり、「今月は支出が多いから」とスキップしてしまったりするかもしれません。毎月必ず貯められるように自動積立を設定し、自動的に給与口座から貯蓄される仕組みをつくりましょう。

なお、積立は預金に限りません。積立投信のように投資商品を選ぶこともできます。リスクを把握してから自分に合う積立を始めましょう。

まとめ

お金を管理することは、より良い生活、より良い老後のために不可欠なことです。まずは資産の現状を把握し、マネーライフプランを作成して、将来的にどの程度のお金が必要になるのか把握しましょう。

現状と将来図をある程度把握したら、次は貯まる仕組みの構築です。積立や貯蓄などを活用して賢く資産を増やしていきましょう。