近ごろ投資という言葉を耳にする機会が多くなってきました。なんとなく気にはなっているけれど、なかなか一歩を踏み出せないという方もいらっしゃるでしょう。

「老後は年金だけでは2,000万円足りない」と金融庁が発表して話題になりました。日本に住む人がすべて2,000万円足りなくなるかは別として、年金だけでは将来思うような生活が送れるかというと、厳しいものになるでしょう。やはり自分で資産を作っていく必要があります。

今回は初心者におすすめの投資についてわかりやすくご説明します。

投資にはどんなイメージを持っていますか?

目次

初心者の方は実際どのくらいの割合で投資をしているのでしょうか?

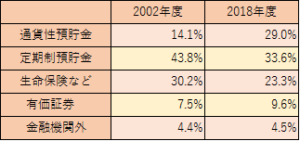

総務省の家計調査(貯蓄、負債編)で「貯蓄の種類別貯蓄現在高及び構成比の推移(二人以上の世帯のうち勤労者世帯)」の2002年度と2018年度を比べました。

株式、株式投資信託、債券などの有価証券の割合をみると2018年度は2002年度に比べると増えています。しかしその割合は全貯蓄高の1割にもなりません。定期制預貯金の3分の1以下です。

貯蓄の種類別貯蓄現在高及び構成比の推移(二人以上の世帯のうち勤労者世帯)

※通貨性預貯金:ゆうちょ銀行の通常貯金、銀行等の普通預金・当座預金等

※定期制預貯金:ゆうちょ銀行の定額貯金・定期預金等、銀行等の定期預金・定期積金等

※生命保険など:生命保険会社の積立型生命保険、損害保険会社の損害保険等

※有価証券:株式、株式投資信託、債券等

※金融機関外への貯蓄:社内預金、勤め先の共済組合等への預貯金等

初心者が投資をしない理由

投資をしたことがない人が、投資をしない理由としてよく聞かれるのは次のような言葉です。

・損をするのが怖い

・まとまったお金がない

・投資に関する知識がない

・投資をする必要性を感じない

それぞれ検討してみましょう。

損をするのが怖い

FXや仮想通貨で大きな損失をだした、といった話が聞かれます。FXや仮想通貨、あるいは株の短期投資は投資とは似た言葉ですが「投機」です。

「投機」とは相場の変動を利用して、短期的に自分の利益のみを追求します。相場によっては大きな損失がでる可能性があります。ギャンブルに似た面がありますね。それに対して「投資」とは、将来が有望な投資先に長期的に資産を投じることです。例えば将来性がありそうな会社の株を買うことによって、会社は事業を拡大し、株価が上がり、その利益を投資家に還元するというものです。長い目でお金を増やしていくという点で「投機」とは異なります。

まとまったお金がない

たとえば株を売買する場合を考えます。株は通常、単元という単位で売買されます。ほとんどの銘柄は100株が1単元です。例としてディズニーランドを運営するオリエンタルランドの2019年7月26日の株価は、1株当たり14,120円です。単元株数は100株ですから、オリエンタルランドの株を買いたいと思うと約140万円必要になります。株式投資をするにはこれだけのまとまったお金が必要になりますね。

しかし、投資にはいろいろなやり方があります。後ほど詳しくご説明しますが、投資信託の積立投資なら証券会社によってはなんと100円から投資を始めることができます。大きなお金がなくても投資はできるのです。

投資の知識を知らない。

これは当然です。学校でも家でも社会に出ても、金融機関にでも勤めない限り投資について教えてくれる場はありませんでした。これから学べばいいんです。少額から少しずつ経験を積んでいきましょう。投資の経験を積めばそれだけ確実に知識は増えていきます。

投資をする必要性を感じない

預貯金だけで資産を作っていくのであれば投資の必要はありません。1980年~1990年頃のバブル期には郵便局や銀行の定期預貯金の金利は6~8%ありました。このころは金融機関に預けておけばお金は増えていました。しかし今は超低金利の時代です。定期預金で0.01%といった金利しかつきません。これでは100万円預けても1年後には100円の利息にしかならないのです。

実際に初心者の方が投資をしようと思ったらどうすればいいでしょう?

投資初心者の方はまずは大きく儲けることを考えるのではなく、リスクを抑えた投資を少しずつ積み立てていきましょう。この夏のボーナスで30万円を思い切って投資したとします。半年後に半分になってしまったら15万円損をした。「投資は怖い、もう二度と投資なんかしない」と思うでしょう。では月に500円ずつ積立をして半年後に半分になったら「1,500円損をした。どうすれば今度は損をしないだろう」と思いませんか?

リスクを抑える投資の法則には三原則があります

それは複利・分散・長期の三つです。

○複利

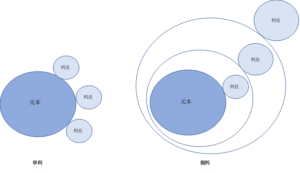

資産を運用すると利息がつきます。利息には「単利」と「複利」の2種類があります。

「単利」とは元本だけに利息がつきます。

たとえば100万円を10パーセントの利率で運用したとします。毎年1年間で10万円の利息がつくので1年後は110万円、5年後には150万円と増えていきます。

それに対して「複利」とは元本についた利息も含めた金額に利息がつきます。利息が利息を増やしていく、雪だるま式に利息がついていくイメージですね。

数字にすると1年後は単利と同じ110万円ですが5年後、10年後と差ができてきます。

下記を見比べてください。

※100万円を10%の利率で運用

手数料や税金などは考慮していませんので概算ですが、10年後には59万円、20年後にはなんと372万円の差がつきます。時間が経てば経つほど複利の効果が大きくなっていくのがおわかりいただけるでしょう。

○分散

「卵をひとつのかごに盛ってはいけない」という投資の格言があります。

全部の卵をひとつのかごに盛っていると、もし落としてしまったらすべての卵が割れてしまう。いくつかのかごに分けていれば被害は少なくて済むという意味です。

同じ種類の金融商品だけに投資をすると、うまくいかなかったときに損失だけになります。

そこで違う値動きをする投資先に分けて投資しようということです。どのように分けるかというと、投資信託には株式や債券・不動産といった投資対象があります。たとえば株式が上がると債権が下がるといったように違う値動きをします。

また投資をする対象の地域を国内や海外先進国(アメリカやイギリス・ドイツなど)、

海外新興国(中南米や東南アジア・東欧など)といった地域に分けることができます。

国内や先進国は比較的安定しています。一方新興国はマイナスになる可能性が高いですが、大きくプラスになる可能性もあります。リスクが大きいということですね。

これらの組み合わせによりリスクを少なくします。

○時間を分ける

分散にはもう一つ時間を分けるという考え方があります。

投資で利益を得るには、安い時に買って高い時に売ると利益がでます。ただ後からみると高い時、安い時はよくわかりますがその渦中ではまだ上がるのか、これから下がるのか見極めるのは非常にむずかしいです。そこで一度にまとめて投資するのではなく、毎月1回というように定期的に一定金額ずつ購入していきます。こうすることによって平均購入価格を抑えることができます。

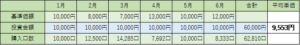

例をあげてみていきます。ある投資信託に投資するとします。

投資信託の単位は10,000口が1単位です。投資信託の値段を基準価額といいます。基準価額が10,000円のときに60,000円でまとめて購入するのと、毎月10,000円ずつ6ヶ月購入する場合を比べてみます。一度に60,000円分購入すると60,000口購入できます。10,000口あたりの単価は10,000円です。次に毎月10,000円ずつ購入する場合を考えます。基準価額は変動するので、毎月購入できる口数が変わります。

60,000円で62,810口購入できました。一度に購入するより2,810口多く購入することができました。平均単価は10,000口あたり9,553円です。一度に購入するより平均購入価格が安くなります。

このように分けて購入することにより、価格が安い時にはたくさん購入することができ、高いときには少なく購入します。結果平均購入価格が安くなります。高値で購入するリスクが少なくなり、時間を分割することによってリスクを抑えることができます。

これはドルコスト平均法という投資手法で、投資初心者におすすめの手法です。

この方法を用いると一度設定すれば、日々の価格の変動を気にすることなく投資ができます。

○長期投資

投資をするというと、たとえばスマホの値動きをずっと見ていて、今が売り時だ、買い時だと売買をする。そんなイメージがありませんか?これは「短期投資、デイトレード」といった方法です。日々仕事や家事などで忙しい女性は常に値動きをチェックすることは大変です。

また短期投資は大きく利益がでる可能性がありますが、大きく損失が出ることもあるのです。投資初心者は売買のタイミングを見極めて行動するのは難しいです。投資初心者の方には5年10年あるいはもっと長期での運用をおすすめします。投資には必ず良い時と悪い時があります。マイナスになる時が必ずあるのです。短期であれば一時的な要因を受けてリスクが大きくなります。長い時間がリスクを軽減して利益をもたらしてくれるのです。

そして先ほどの複利の効果は長期になるほど大きくなっていきます。

投資のリスクを減らす「三原則」を活かす投資信託

以上の三原則を活かした投資方法があります。それは先ほど少し触れましたが、投資信託の積立投資です。

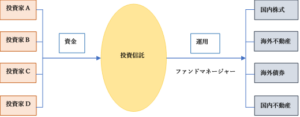

投資信託とは複数の投資家からお金を集めて資産運用の専門家がまとめて投資・運用します。株式投資は個別の会社に投資しますが、投資信託は株式や債券・不動産などのパッケージ商品で投資先も国内や海外とさまざまです。集めた資金をどのような対象に投資するかは投資信託ごとの運用方針に基づき専門家が運用を行います。この運用の専門家のことをファンドマネージャーと呼びます。

投資信託のメリット

・少額から始めることができます。証券会社によっては100円から可能です。

・少額ながらさまざまな資産に分散することができます。投資対象、投資地域が数多くあります。

・専門家(ファンドマネージャー)が運用します。

投資のデメリット

・元本は保証されません。

・投資信託の運用成績は市場環境などによって変動します。安全性を重視したものから

収益性を重視したものなど現在約6千本の種類があります。その中から選ばなければなりません。

税制優遇制度

投資については国も後押しをしています。

以前は国民に貯蓄を勧めていました。そのころは金利が良かったですから、貯蓄で資産を作ることができました。その後バブルがはじけて金利が低くなり、貯蓄ではお金が増やせなくなりました。

そこで2000年代前半に「貯蓄から投資へ」、2016年には「貯蓄から資産形成へ」とスローガンを変えてきました。それに伴い、投資を奨励すべく制度を設けました。

それがNISAやiDeCoです。これは国が投資をしたことのない人にも投資を始めやすくするということで、税制面で優遇した制度です。NISAからジュニアNISA、つみたてNISAと広がっていき、iDeCoも加入できる対象を広げたりと、より多くの人が投資を始めやすくなっています。

つみたてNISA、iDeCoは金融庁が長い時間をかけて、着実に資産を作ることができると認めた投資信託が選ばれています。先ほど投資信託には約6,000本あるとお伝えしました。これだけの中から選ぶのは大変という方は、まずはつみたてNISAやiDeCoの商品から選んでみることもおすすめです。

まとめ

投資初心者、特に日々仕事や家事などに忙しい女性におすすめするのは、投資信託を少額から積立で始めることです。理由をまとめると

・リスクが少ない

・毎日価格のチェックなど手間がいらない

・少額から始められる

女性はコツコツ積み立てていくということが得意ですから、ぴったりな投資方法ですね。

この先ますます少子高齢化がすすみ、もらえる年金の額は減っていきます。受給できる年齢も引き下げることが検討されています。年金だけでは足りません。投資はいまや必要不可欠です。決して投資は怖いものでも危ないものでもありません。優遇制度を利用して一日も早く始めることをお勧めします。