資産運用する場合、一つの目安としたいリターンが年利3パーセントです。年利3パーセントで運用できたのであれば、一定の成功を収めたと言ってもいいでしょう。

本記事では、年利3パーセントの資産運用の方法や運用する際のポイント、また開始時期について解説します。

初心者にもできる?年利3パーセントの資産運用

年利3パーセントというのは、初心者にとっても難しい目標数値ではありません。年利とは1年間の利回りのことで、投資した金額に対する1年間のリターンがいくらなのかを指しています。たとえば年利3パーセントであれば、100万円を資産運用して、1年後に103万円になるということです。

当然、年利が高いとリターンは大きくなりますが、またリスクも同様に高くなります。「年利が高い=ハイリスクハイリターン」ということを念頭に置いておきましょう。

それでは、投資の対象となる金融商品について年利の観点から解説します。

実現可能性は投資の対象で変わる

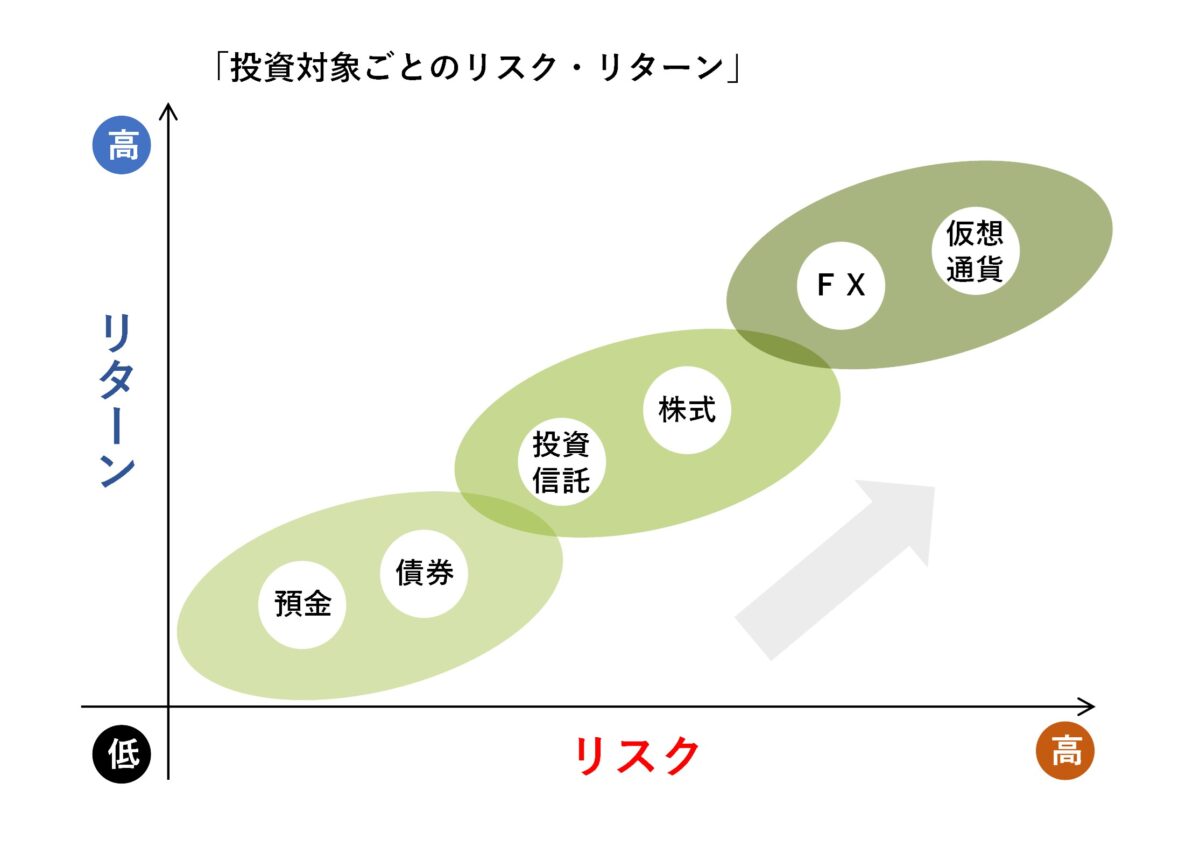

投資の対象には、預金や債券、投資信託、株式、FXなどさまざまな種類があります。リスクやリターンは、どの対象に投資するかで異なるのです。次の図は、金融商品(投資の対象)をリスクとリターンの観点から大まかに分類したものです。

図にあるように、「預金や債券」はローリスクローリターン、「投資信託や株式」はミドルリスクミドルリターン、「FXや仮想通貨」はハイリスクハイリターンに分類されます。

現在は超低金利で、ただ銀行に預けていては資産の増加は期待できません。債券も個人向け国債の金利は固定金利型で0,05パーセントほどと、こちらも増やすには厳しいと言えるでしょう。しかし元本割れなどのリスクはほとんどないため、ローリスクローリターンで着実に増やしたい人に向いています。

投資信託や株式は、ミドルリスクミドルリターンと言えるでしょう。投資信託とは、多くの投資家から資金を集めて、ファンドマネージャーという投資のプロが代わりに運用しリターンを狙う金融商品です。得られたリターンは、資金を出した投資家に配分されます。株式は上手に運用するとかなり大きなリターンが得られますが、元本割れの可能性も高く、投資する際には十分に気をつけなければなりません。

FXや仮想通貨はハイリターンを狙えますが、リスクも非常に大きいため初心者は慎重に判断したほうがいいでしょう。

初心者は年利3パーセントを目標に

投資の初心者は、年利3パーセントほどを目標に運用しましょう。先ほども述べましたが、年利3パーセントはそれほど難しい数値目標ではありません。

日経平均株価やTOPIXを参考にすると、国内株式はおおよそ年利3〜4パーセントほどです。海外株式はS&P500やダウ平均株価を参考にすると、おおよそ年利は5〜7パーセントほどとかなり高くなっています。

ただし世界情勢や経済状況によっては、この数値もマイナスになることもあるため、リスクを減らすために債券や投資信託などをバランスよく購入することが必要でしょう。

日経平均株価やダウ平均株価とは?

日経平均株価やTOPIX、ダウ平均株価、S&P500の意味は次の通りです。

- 日経平均株価:東京証券取引所一部上場の日本を代表的する225銘柄を対象として算出する株価指数

日経平均株価は日本の一部上場企業約2000銘柄から代表企業225銘柄で構成された株価指数です。

日経平均株価は他にも日経225と呼ばれることがありますが、この株価指数は日本国内の株式市場の大まかな値動きや動向などを把握することができるため、投資家の間では必ず注目される株価指数です。

日経平均株価の算出方法は以下のようになっています。

・みなし額面へ修正

・株価を合計する

・除数で割る

・小数点以下3位を四捨五入する

株価の単純平均がベースとなっています。

日経225の選定は毎年10月頃に年1回のペースで見直しが入ります。

銘柄の入れ替えは、全体の市場の動きなどを考慮し、より市場に流動性を持たせるためです。流動性がひくくなってしまった銘柄や上場廃止となった銘柄は除外されます。

ちなみに流動性とは、売買が活発に行われているか、その他安定度を表します。

日経平均株価の値動きが激しくなる時間帯は、主に東京市場がオープンする午前9時~午後15時くらいまでで、その後深夜23時以降のシカゴ市場がオープンする時間帯です。

※必ずしも各時間で値動きが活発になるとは言えず、あくまでも目安です。

- TOPIX:東京証券取引所一部上場の全銘柄を対象として算出する株価指数

TOPIXは日経平均と同様日本国内を代表する株価指数の一つです。

日経225と同じく、東証一部上場全銘柄を対象に、その日の終値を基準に時価総額の合計額を時価総額で割ることで算出されます。

日経平均株価とTOPIXは市場の動きが連動していることもありますが、TOPIXは全銘柄が対象となっているため、市場相場全体の動きがわかりやすいです。

体感として株価に近いため、日本国内の景気や動向を確認しやすく、大きな指標の一つとなっています。

国内株式で運用されている投資信託に関しては、日経平均株価よりもTOPIXの方がベンチマークとして使われています。

トヨタ自動車・ソニー・ソフトバンクなどの大企業は特に値動きに大きな影響を与え、上記の銘柄の価格が乱高下した時は、TOPIXも大きく乱高下することがあるので注意が必要です。

日経平均株価とTOPIXの違い

| 日経平均株価 | TOPIX | |

| 銘柄 | 一部上場の代表的な225銘柄 | 一部上場の全銘柄 |

| 算出方法 | 株価の単純平均がベース | 浮動株時価総額加重型 |

| 性質 | 株価の高い銘柄の影響を受けやすい | 時価総額の大きい銘柄の影響を受けやすい |

- ダウ平均株価:ダウ・ジョーンズ社が発表する、ニューヨーク証券取引所やナスダックに上場している工業株30銘柄を対象として算出する株価指数

ダウ平均株価は、世界中の投資家が注目している指数で、NYダウの値段が大きく動けば日経225の他、ユーロ・ストックス・香港ハンセン指数など世界各国の株価指数にも大きな影響を受けます。

ダウ工業株平均30種やダウ輸送株20種平均、ダウ総合65種平均といったものがありますが、全ての銘柄がニューヨーク証券取引所に属しているわけではなく代表的なハイテク株はNASDAQに属します。

ダウ平均株価は構成銘柄の平均株価を指数化したもので、値動きは株価の高い銘柄の動きに大きく左右されます。

個別銘柄の影響を受けやすい特徴があり、これは銘柄数が絞られていることが要因となっています。

主にダウ平均株価が大きく動くのは経済指標の発表がある場合で、価格の変動が激しくなります。

- S&P500:ニューヨーク証券取引所やナスダックなどに上場している代表的な500銘柄を対象として算出する株価指数

S&P500は、S&Pダウ・ジョーンズ・インデックスLLCが算出しているダウ・ナスダックに続くアメリカの3大指標の一つです。

値動きとしてはダウ平均と連動していることが多く、ダウ平均、S&P500共に似たような動きになります。

※参考:ダウ平均株価チャート

https://g.co/finance/.DJI:INDEXDJX

※参考:S&P500チャート

https://g.co/finance/.INX:INDEXSP

S&P500はダウ平均とは違い500の採用銘柄で構成されているため、アメリカ経済全体の動向を把握したい場合などに参考とされることが多いです。

米国の個別株を買う場合にもS&P500は重要視されており、2020年に自動車メーカーのテスラがS&P500に組み入れられた際には多くの投資家がテスラ株を購入しました。 大量の買い注文によりテスラ株価は急上昇し、過去最高の出来高となり、銘柄の組み換えなどにも注目が集まっています。

- ナスダック:NASDAQに上場している3,000以上の銘柄を時価総額加重平均で算出した株価指数

ナスダック総合指数はナスダックに上場している全銘柄が対象で、特にハイテク株などIT関連の新興企業が多く組み入れられている株価指数です。

ナスダックの主な上場銘柄は以下の通りです。

・Amazon

・Apple

・Microsoft

・Alphabet

など世界でも有数のIT企業が上場しています。

特にIT関連企業の株を購入する投資家などは市場の動向を掴むために最も重要視されています。

日本でもナスダックに上場している企業は多く、キリンホールディングス・日産自動車など日本国内の株を購入する場合でも注目されています。

投資を始めると、日本や海外の経済状況や企業の業績などに興味を持つようになります。資産運用する際には、このような言葉も少しずつ覚えていきましょう。

年利3パーセントで運用する4つのポイント

それでは、年利3パーセントで運用するときのポイントを4つ紹介しましょう。

1.長期間にわたって積み立てる

資産運用するときの基本は、「長期・分散・積立」です。安定的にリターンを得るためには長期間に渡って積み立てることが欠かせません。とくに「定期・定額」で積み立てることが大切です。

たとえば、毎月1日に3万円ずつを投資するとしましょう。価格に関係なく定期的に購入することで、価格が高いときは少量を、安い時には多くを購入でき、全体として購入価格を平均化することができます。

また、長期間にわたって運用することにより複利の効果はさらに大きくなり、雪だるま式に資産は増えるのです。複利効果についての詳しい説明は後述します。

2.長期間にわたって複利で殖やす

長期間で運用するとなぜ資産が雪だるま式に増えるかと言うと、複利効果を得られるからです。

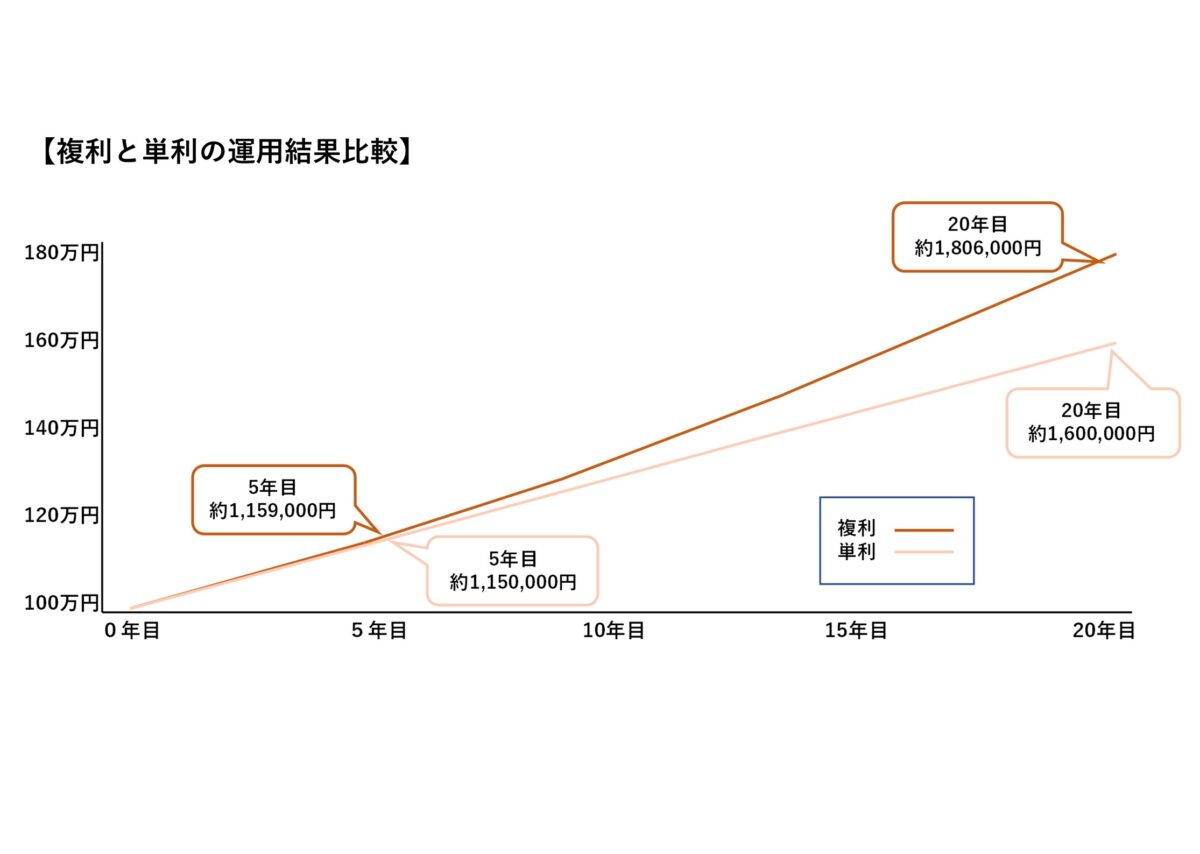

ここで、資産運用に大きな影響を及ぼす複利と単利について説明します。単利とは、何年経っても元本に対してのみ利息がつくことです。一方、複利とは、元本に追加された利息に対しても利息がつくことを言います。

たとえば100万円を年利3パーセントで運用するとしましょう。単利では、何年経っても元本の100万円にしか利息がつきません。しかし複利の場合、2年目は元本+1年目の利息の合計である103万円(100万円+3万円)に対して利息がつきます。その翌年も、また利息が追加された総額に利息がつくため、雪だるま式に増えるのです。

次の図を見るとイメージがつきやすいでしょう。長く運用するほど、複利効果によって、金額の差に大きな開きが生じるのです。

資産運用で最も資産が増える方法は、複利効果で運用していくことです。

複利効果を最大限に発揮するには分配型のファンドを選び、月々・年1回で分配される配当金を全て再投資にまわすことで複利効果が最大限に活かされ、どんどん資産を増やすことが可能です。

配当金の受取の有無は後から設定し直すことができるので、ある程度資産が増えるまでは配当金を再投資に回すことをおすすめします。

3.インデックスファンドへの投資

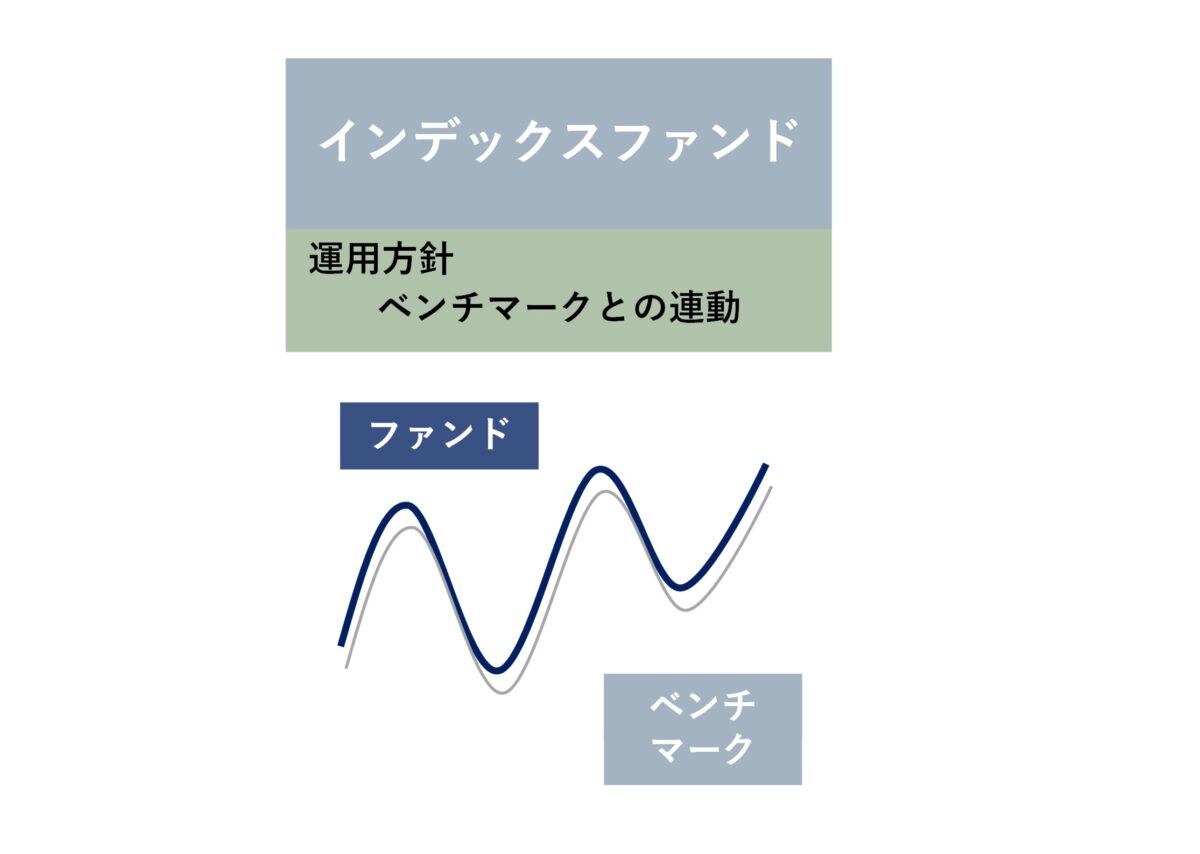

安定的なリターンが見込める金融商品にインデックスファンドがあります。インデックスファンドとは、ベンチマーク(目標とする指数)と同じような値動きをする投資信託のことです。先ほど述べた日経平均株価やTOPIX、ダウ平均株価などがベンチマークとなります。

投資信託は運用方法によって2つに分類されますが、そのひとつがインデックスファンドです。もうひとつはアクティブファンドと言い、ベンチマークを上回るリターンを目指します。アクティブファンドはファンドマネージャーの腕によって成績が異なるため、手数料(信託報酬と言う)も高くなりがちです。

一方インデックスファンドは、ファンドマネージャーの腕はそれほど関係ないため、手数料を抑えることができます。

・インデックスファンドの投資方法

インデックスファンドは取引コストがアクティブファンドよりも安く各株価指数に連動しているため、全体の値動きが分かりやすいのが特徴です。

また株価指数に連動しているため、基本的に値動きは緩やかで大きなリターンは望めません。しかしその反面、大きく損失を出すこともないので年利3パーセント程度の分散投資で資産運用を目指している方にはおすすめです。例えば、日経平均に値動きが連動しているインデックスファンドを購入すれば自動的に225銘柄全てに分散投資していることと同じになります。

・インデックスファンドを購入する

※インデックスファンドを購入する際のポイント

インデックスファンドと言っても何十種類もの商品があり、どれを購入していいか迷ってしまう場合があります。

実際に購入する際には、まずは買い付け手数料が無料のものや、運用コストが安いものを選ぶのがいいでしょう。

また、分配金の有無なども重要で、銘柄によっては毎月分配型や年1回の分配などがあります。

基本的に長期投資で年利3パーセント程度の利益を狙うなら分配金は再投資に回したほうが効率よく資産運用ができます。

※基準価額・純資産に注目する

インデックスファンドを購入する際にもう一つ注目すべきポイントとして、基準価額と純資産があります。

基本的にインデックスファンドは、純資産が多ければ多いほどそのファンドは安定して運用されているということになります。

逆に純資産が著しく減っている場合は安定的な運用ができていないため、購入するのは控えるなどしなくてはなりません。

次に基準価額ですが、これは現在のファンドの価格を表しています。基準価額が上がっていれば上昇傾向にあり、逆に下がっていれば市場は下降中です。

毎月決まった日に積み立てている場合はあまり気にすることはありませんが、スポットで買い付けを行っている場合は、できるだけこの基準価額が下がっている時に購入することで購入後すぐに含み益となる場合があります。

投資の本質は安い時に買って高い時に売ると言うのが原則なので、どのファンドを購入するにしてもできるだけ価格が安い時に購入することがおすすめです。

4.アクティブファンドへの投資

アクティブファンドへの投資は、株価指数等のベンチマークの動きを上回る投資成果を目標とするため、インデックスファンドよりも多くのリターンが望めます。

組入銘柄などもインデックスファンドとは違い、ファンドマネージャーがより利益が出そうな銘柄を厳選して運用していく形となり、その分取引手数料なども高くなります。

・アクティブファンドの投資方法

銘柄の購入方法はインデックスファンドと変わりませんが、アクティブファンドでの投資の際には必ず購入前に運用実績や信託報酬などを確認する必要があります。

インデックスファンドよりリターンは期待できますが、その分リスクも大きくなるため、銘柄選びにはより慎重になる必要があります。

アクティブファンドを購入する際には、自分の投資スタイルや目的など明確にして計画を立てることが必要です。

※アクティブファンドの種類

インデックスファンドとは違いアクティブファンドには大まかに3つの種類があります。

・バリュー投資

株価が比較的安い銘柄などに投資することを指します。

少額で積極的に利益を狙って行きたい時などにおすすめです。

・グロース投資

新興企業などこれから大きく成長見込みが期待できる企業に投資することです。 ただし、企業が成長するかどうかは不明な点が多いため、動向をしっかりと見極める必要があります。

・テーマ型ファンド

特定の業種(例えば、通信業)など業種に沿って銘柄を厳選してファンドに組み入れることです。 すでに投資に対してビジョンがしっかりとある方におすすめです。

実際にアクティブファンドに投資する際には、上述した種類などを把握しておくと銘柄が選びやすく、自分の資金の許容範囲でリスクを抑えながら資産を増やしていくことも可能です。

アクティブファンドは積極的にリターンを狙って行きたい人向けのファンドで利益も大きいですが、リスクも大きくなります。

いきなりリスクを取るのはまだ不安だという方、または投資初心者の方で年3パーセント程度の資産運用を目指している方は、長期でゆっくりと資産を積み上げていくインデックスファンドのほうがおすすめです。

インデックスファンドの平均年利は、世界株式では4〜6パーセントほどです。年利3パーセントの運用を目指すのであれば、インデックスファンドを利用するのがおすすめです。手数料を抑えながら、長く運用するのに適していると言えるでしょう。

5.複数の資産に分散できるファンドも

通常、投資信託(ファンド)には、さまざまな資産(国内株式や債券など)が組み入れられているため、ひとつの投資信託を購入するだけで分散投資をすることになります。8資産均等型や6資産均等型、4資産均等型のようなバランスファンドであれば、手数料をさらに低く抑えることができるでしょう。

8資産均等型や6資産均等型、4資産均等型の資産の内訳は次の通りです。

- 8資産均等型ファンド:国内債券、国内株式、先進国債券、先進国株式、新興国債券、新興国株式、国内リート、先進国リートの8資産に均等に投資するバランスファンド

- 6資産均等型ファンド:国内債券、国内株式、先進国債券、先進国株式、国内リート、先進国リートの6資産に均等に投資するバランスファンド

- 4資産均等型ファンド:国内債券、国内株式、先進国債券、先進国株式の4資産に均等に投資するバランスファンド

このような資産均等型ファンドは分散投資に適しているため人気があります。投資初心者でどのような金融商品を選べばいいのか分からない場合は、資産均等型ファンドもおすすめです。

年利3パーセントの運用イメージをつかむ

ここでは、年利3パーセントで運用する場合、どのように資産が増えていくのかをイメージしましょう。

24年間で資金が2倍になる

複利の効果を知るうえで押さえておきたいのが、「72の法則」と言われるものです。これは、資産を2倍にするには何年かかかるかを簡易的に計算する計算式のことを指します。計算式は次の通りです。

- お金が2倍になる年数(概算)=72÷金利

この計算式によると、年利3パーセントで運用した場合、資産が2倍になるためにかかる年数は24年(72÷3=24年)です。年利5パーセントであれば、14.4年(72÷5=14.4)あれば、資産が2倍になります。

金融商品を選ぶときには、この計算式に年利を当てはめると、どのくらいの年月で資産が2倍になるのかが簡単に算出できるでしょう。

毎月1万円を24年間投資したら?

それでは、年利3パーセントの投資信託を毎月1万円ずつ購入し、24年間積み立てた場合にいくらくらいになるのか見てみましょう。複利効果を確認するために、ただ貯金しただけの場合(いわゆる年利0パーセント)と比べます。結果は次の通りです。

- 貯金した場合(年利0パーセント):2,880,000円(1万円×12ヶ月×24年間)

- 年利3パーセントで運用した場合:4,210,353円(元本2,880,000円+運用利益1,330,353円)

年利3パーセントで運用すると、24年間の間に約133万円の利益が出るのです。ただ貯金しただけの場合と比べると、その差は明らかでしょう。

金融庁が提供している資産運用シミュレーションで簡単に確認できるため、試してみてください。

年利3パーセントの資産運用をいつ始めるか

これから資産運用を始めようと思っている方でいつファンドを購入したらいいのかわからないと言う方も多いのではないでしょうか?

ここでは資産運用を始める2通りのタイミングと、心構えについてお伝えしたいと思います。

積み立て購入

積みたて購入は、毎月決まった額を自動的に口座から引き落とし定期的にファンドを購入していく形です。自分で日にちや購入金額を指定することができるので無理なくゆったりと資産運用を始めることができます。

またインデックスファンド場合、リターンは低いですがリスクも低く年利3パーセントの利益も十分に狙えるので、初めて資産運用すると言う方にはおすすめの投資商品ではないでしょうか?

スポット購入

スポット購入は自分のタイミングで金額や口数を指定して購入する方法です。

特にインデックスファンドは日経225やTOPIXなど、株価指数と値動きが連動している商品なので各株価指数のチャートやファンドの時価総額などを確認しながらその都度購入していく方法です。

しかし、スポット購入は自分のタイミングで購入するため、価格の上げ下げを待っていると購入チャンスを逃してしまうということや、常にチャートや市場価格を監視しなければならないというデメリットもあるので時間に余裕がある人向けの購入方法と言えるでしょう。

思い立ったらすぐ始めるべき

先ほども述べましたが、投資の基本は「長期・分散・積立」です。積立投資であれば、思い立ったらすぐ始めるべきと言えるでしょう。

なぜなら、積立投資なら定期的に定額で積み立てていくため、いつ始めるかはほとんど関係ないからです。購入するタイミングを考慮する必要がないため、ストレスをほとんど感じることなく資産運用ができます。

「チャンスが来たら」は間違い

積立投資では「チャンスが来たら」という考え方は間違いです。積立投資は早く始めれば始めるほど、複利効果が期待できます。投資信託は利益が出ると投資家に分配金が支払われますが、分配金を再投資することでさらに大きな複利効果をも見込めるでしょう。

つまり、積立投資で唯一ベストなタイミングは、「思い立ったとき」ということです。

まとめ

資産運用で年利3パーセントは、それほど困難な数値目標ではありません。分散投資しながら長期に渡り積み立てていくことで、年利3パーセントは達成できるでしょう。とくに積立投資は、より長く積み立てることでより大きな複利効果を期待できます。

資産運用やファンド購入のタイミングは人それぞれで生活パターンなどにもよりますが、大まかには定期的に安定した積みたて購入と、投資の基本である安い時に買って高い時に売ることができるスポット購入があります。

特にこれから資産運用を始めようと思っている投資初心者の方は、少額からでも定期的に商品の購入が可能で資産を増やせるインデックスファンドがおすすめです。

どの購入方法でも、年利3パーセントの資産運用はそれほど難しいことではないので是非、無理をせず、安定的な資産運用を目指してください。

資産運用を始めるベストタイミングは、「思い立ったらすぐ」です。家計に負担のない範囲で、「長期・分散・積立」の基本に則って資産運用を始めましょう。