投資初心者に人気のNISAですが、永続的な制度ではないため、非課税期間終了後にどうすべきかよく考えて判断しないと損をしてしまう可能性もあるので注意しましょう。

非課税期間終了後に損をしないための対策と注意点を紹介しますので、投資をする前にじっくり読んで参考にしてください。

NISAとは?

NISAとは、投資で得た利益(配当金、譲渡益等)に税金がかからない制度のことです。

通常の資産運用では、株式や投資信託で得た利益に20.315%の税金がかかりますが、NISAであれば投資で得た利益に税金がかかりません。

NISAはうまく活用すると、資産を効率よく増やしていくことができる制度なので賢く利用していきましょう。まずは、NISAの概要についてご説明します。

NISAの仕組み

NISAは株や投資信託などで得た収益が非課税になる税制優遇制度で、売却時の利益のほか、配当金や分配金にかかる税金も非課税の対象です。

NISAには一般NISA、つみたてNISA、ジュニアNISAの3種類があり、それぞれ年間で投資できる金額や非課税期間が違います。種類の異なるNISAを併用することはできないため、3種類の中から自分に適したNISAを選びましょう。

一般NISA、つみたてNISA、ジュニアNISAの違い

一般NISA

一般NISAは投資の対象商品のラインナップが豊富で、株式投資信託などや証券取引所に上場している株式、株と同じように運用できる上場投資信託(ETF)、投資の対象が不動産である不動産投資信託(REIT)などを購入することができます。

非課税期間は5年となっており、つみたてNISAと比べると短いですが、選べる種類が多いのが特徴です。銘柄を選ぶための基準をしっかりと持ったうえで活用するようにしましょう。

つみたてNISA

つみたてNISAは投資信託を毎月積み立てるタイプのNISAで、投資対象は厳選された投資信託のみです。年間投資上限額が40万円とNISAに比べると金額は小さくなりますが、非課税期間は20年あるので長期投資に向いています。

対象商品は長期・積立・分散投資に適した金融庁の認可を受けた投資信託に限定されているため、投資初心者でも安心して始められるでしょう。

ジュニアNISA

ジュニアNISAは19歳以下の未成年を対象にしたNISAです。

年間投資上限額は80万円ですが、口座開設者が18歳になるまでは原則払出しができないので注意が必要です。もともとジュニアNISAは大学等の学資金を想定した資産運用であるため、このような制限が設けられています。

NISAには期限がある

NISAの非課税期間には期限があり、一般NISAの非課税期間は最長5年間、つみたてNISAは最長20年、ジュニアNISAは最長5年です。

一般NISAとジュニアNISAの非課税期間は5年と短いですが、ロールオーバー(非課税期間の延長)できるメリットがあります。 ロールオーバーについては、後ほど詳しく説明します。

各NISAの非課税期間終了はいつから?期間延長も確認

2024年から制度が変わり新NISAが始まるため、現在の一般NISAやつみたてNISAの非課税期間終了のタイミングにも影響があります。

ここでは各NISAの非課税期間が終了するタイミングと、期間延長の手続きについて解説しますので、しっかりと頭に入れてスムーズな移行ができるようにしましょう。

一般NISAは2024年より新NISAへ

2014年1月にスタートした一般NISAは、2023年に新規投資枠が終了する予定だったため、2019年以降の投資分については非課税期間終了後のロールオーバーはできない予定でした。

しかし、2024年から新NISAへと衣替えすることが決まったことに伴い、移行措置として制度も5年延長されることになったのです。これにより、2023年の投資分まではロールオーバーができるようになりました。

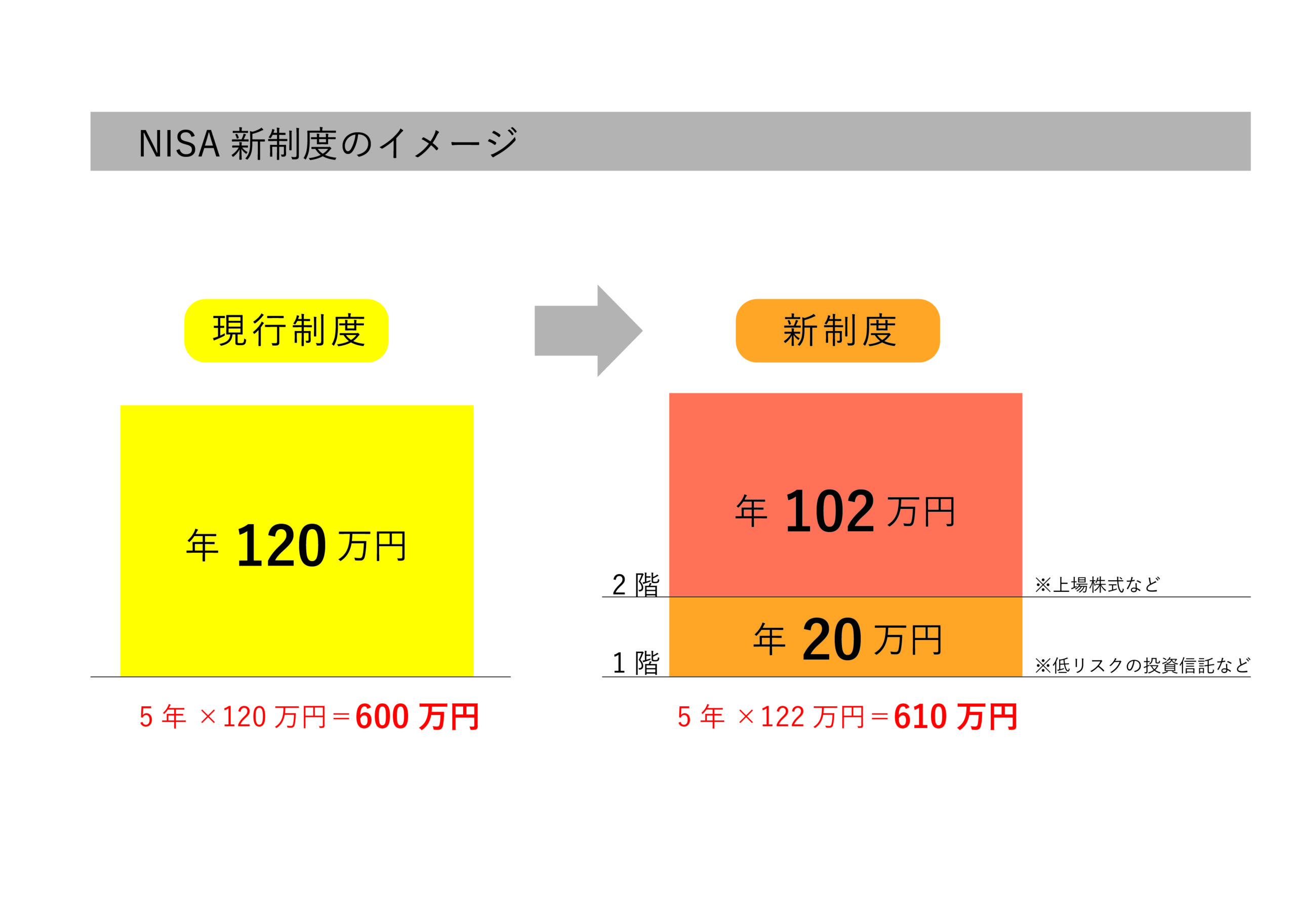

新NISAの特徴は、非課税枠が年間122万円の2階建て構造であることです。

1階部分は投資可能額が20万円に設定されており、投資できる商品はつみたてNISAと同じ、長期・積立・分散投資に適した投資信託となります。

2階部分は投資可能額が102万円で、現在の一般NISAと同じ商品を購入できます。構造が複雑化していますが、積み立て投資が導入されたことで、リスクを抑えながら株式投資もしたい方には、より使いやすくなったといえるでしょう。

つみたてNISAは5年延長で2042年

つみたてNISAで投資できる期間は2037年まででしたが、5年間延長され、2042年までとなりました。制度の内容に変更はありません。

いつ投資を始めても20年間は非課税のメリットを受けることができますが、スタートが早いほど積立できる金額が多くなるので、長期投資を考えている人は早めに行動するといいでしょう。

ジュニアNISAは2023年まで

ジュニアNISAは利用率が伸びなかったこともあり、2023年12月末で終了することが決定しました。

しかし、この終了に伴い、2024年1月以降は18歳未満でも制限なしで資金が引き出せるようになります。

今まで18歳になるまで資金を引き出せなかったことがネックになっていましたが、この払い出しの年齢制限が撤廃されたことにより、災害やリストラなどでお金が必要になったときなど、いつでも好きなときに資金を引き出せるようになりました。

使い勝手が向上したため、まだ利用する価値はあります。大学や就職のための資金運用など、自分の資産運用目的に合っているなら利用を検討してみましょう。

NISAの非課税期間終了後に損をしないための対策

非課税期間が終了したときの選択肢は3つあります。そのときの状況に合わせて、もっともベストな選択をしましょう。

通常の口座に移管する

NISAで保有している株式や投資信託は、非課税期間が終了すると、自動的に通常の口座へ移されます。このとき、移管された株式等は、非課税期間終了時の時価が、取得価格(その商品を購入した金額)となります。最初に購入した時点での価格は適用されない点に注意してください。

なぜこの点に注意が必要かというと、購入時よりも値下がりしているときに課税口座へ移すと、「取得価格」は移した時点での時価となるため、移行時よりも値上がりすると、その差益対して課税されてしまうからです。

つまり、通常であれば課税対象にはならない差額分も、今後は課税対象となってしまうことになります。

「NISA口座で株式を120万円で購入し、5年の非課税期間終了時に100万円に値下がりしていた」という事例で説明しましょう。

非課税期間終了時点でNISA口座から課税口座へ移すと、取得価格は100万円に変更されます。この後、株式が100万円から120万円に値上がりして売却した場合、株式を120万円で購入したので利益はないのですが、取得価格が100万円となってしまっているため、20万円分の利益(120万円-100万円)があるとみなされ、課税されてしまうのです。

利益が出ているときに売却すれば損とはなりませんので、非課税期間終了の時期を気にしながら運用するようにしましょう。

ロールオーバーする

ロールオーバーとは非課税期間を延長する手続きのことです。

含み損があり、今後含み損が解消される見込みがある場合には、この対策によって損を避けられます。

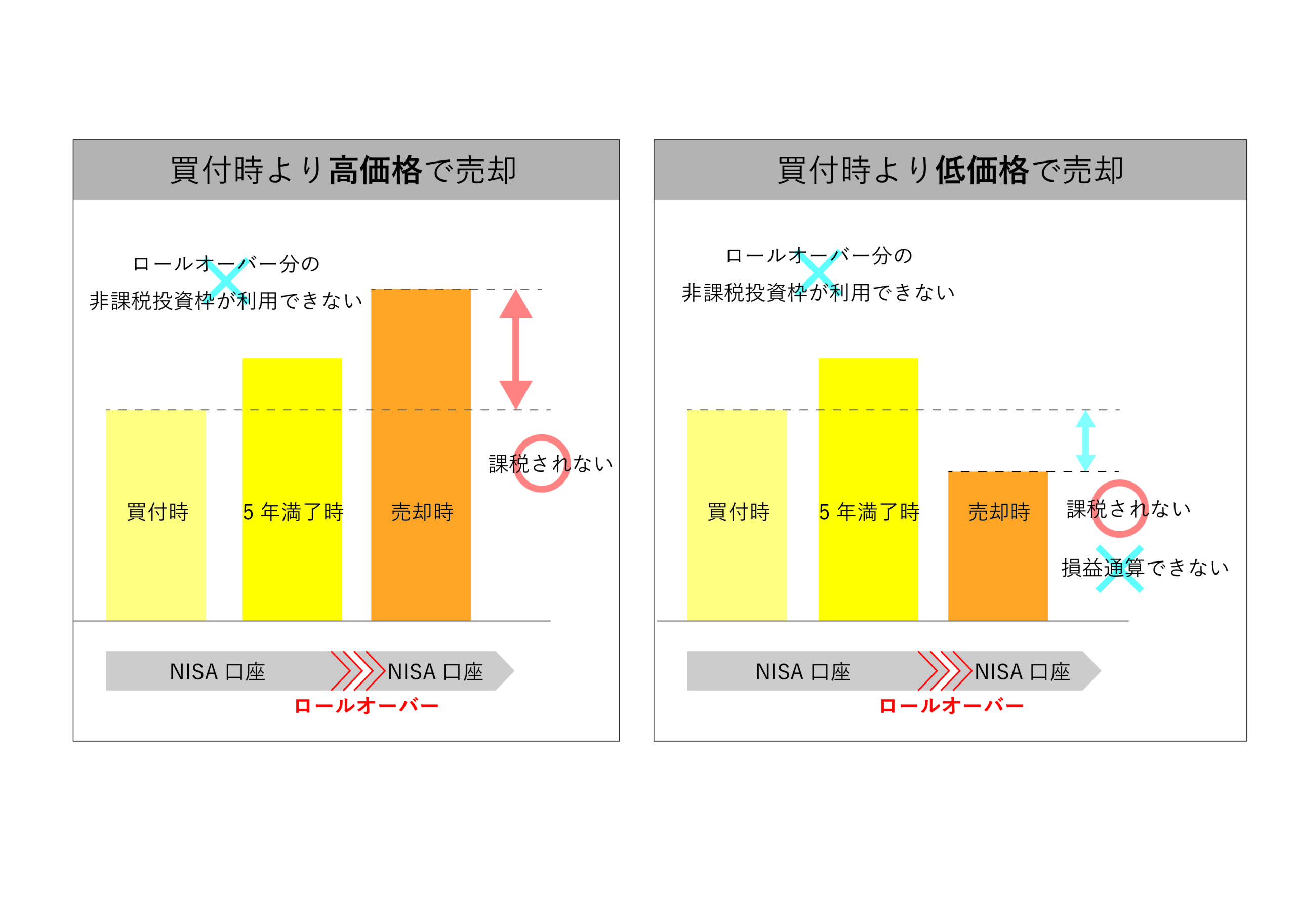

NISA口座で保有している商品に含み益があり、今後さらなる値上がりが期待できる場合も、ロールオーバーすることによって、さらに非課税の恩恵を受けることができます。

ちなみに、仮に翌年非課税投資枠の上限額120万円を超えていても、NISAでは全額ロールオーバーすることは可能ですが、翌年の非課税枠を消費してしまうため、時価が120万円を超えている場合は新しく商品を購入することができません。新しい商品を購入したいのであれば、通常口座への移管を検討したほうがいいでしょう。

仮にロールオーバー後に銘柄の値下がりがあった場合、その損失は他の口座と損益通算することはできません。この場合も、翌年はロールオーバーした分の非課税投資枠は利用できないので注意が必要です。

ロールオーバーを希望するのであれば、事前にNISA口座の金融機関へ申し込みが必要です。申込期限までに手続きを済ませておかないと、自動的に課税口座へ移管されるため注意してください。

売却する

非課税期間が終了する前に売ってしまうのも一つの方法です。

非課税期間内に売れば税金がかかりませんので、商品が値上がりした時点で売れば、利益に対して税金が引かれずに手元に売却代金が残ります。「車を買いたい」などの理由で現金が必要な場合や、つみたてNISAに制度変更したい場合は、この方法がおすすめでしょう。

ただし、これは株や投資信託が購入時より値上がっていて、譲渡益が見込める場合に有効な手段です。

逆に値下がりして含み損を抱えている場合は、売却することで損が確定してしまうので、他の方法をとることも検討してみましょう。

利益が出ていて売却を決めたのであれば、タイミングをみて売却することが重要です。非課税期間終了前の売却であれば、非課税の恩恵を受けられるうえに、翌年になればNISA投資枠で別の商品を購入できます。

タイミングよく売れば、NISAのメリットを最大限に生かせるでしょう。

NISAの非課税期間終了における注意点

NISA口座の非課税期間が終了後にとるべき手段は、前述の通り3つあります。どの方法も注意点があるので、あらかじめ注意点をよく理解しておきましょう。

また、2024年に始まる新NISAへのロールオーバーは、少し複雑です。詳しく説明するので理解に役立ててください。

利益がなくても課税されることがある

NISAの非課税期間が終了して通常の口座(一般口座ないし特定口座)に保有株を移管する場合、損失があっても税金を取られることがあるので注意が必要です。

前述の通り、NISAで保有していた株式等を通常口座に移管すると、移管時の時価が取得価格となります。

たとえば120万円購入した銘柄の株価が移管時には80万円だった場合、取得価格は購入価格の120万円ではなく80万円です。移管後、100万円で売却すると、本来なら20万円の損失があるはずですが、80万円との差額20万円に対して課税されしまい、約4万円の税金を支払わなければいけません。つまり、実質20万円の損失が発生しているにもかかわらず、約4万円の税金を支払う必要が生じてしまうのです。

NISA口座では元々、利益も損失も課税対象ではなく、含み益や含み損についても同様の扱いのため、通常口座へ移管時にもすべてなかったものとしています。

損失が発生していたとしても、移管時には切り捨てられてしまうので、含み損がある場合は移管するかどうかは慎重に考えたほうがいいでしょう。

一般NISAから新NISAへの変更は122万円区切りで対応が変化

一般NISAから新NISAへの変更は、122万円を超えてロールオーバーする場合と、122万円以内でロールオーバーする場合とで対応が変わるため、それぞれのパターンを把握しておくことが大切です。

まず122万円を超えてロールオーバーする場合は、新NISAの投資枠(1階と2階を合わせた122万円)を超えていても、全額ロールオーバーすることができます。

たとえば、一般NISA枠で投資した株式が150万円になった場合でも、すべてロールオーバー可能です。

一方、122万円以内でロールオーバーする場合、ロールオーバーした分は最初に2階の枠(102万円)から埋めていきます。2階の枠がすべて埋まった場合には、次に1階の枠(20万円)を使うのです。

たとえば、110万円をロールオーバーする場合、2階の枠102万円を超えるため、1階の枠8万円を使います。1階の枠は12万円残るため、新NISAではこの残った範囲内が移管した年の投資可能枠です。

ロールオーバーは金融機関への申請が必要

ロールオーバーを行うには、事前申請が必要です。金融機関に「非課税口座内上場株式等移管依頼書」を指定された期限までに提出することで、ロールオーバーを行うことができます。

ロールオーバーの手続きは郵送による手続きとネットで完結する場合があります。多くの金融機関ではネットでの手続きが可能ですが、郵送手続きが必要になる場合もあるので、早めの準備を心がけましょう。

必要な手続きの詳細は金融機関によって異なるうえに、申請期限も金融機関によって異なるので事前に確認しておいてください。余裕をもって前年度の11月くらいまでに手続きを済ませておくといいでしょう。

NISAの非課税投資枠は再利用不可

NISA口座に保有する商品は、いつでも自由に売却することが可能ですが、商品を売却しても非課税投資枠を再利用することはできません。

NISA口座では一年に投資できる非課税枠の上限が年間120万円となっていますが、仮に2020年に80万円で買った金融商品を同年内に売却しても、非課税投資枠の80万円は再利用できないのです。2020年の非課税投資枠の残りは120万-80万円=40万円となります。

翌年になればまた120万円の投資枠を利用が可能となるので、大きな金額の投資は翌年まで待ちましょう。

まとめ

NISAは投資した利益が非課税になるというメリットがあります。ただし、元本割れをした状態で非課税期間が終了してしまう可能性もあるため、損をしないための対策が必要です。

投資である以上、必ず値上がりが約束されるものではありません。これからNISAを始めるときは、事前にリスクを把握することが大事。

新しい仕組みを正しく理解し、非課税期間に気をつけながら資産運用を行っていきましょう。