第3の年金として任意で加入するiDeCoは、2017年から会社員や公務員も加入できるようになり、加入者も年々増えています。iDeCoの大きな特徴はすべての掛金が所得控除となることですが、所得控除を受けるには確定申告が必要です。ただし、すべての人が確定申告を必要とするわけではありません。

本記事では、iDeCoで確定申告が必要な人はどのような人なのか、またそのやり方や税金の還付、確定申告が遅れた場合の罰則について詳しく紹介しましょう。

目次

年末調整と確定申告はなにが違うの?

年末調整と確定申告は、どちらも正しい税金を納めるために必要な手続きですが、対象となる人や時期が異なります。ここでは、年末調整と確定申告についてそれぞれ紹介しましょう。

年末調整について

年末調整とは、年末に会社が従業員に代わり1年間の正しい税額を計算し直し、すでに従業員から源泉徴収した税金と照らし合わせて過不足を調整することです。

会社員は毎月の給料から所得税と復興特別所得税を納めています。しかしこれは大まかな金額であるため、年末に税額を計算し直し、足りないときは追加で徴収し、払い過ぎている場合は従業員に還付するのです。

年末調整で受けられる所得控除は限られているため、年末調整ではできない所得控除に関しては、確定申告が必要となります。

確定申告について

確定申告とは、年末調整ではできない所得控除を受けたい人や個人事業主、フリーランスの人が、1年間の所得にかかる所得税と復興特別所得税を計算し、申告・納税する手続きのことです。年末調整は会社が行ってくれますが、確定申告は自分で手続きをしなくてはいけません。

通常、2月16日から3月15日の間に、前年1年間に得たすべての所得を申告し納税しなければいけません。1年分の税金をまとめて納めるため、手元にある程度のお金を準備する必要があります。

iDeCoは年末調整か確定申告が必要である

iDeCoの掛金はすべて所得控除の対象です。このメリットを受けるには、年末調整か確定申告において掛金額を申告する必要があります。

会社で年末調整を行ってくれる場合は、年末調整でiDeCoの所得控除を受けましょう。年末調整の際に、1年間で積み立てた掛金額の証明書「小規模企業共済等掛金払込証明書」を提出するだけです。「小規模企業共済等掛金払込証明書」は、iDeCoの実施主体である国民年金基金連合会から、おおむね毎年10月〜翌1月ごろに送られてきます。

掛金を給与天引きしている人は、給与計算するときにすでに所得控除を受けているため手続きをする必要はありません。天引きされている人には、「小規模企業共済等掛金払込証明書」は送られてこないため覚えておきましょう。

個人事業主やフリーランスは、確定申告のときにiDeCoの掛金について申告し控除を受けます。

どちらもiDeCoの掛金を申告すると減税できる

iDeCoで確定申告が必要な人とは

会社員や公務員のなかで必要な人

会社員や公務員の場合、年末調整の際にiDeCoの掛金を申告し所得控除を受けるほうが手間がかからず簡単です。ただし、国民年金基金連合会から送られてくる「小規模企業共済等掛金払込証明書」が、年末調整に間に合わなかった人は確定申告が必要となります。また年末調整で控除が受けられない医療費控除などを受けたい人も年末調整ではなく確定申告になるので、iDeCoの所得控除もいっしょに申告しましょう。

さらに、年間の給与収入が2,000万円を超える人や給与以外の所得額が20万円を超える人は、年末調整の対象外なので確定申告が必要です。

個人事業主やフリーランス

確定申告が必要な個人事業主やフリーランスの人は、iDeCoの掛金を所得やほかの控除といっしょに申告します。「小規模企業共済等掛金払込証明書」が送られてくるので、確定申告のときに申告書添付して税務署に提出しましょう。

所得税を払っている働いている主婦(主夫)

専業主婦(主夫)は所得を得ていないため、そもそも確定申告も必要ありません。ただし、パートなどで働いている主婦(主夫)のうち所得税を支払っている人は、確定申告をすることで所得控除を受けることができます。

iDeCoの確定申告のやり方とは

ここでは、iDeCoの確定申告のやり方を紹介しましょう。

確定申告書にはAとBがある

確定申告書には、確定申告書Aと確定申告書Bがあります。確定申告書Aはおもに会社員やアルバイト、パートなどの人向け、確定申告書Bはおもに自営業者や個人事業主、フリーランスの人向けです。

確定申告書Bは基本的に誰でも使えるため、AかBか迷った時は確定申告書Bを用いましょう。ただし、確定申告書Aのほうが確定申告書Bより簡単に作成することができます。

確定申告書Aに該当する人とは

確定申告書Aに該当する人は、会社員やアルバイト、パートの人で、給与所得や雑所得、配当所得、一時所得を得ている人です。もちろん確定申告書Bで申告することも可能ですが、より簡単な確定申告書Aのほうが便利です。

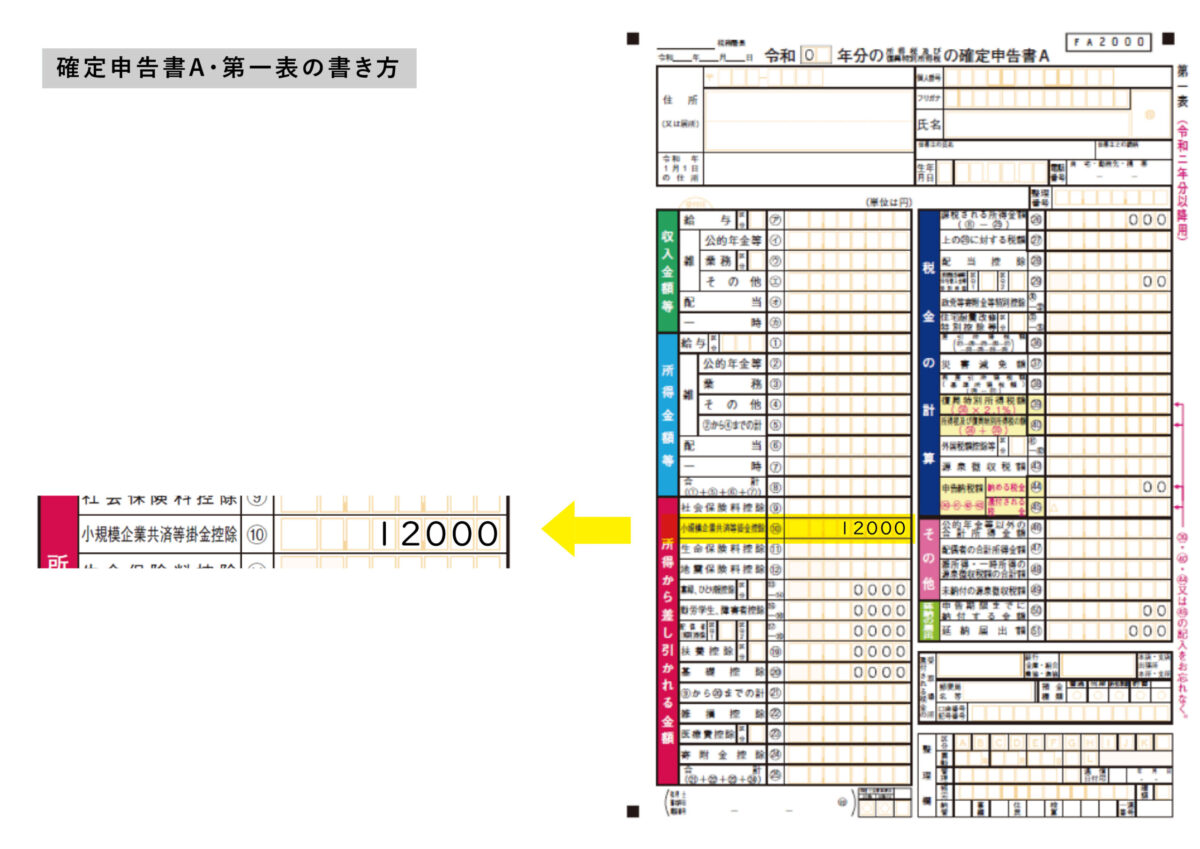

iDeCoの確定申告書Aの書き方

確定申告書Aには、第一表と第二表があります。

iDeCoの掛金は、小規模企業共済等掛金控除に該当します。第一表の左側の「小規模企業共済等掛金控除⑩」に合計額を記入しましょう。

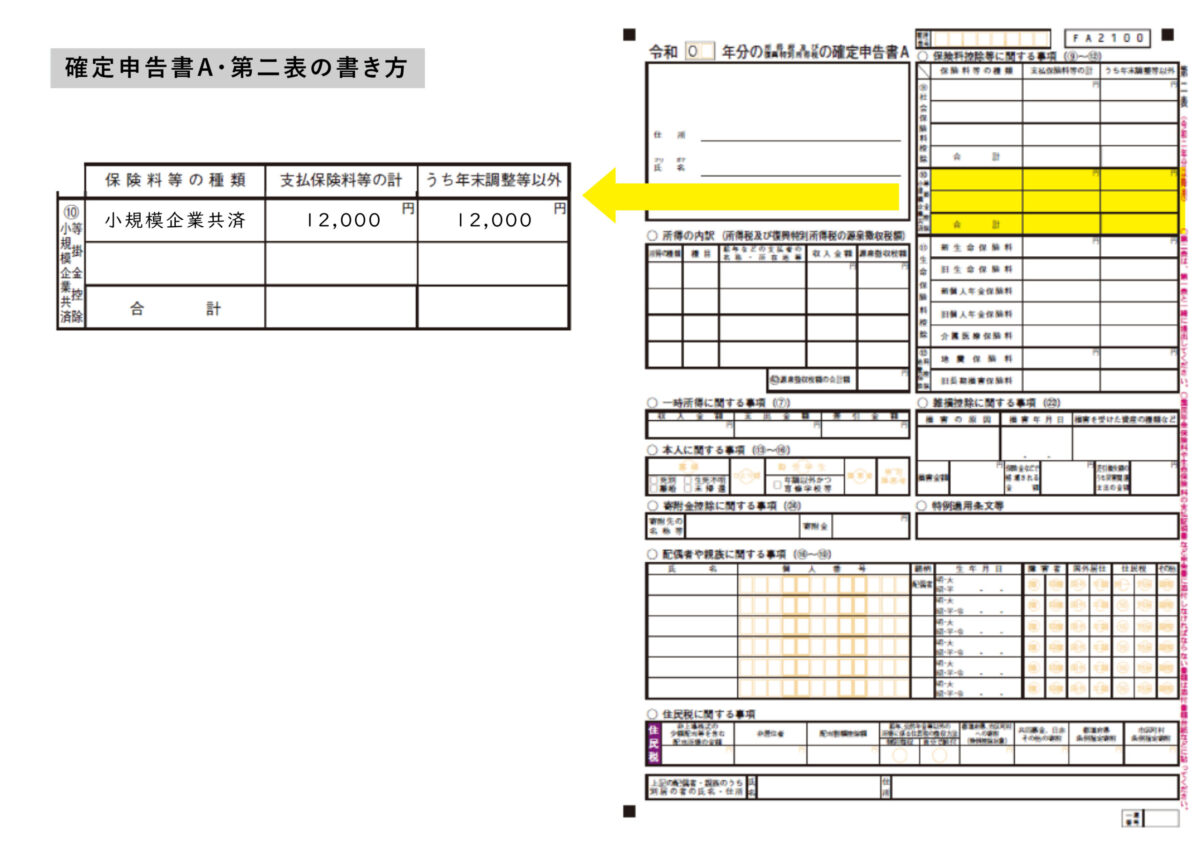

次に第二表の書き方です。

第二表の右側、「⑩小規模企業共済等掛金控除」の「掛金の種類」の欄に「個人型確定拠出年金」と記入します。「支払掛金」の「合計」の欄には、小規模企業共済等掛金控除の合計額を記入しましょう。

確定申告書Bに該当する人とは

確定申告書Bに該当する人とは、事業所得を得ている自営業や個人事業主、フリーランスの人です。所得は10種類ありますが、確定申告書Bではすべての所得を申告できます。事業所得を得ている人は確定申告書Aで申告はできないため間違えないようにしましょう。

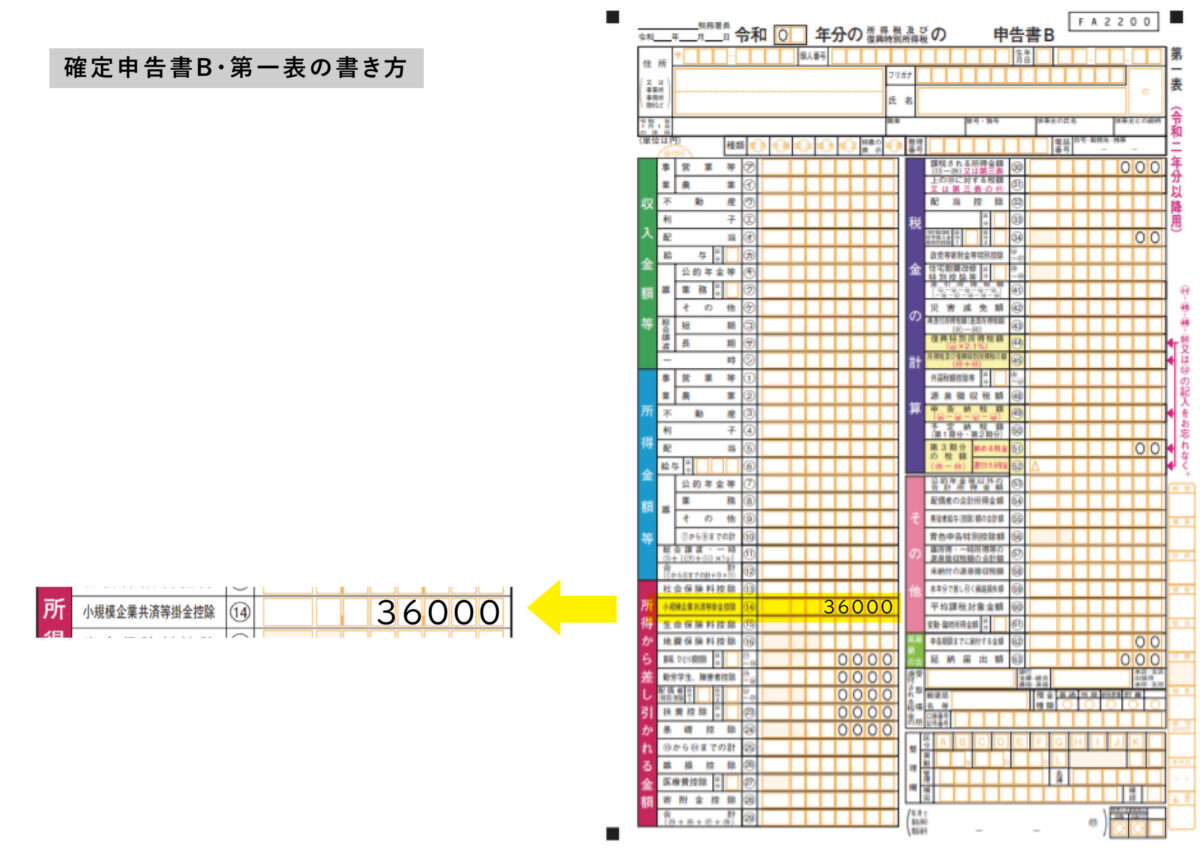

iDeCoの確定申告書Bの書き方

確定申告書Bの書き方ですが、書き方は確定申告書Aとほぼ同じです。確定申告書Bも第一表と第二表があります。

第一表の左側、「小規模企業共済等掛金控⑭」にiDeCoで支払った掛金の合計額を記入します。第二表は、確定申告書Aと同じ欄へ記入しましょう。

確定申告はe-Taxが便利

確定申告書は国税庁のホームページからダウンロードするか、最寄りの税務署で入手できます。作成した後は、必要書類を添付して税務署へ持参するか郵送して提出しましょう。

また昨今は、e-Taxを使い申告することも可能です。e-Taxとは、インターネット上で確定申告書を作成し提出する方法のことをいいます。e-Taxであれば、確定申告書を入手する必要もありません。

PCとスマホの2通りの提出方法がある

e-Taxは、PCとスマホの2通りの提出方法があります。スマホを利用する場合は、次の2通りの方法のいずれかで提出します。

- マイナンバーカードを利用する(マイナンバー方式)

- 税務署で取得したIDとパスワードを利用する(ID・パスワード方式)

- PCであれば、ネット上で作成し提出までできます。

PCであれば、ネット上で作成し提出までできます。

税金はどのようにいつ頃戻ってくる?

税金の還付時期は、勤務先の年末調整が完了する時期により異なります。早い場合は12月中に、遅くても翌年の1月には還付されるでしょう。還付金の受け取り方は勤務先によって異なります、現金で渡される場合もあれば、給料で調整して振り込みなどさまざまです。

確定申告の場合は、4~5月に確定申告書に記載した銀行口座に振り込まれます。

住民税は還付されるわけではなく、翌年の住民税に反映されるので覚えておきましょう。年末調整をした人には、5月〜6月ごろに「住民税決定通知書」が届きます。住民税の年度は6月から翌年の5月までなので、6月以降の給料から新しい住民税が反映されるはずです。

確定申告をした人には、新しい税率が適用された住民税の納税通知書と納付書が5〜6月ごろに送られてきます。

確定申告は遅れると罰則が課せられる

確定申告は提出期限が決まっています。遅れた場合は「期限後申告」となり罰則の対象です。申告にあたっては、控除を受けるための関連書類を添付する必要があり、書類を準備するのに時間がかかることもあります。毎年同じ日程のため、年が明けたら申告の準備を始めましょう。

万が一確定申告の期限に遅れた場合、次の2つの罰則が課せられる可能性があります。

無申告加算税

無申告加算税は必ず課せられるわけではなく、次の条件を満たす場合は免除されます。

- 期限後の1ヶ月以内に自主的に申告している

- 次の2つを満たし期限後申告をする意思があると認められる

- 確定申告の期限内(口座振替納付の手続をした場合は期限後申告書を提出した日)に納税をしている

- 直近5年間に期限後申告による無申告加算税または重加算税を課せられていない

無申告加算税は、納めるべき税金額の50万円までは15%、50万円を超える部分は20%の割合を乗じた金額です。遅れてしまっても自主的に申告した場合は、納めるべき税金額の5%の割合を乗じた金額に軽減されます。万が一遅れた場合は、「なるべく早めに、税務署から指摘される前に自ら申告する」ことが大事です。

延滞税

確定申告では、法定納期限内に所得税を納めなければ延滞税が課せられます。法的納期限の翌日から完納する日までの日数分を所得税とは別に支払わなければなりません。法定納期限から2ヶ月以内は延滞税の税率は軽く、2ヶ月を超えると税率が高くなるため、できるだけ早く納付するようにしましょう。

まとめ

iDeCoでは、掛金のすべてが所得控除となり節税が可能ですが、所得控除を受けるためには年末調整か確定申告で申告しなければなりません。会社員や公務員は、会社が行う年末調整で手続きをします。自営業や個人事業主、フリーランスなどは確定申告の際に申告し控除を受けましょう。確定申告は期限が決まっており、期限に遅れると罰則が課せられるため、早めの申告・納税が大切です。