iDeCoは国民年金や厚生年金と並ぶ第3の年金として、国も税制優遇を設け後押ししている制度です。節税効果が高く加入者も増え続けています。しかしiDeCoを始める場合、どの金融機関で口座を開設すればいいのでしょうか。 今回は、iDeCoの運用で人気のイオン銀行を取り上げます。イオン銀行でiDeCoを運用するとどのようなメリットがあるのか、またどのような金融商品を取り扱っているのかを詳しく紹介しましょう。

目次

イオン銀行のiDeCoはどんなメリットがあるの?

はじめに、イオン銀行のiDeCoにはどのようなメリットがあるのかを説明します。

口座管理料は誰でも無条件で無料

イオン銀行でiDeCoを運用する場合、口座管理手数料は無条件で誰でも無料です。口座管理手数料は金融機関により異なり、高いところでは月額500円という金融機関もあります。

実はイオン銀行は受付金融機関で、実際に運営するのはみずほ銀行です。みずほ銀行でもiDeCoを運用できますが、みずほ銀行ではある一定の条件を満たした場合のみ、口座管理手数料は0円となります。条件を満たさない場合は、月額260円がかかるのです。イオン銀行であれば特別な条件もなく無料なので、同じ金融商品を運用するのであればイオン銀行で運用したほうがいいでしょう。

ただしどの金融機関に口座を開設しても、次の手数料はかかります。すべて税込み金額です。

| 国民年金基金連合会へ支払う加入時手数料 | 2,829円 |

| 国民年金基金連合会と信託銀行へ支払う手数料 | 171円(毎月) |

| 受取時の給付手数料 | 440円 |

| 還付時に国民年金基金連合会と信託銀行へ支払う手数料 | 1,488円(受取時ごと) |

| ほかの金融機関への変更時に支払う手数料 | 440円 |

イオンの店舗窓口で口座開設できる

イオン銀行のメリットのひとつは、イオンの店舗窓口で口座を開設できる点です。Webからだけでなく、全国のイオン店舗窓口で相談しながら口座を開設できるため、ネットが苦手な人には助かることでしょう。店舗窓口で365日夜9時まで手続きを行えます。

一般的に、iDeCoの口座申し込みはWebかコールセンターがメインです。iDeCoの加入手続きは複雑で、書類に不備があると受け付けてもらえません。書類不備のために郵送でやりとりする煩雑さを考えると、店舗で相談できるのは大きなメリットでしょう。

ただし口座開設のみのサポートで、運用商品の説明はしていません。

ロボアドバイザーを無料で利用できる

イオン銀行でiDeCoを運用する場合、みずほ銀行が提供している専用サポートツール「SMART FOLIO<DC>」が無料で利用できます。このサポートツールは、その人に合った資産の組み合わせや具体的な商品名を教えてくれるため、投資が初めての人には心強いでしょう。iDeCoは自分で商品を選び運用する必要がありますが、サポートツール「SMART FOLIO<DC>」は運用する際の大きな助けとなります。

商品を選ぶ前に知っておくべきこととは

ここでは、iDeCoの金融商品について紹介します。iDeCoで運用する前に、取り扱いの商品について把握しておきましょう。

iDeCoは自分で金融商品を選ぶ必要がある

iDeCoではリスクを抑えながら運用するために、「長期」・「積立」・「分散」の視点から商品を選ぶことが大切です。投資初心者にとって、こういった観点をもとに数ある商品のなかから適した商品を選ぶのは至難の技でしょう。そこで個々の商品を選ぶ前に、投資で運用する金融商品全体について把握しましょう。

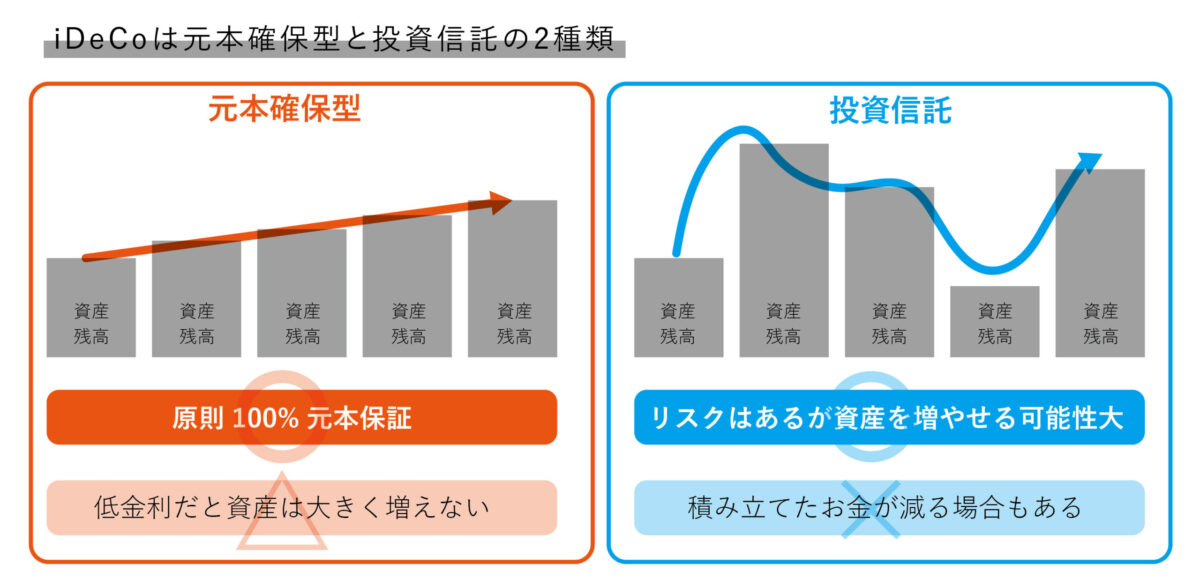

商品は元本確保型と投資信託にわけられる

iDeCoの商品は大きく2つのタイプにわけられます。ひとつは元本確保型と呼ばれる「定期預金・保険」で、もうひとつは元本変動型の投資信託です。次の図を見るとイメージがつきやすいでしょう。

定期預金や保険は、満期まで保有すると元本に利息がプラスされて戻ってきます。ただし昨今は超低金利のため、先ほど説明した手数料を差し引くとマイナス(元本割れ)を起こす可能性もゼロではありません。とくに途中解約したときに利率が低い場合、マイナスになる可能性が高いでしょう。

一方、投資信託とは、多くの投資家から集めたお金を投資の専門家が株式や債券などに投資・運用する金融商品のことです。投資信託によりその内容は異なるため、運用実績にも開きがでてきます。

図のように、価格の変動が元本確保型よりも大きく、売却する時期によっては元本割れを起こす可能性も少なくありません。しかしうまくいけば、元本確保型よりも高い利益を得られるでしょう。

投資信託は信託報酬という手数料がかかる

投資信託は投資の専門家が代わりに管理・運用するため、信託報酬という手数料がかかります。信託報酬は投資の対象や運用スタイルによって異なり、運用する間は払い続けなければなりません。iDeCoの金融商品を見ると、信託報酬も明示されています。iDeCoのように長期で運用する制度は信託報酬も大きくなるため、とくに注意する必要があるでしょう。

投資信託は大きく5つのタイプにわけられる

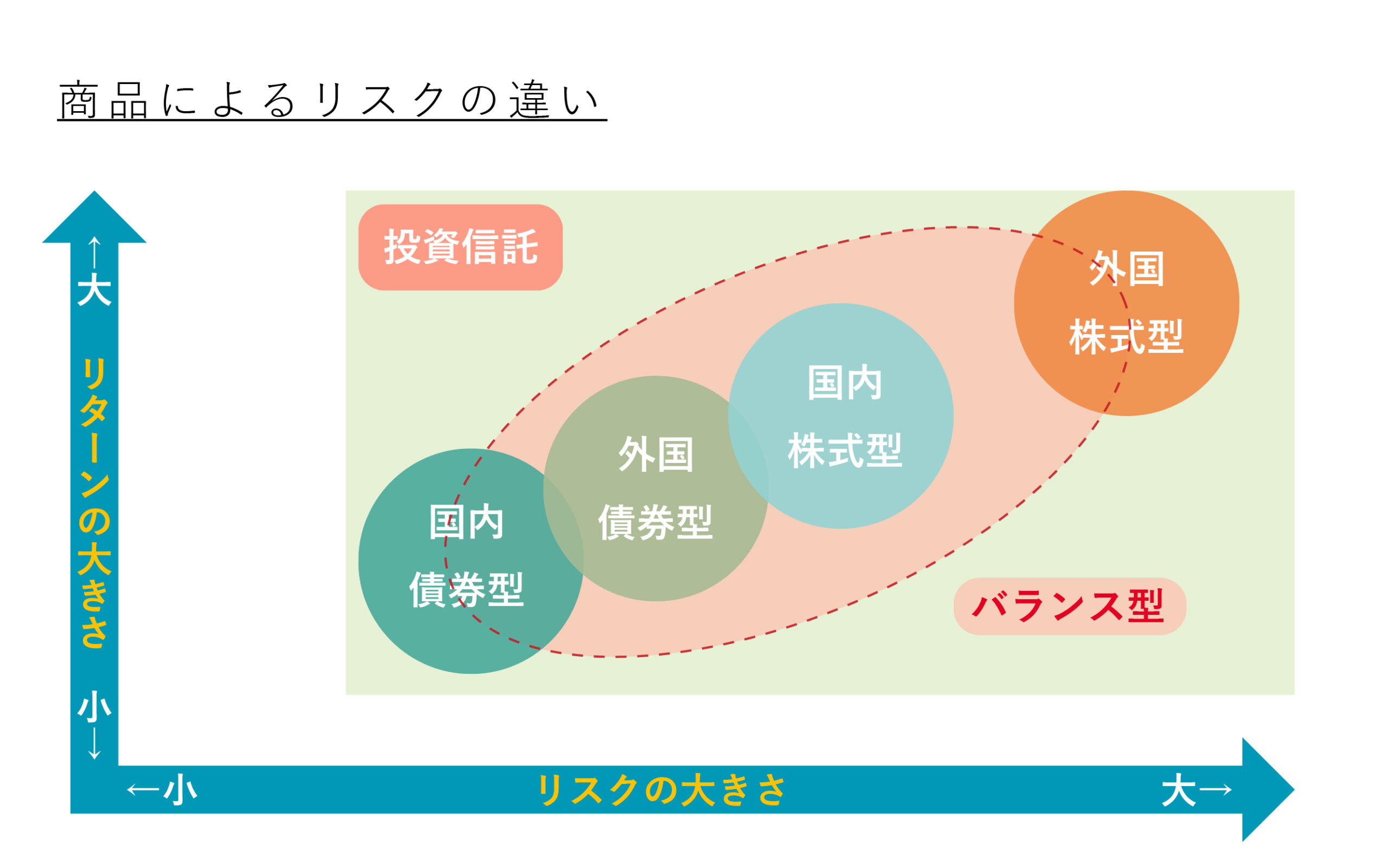

投資信託は、投資の対象となる「資産」と「地域」によって次の5つにわけられます。

- 国内債券型

- 国内株式型

- 外国債権型

- 外国株式型

- バランス型

基本的に「債券」より「株式」の方が、また「国内」より「外国」の方がリターンは大きいですが、リスクもまた大きくなります。バランス型は、株式や債券、国内株や外国株を組み合わせて投資しているため、どのタイプを選べばいいのか迷う場合におすすめです。

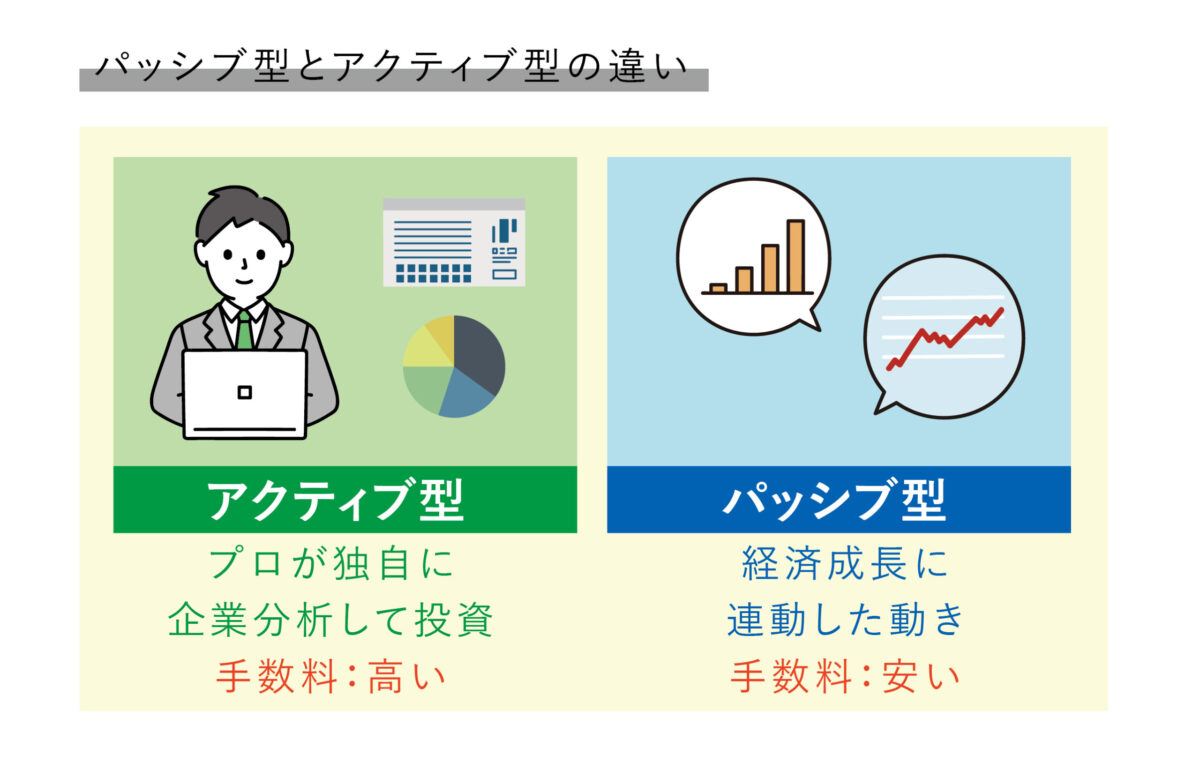

パッシブ型とアクティブ型、2つの運用手法がある

運用の手法には、パッシブ型とアクティブ型の2つの運用手法があります。大まかな違いは図のとおりです。

パッシブ型とは、主要インデックスの値動きに連動するように運用する手法です。主要インデックスとは、日経平均株価やTOPIX、ダウ平均株価などのことをいいます。

たとえば日経平均株価に連動する投資信託であれば、日経平均株価と同じような値動きをするのです。投資信託を運用する専門家の腕によって大きく実績が異なるわけではないため、運用コストが低く、販売手数料や信託報酬が安いのが特徴です。なお、販売手数料が0円の商品を「ノーロードファンド」といいます。

一方、アクティブ型とは、リスクを覚悟で大きくリターンを取る手法です。投資を運用する専門家の腕によって実績が異なります。期待していたとおりにマーケットが動くと大きなリターンが得られますが、パッシブ型に比べてリスクが大きいのが特徴です。

ハイリターンな商品はハイリスクである

投資は基本的に、リターンの大きい商品はリスクも高くなりがちです。先ほどの図を見ると、元本変動型の「投資信託」では、残高の変動が青の波線で記されていましたが、ハイリスクハイリターンはその波線が大きくうねるような感じです。

先ほど紹介した国内債券型、国内株式型、外国債券型、外国株式型のリスクは次のとおりです。

投資信託を選ぶときは、どの程度のリターンを期待するのか、どの程度のリスクなら許容できるのかを総合的に判断する必要があります。

イオン銀行で運用できるiDeCo商品とは

それでは、イオン銀行で運用できるiDeCoの商品を紹介しましょう。

元本確保型(定期預金)は1本

イオン銀行では、元本確保型と投資信託のどちらも用意しています。元本確保型は「イオン銀行iDeCo定期預金5年」の1本のみです。定期預金は投資信託ではないため、もちろん信託報酬はかかりません。

投資信託は23本ある

投資信託は23本用意されています。内訳は次のとおりです。

- バランス型:8本

- 国内債券型:1本

- 国内株式型:3本

- 外国債券型:3本

- 外国株式型:5本

- 国内リート型:1本(日本の不動産を対象とする投資信託)

- 外国リート型:1本(外国の不動産を対象とする投資信託)

- 外国純金上場投資信託:1本(金価格に連動する運用成果を目指す投資信託)

それぞれの投資信託の詳しい内容は、以下のみずほ銀行サイトで確認できます。運用手法やこれまでの運用実績などを確認できるので、投資信託を選ぶときの参考にしましょう。

※参考:みずほ銀行「イオン銀行iDeCoの商品ラインナップ」

iDeCoで商品を選ぶときのポイントとは

ここでは、iDeCoで商品を選ぶときのポイントを3つ紹介しましょう。

投資初心者はバランス型がおすすめ

初めての投資で元本割れが心配であれば、定期預金を選んでもいいでしょう。将来手にする金額が投資信託より少ない可能性は高いのですが、掛金のすべてが控除対象となり節税効果が高いため定期預金で運用する価値はあります。

投資信託においても、株式か債券か、国内か外国かといった分類で商品を選ぶのが難しい場合、最初はバランス型がおすすめです。バランス型で運用し、慣れたころに別の資産に買い換えるといったやり方が良いでしょう。

信託報酬に注意する

先ほども説明しましたが、長期の運用では、信託報酬の観点から商品を選ぶことも大切です。イオン銀行で購入できる投資信託は、全体的に信託報酬の低いものが多く揃っています。ちなみにイオン銀行で用意しているバランス型の信託報酬は、0.154〜0.968%に収まっています。これほど低い信託報酬であれば安心して長期運用できるでしょう。

国内債券の信託報酬は0.154%、国内株式は0.154〜1.683%、海外債券は0.187〜0.572%、海外株式は0.10989〜1.65%です。最初のうちは、信託報酬から商品を選ぶのもひとつの方法でしょう。

リスク軽減のために分散投資する

リスク軽減のために分散投資することも大切です。具体的には、掛金を元本確保型と投資信託でどのように振り分けるのか、さらに投資信託のなかでもどの資産にいくらくらいずつ振り分けるのか考える必要があります。

元本割れが気になるのであれば元本確保型を多めに投資信託を少なめにする、またある程度のリスクを許容できるのであれば海外株式に多く振り分けるなど、さまざまな組み合わせを考えてみてください。

まとめ

イオン銀行のiDeCoは、口座管理手数料が0円だったり窓口で口座を開設できたりとさまざまなメリットがあります。また信託報酬が低い投資信託が多く揃っており、投資初心者でも安心して運用できるでしょう。不安であれば、元本確保型の定期預金から始めるのもひとつの方法です。将来の自分のために、無理のない範囲でiDeCoを始めてみてはいかがでしょうか。