NISAについてはよく話題にのぼるので聞いたことはあるけれど、始め方がよくわからないという人は多いのではないでしょうか。コツコツ貯めることも大事ですが、昨今の低金利を考えると、NISAなどで賢く運用して少しでも増やすほうが得策です。

そこで本記事ではNISAについて、その制度内容や始め方、金融商品の選び方などを詳しく説明します。

目次

NISAとはどのような制度?

NISAには、最初に登場したNISA(一般NISA)、つみたてNISA、ジュニアNISAの3種類がありますが、この記事では一般NISAについて詳しくご説明しましょう。便宜上、この記事では「一般NISA」ではなく「NISA」と表記します。

20歳以上で日本に住んでいる人が対象

NISAを購入できるのは、日本に住んでいる20歳以上の人です。口座を開設する年の1月1日時点で20歳以上であれば、誰でも利用できます。

非課税期間は長くても5年まで

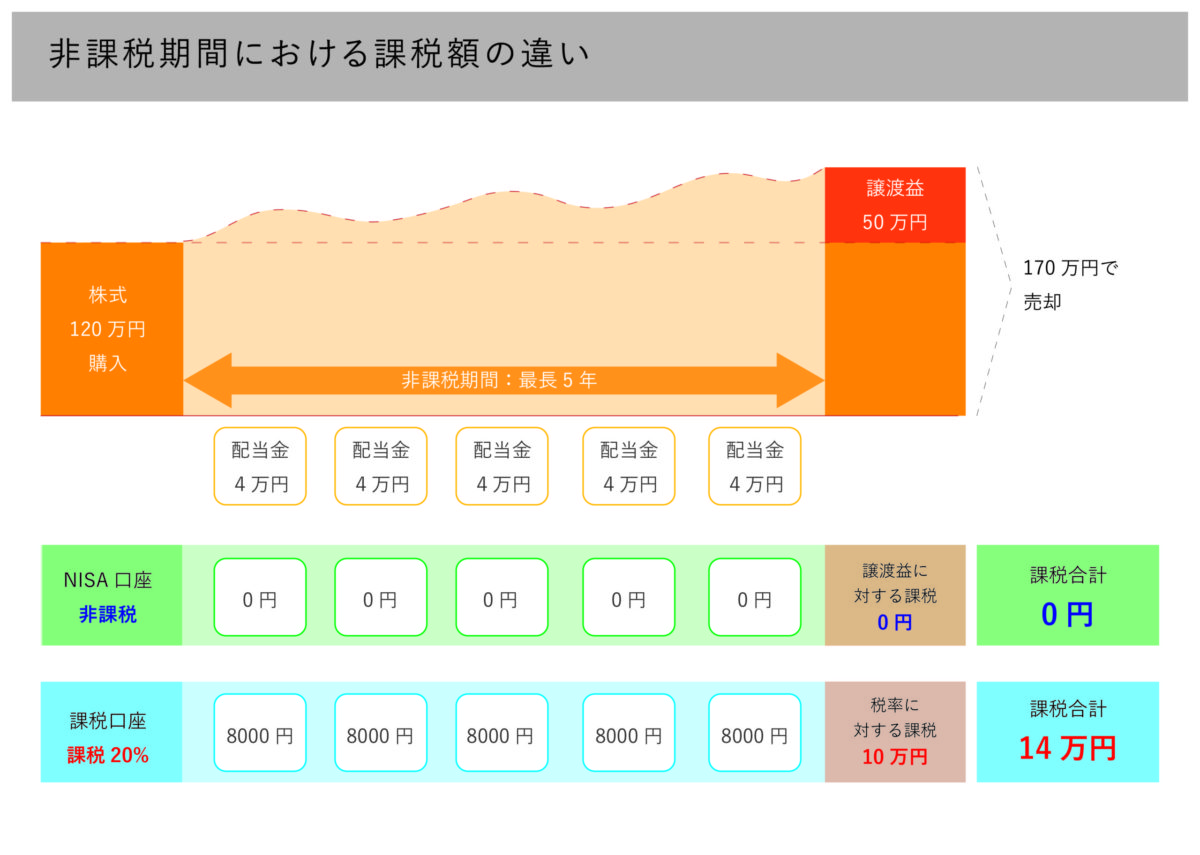

NISAの正式名称は、少額投資非課税制度といいます。下図のとおり、NISAは最長で5年もの間、運用益に税金がかからないお得な制度です。

運用益とは、配当金、分配金、譲渡益の3つのことを指しますが、投資することで生じる利益の全てと捉えるとわかりやすいでしょう。一方、NISAではない口座(課税口座)の場合は、その運用益に20%(復興特別所得税をプラスすると20.315%)の税金がかかります。

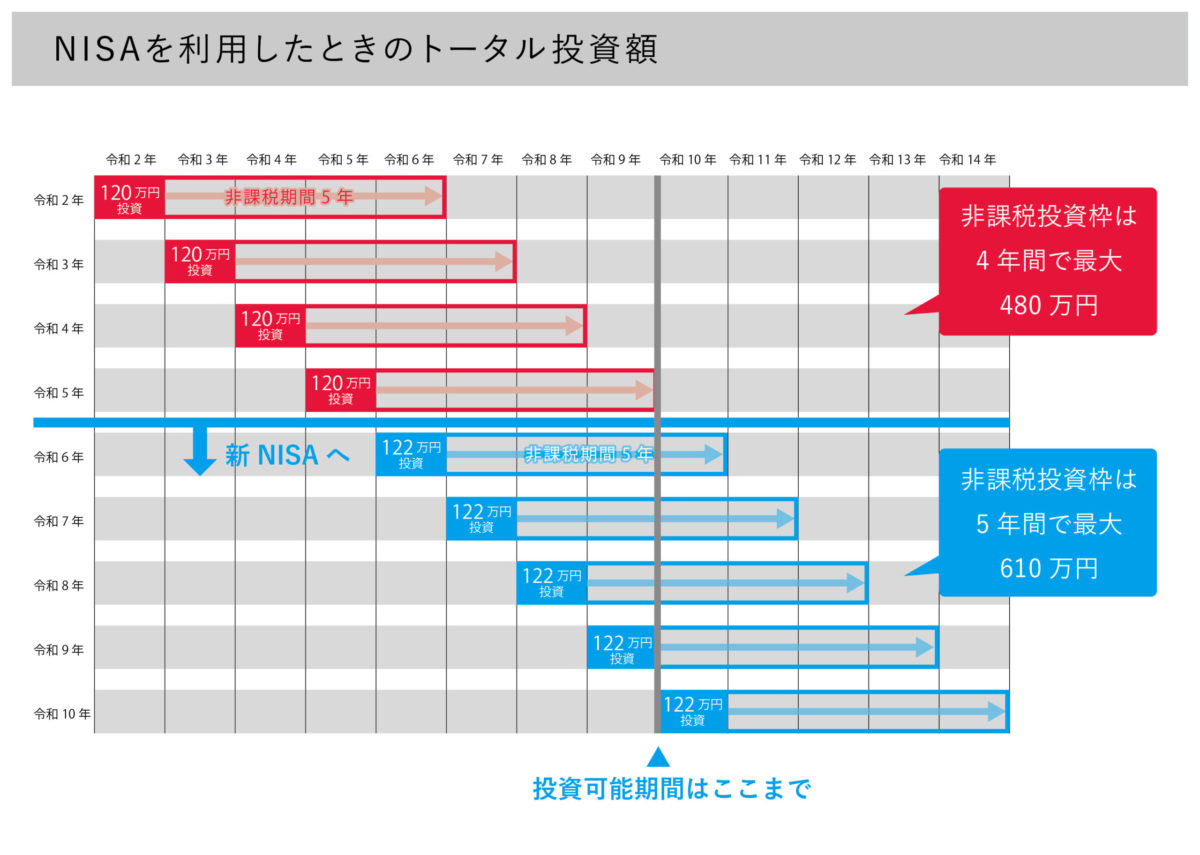

非課税で投資できる期間は最長5年と説明しましたが、期間満了時に売却したくない場合には、翌年のNISA投資枠に移すことも可能です。この手続をロールオーバーといいます。たとえば、2020年に120万円の金融商品を購入したとすると、非課税で運用できるのは2024年12月31日までです。この非課税期間が満了する前にロールオーバーの手続きをすると、2025年からの5年間も非課税で運用し続けることができます。

ロールオーバーも含めて、5年の非課税期間が満了したときの選択肢は次の3つです。運用状況によって、ベストと思われる方法を選択しましょう。

- 売却する

- 課税口座に移す

- ロールオーバーする

年間120万円まで投資可能

NISAの非課税投資枠は、年間で最大120万円と決まっています。120万円の金融商品を毎年5年間購入したとすると、最大600万円まで非課税投資枠を利用できるということです。

現行のNISAは2023年12月31日に終了し、2024年からは新しい制度「新NISA」が始まりますが、新NISAの非課税投資枠は122万円です。新NISAでは、最長5年間で610万円の非課税投資枠が利用できるようになります。

売却後、非課税投資枠の再利用はできない

NISAでは、年の途中で金融商品を売却したとしても、売却分の投資枠を再利用することはできません。たとえば50万円の金融商品を購入し、値上がりしたので年の途中で60万円で売却したとします。この場合、120万円のうちの50万円の投資枠を一度利用したので、その年に利用できるのは70万円までとなるのです。

使わなかった投資枠は繰り越しできない

NISAでは、使わなかった投資枠を翌年以降に繰り越して使うこともできません。先述の例でいえば、120万円の投資枠のうち50万円を使い、残りの70万円はその年に使わなかったとします。この場合、70万円の投資枠を翌年に持ち越して、190万円(120万円+70万円=190万円)にするということはできないということです。あくまでも1年間の投資枠は120万円なので、その使い途はしっかりと考える必要があるでしょう。

2024年から新NISAが始まる

現在のNISAの制度は2023年12月31日で終了することが決まっており、2024年1月1日からは新しい制度「新NISA」が始まります。

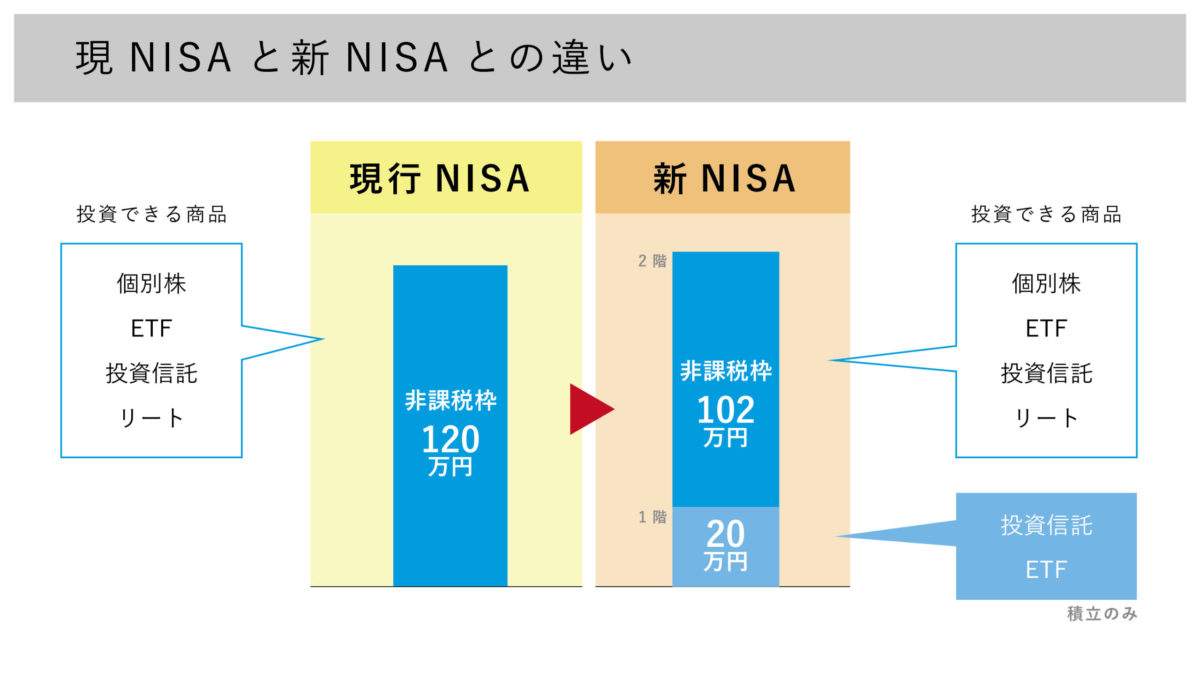

上図からもわかるとおり、新NISAは2階建てです。1階部分はつみたてNISAに、2階部分は現行のNISAとほぼ同じ内容となっています。ただし投資可能枠は、1階部分が年間20万円まで、2階部分は102万円までです。

注意が必要な点としては、新NISAでは原則、1階部分での投資枠を利用をしないと、2階部分の投資枠を利用できないルールとなっていることでしょう。しかし1階部分のすべての枠を使い切らなくても、2階部分の利用は可能です。

また、例外として、現在すでにNISA口座を持っている人や投資経験者であれば、申請することで2階部分のみの利用もできます。

NISAの始め方とは

それでは次に、NISAの始め方を紹介しましょう。

投資のための口座を開設する

NISAで運用するには、NISA専用口座を開設する必要があります。NISA専用口座を作れる金融機関は、大まかにわけると次の5つです。

- 証券会社(実店舗がある)

- ネット証券会社(ネット上での取り引きがメイン)

- 都市銀行や地方銀行

- ゆうちょ銀行

- ネット銀行(ジャパンネット銀行や楽天銀行など)

NISA口座は、1人につき1口座しか開設できないため、口座開設する際には使い勝手の良さや手数料などをよく考える必要があるでしょう。

金融機関を決めたら、ネット上や窓口で申し込みます。その後、それぞれの金融機関で本人確認のための審査があり、審査に通ると口座開設の完了です。金融機関から文書やメールで、口座開設完了の連絡がくるでしょう。

商品を選び購入する

NISA口座が開設できたら、次は購入する金融商品を選びます。購入するまでの流れは次のとおりです。

- 証券口座へ入金

- 購入する金融商品を選ぶ

- 金融商品の値段と入金額から取引数量(株数)を決める

- 注文を確定

NISAで取引できる金融商品は、国内株式や外国株式、投資信託、ETF(上場投資信託)、REIT(不動産投資信託)、IPO(新規公開株)などです。投資信託とは、集めたお金を投資の専門家がまとめて運用して利益を出すことを目的とした金融商品のことをいいます。投資信託にはさまざまな株式や債権が組み込まれているため、リスクを分散できておすすめです。

とはいえ、どの金融商品でも値段が下がることによって生じる元本割れは起こり得ます。多くの株数を購入すると、値段が上がれば利益も大きいですが、値段が下がった場合の損失もまた大きくなるということを覚えておきましょう。

NISA運用にはネット証券会社がおすすめな理由

先述したように、NISAで運用するには銀行や証券会社、ネット証券会社にNISA口座を開設する必要があります。ここでは、ネット証券会社がおすすめである理由を説明しましょう。

証券会社のほうがNISA向け商品が豊富

取り扱っている金融商品の数や種類でいえば、銀行よりも証券会社のほうが豊富です。さらに手数料などのコスト面を考えると、店舗を持つ証券会社よりネット証券がお得でしょう。インターネットを使い慣れている人であれば、ネット証券が便利といえます。

しかし初めての投資で不安があり、相談しながら運用したいという人は、対面で購入できる証券会社や銀行が安心です。

対面での購入だと販売手数料が高くなる

対面で相談できる銀行や証券会社は、当然のことながら販売手数料が高くなります。販売手数料は銀行や証券会社により異なるため、いくつか確認してみるほうが良いでしょう。

ネット証券会社はサービスが充実している

ネット証券会社は容易に情報収集ができたり、24時間365日いつでも株価を確認できたりとサービス面が充実しています。金融商品を自分で選ぶときに、これらのサービスの使い勝手の良さは大きなポイントです。

例として、人気のあるSBI証券と楽天証券について、いくつかのサービスを紹介しましょう。なお、楽天証券は楽天グループのひとつで楽天銀行とは異なります。またSBI証券も住信SBIネット銀行とは異なるため注意しましょう。

SBI証券会社のサービス内容

SBI証券の主なサービス内容は以下のとおりです。とりあえず、少額から投資を始めてみたいという人におすすめでしょう。

- 最低100円から投資可能

- 国内株式の売買手数料は無料

- 取り扱いの金融商品が豊富、とくにIPOの取り扱いが多い

- 外国株式も豊富で、9カ国の外国株式が購入可能

- 夜間の取引ができる金融商品もある

楽天証券会社のサービス内容

楽天証券会社のサービス内容は以下のとおりです。普段から楽天ポイントを貯めている人におすすめでしょう。

- 楽天ポイントで国内株式や投資信託が購入可能

- 国内株式の売買手数料は無料

- 取り扱いの金融商品が豊富、とくに投資信託の取り扱いが多い

- サイトが見やすく、情報収集がしやすい

NISAで投資する商品を選ぶときのポイントとは

それでは実際に金融商品を選ぶときは、どのようなポイントに気をつけるべきでしょうか。

高確率で値上がりする商品を選ぶ

NISAは非課税期間が5年間(ロールオーバーすれば10年間まで延長可能)と決まっているうえに、損失が出てもほかの所得と損益通算ができないため、値上がりを期待できる商品を選ぶのが前提です。損益通算とは、一定期間の間に生じる利益と損失を相殺することをいいます。非課税期間内に値上ることが見込める銘柄を見極めて購入するようにしましょう。

新規公開株(IPO)や投資信託など幅広く選ぶ

値上がりすることが多いIPOへの投資にNISAを利用する人は多いようです。しかし、先述したように、NISAの投資枠は年間120万円なので、国内株式を購入するより投資信託のほうが運用しやすいでしょう。なぜなら国内株式は通常100株からしか購入できないものが多く、たとえ株価が5,000円であっても50万円(5,000円×100株=500,000円)が必要となり、貴重な投資枠をたった一つの銘柄でかなりの割合を占めることになってしまいます。

投資の基本はさまざまなタイプの商品に投資をし、リスクを分散させることです。たった一つの銘柄に大きく投資をするなら、値上がりが期待できる商品でなくてはいけません。その点、投資信託であれば1万円から購入できる小商品が多く、120万円の非課税投資枠を無駄なく利用できます。

とくに投資の初心者は、最初は無理をせずに投資信託を少しずつ購入し、投資の知識が身についてきてから個別銘柄の株式を購入することを検討しましょう。

iDeCoやつみたてNISAとの違いとは

NISAによく似た制度にiDeCoやつみたてNISAがあります。ここでは、これらの制度について紹介しましょう。

iDeCoは、正式名称を「個人型確定拠出年金」といいます。老後資金のために、自分の決めた一定額を毎月積み立てる制度のことです。60歳以降にならないと掛金を引き出せない点が、NISAと大きく異なります。

iDeCoの内容をまとめると、次のとおりです。

- 掛金は職業により異なりますが、毎月5,000円からでもOK

- 定期預金だけでなく年金保険や投資信託などの金融商品での運用も可能

- 掛金は全額が所得控除の対象

- 運用益はすべて非課税

- 60歳以降に引き出したお金も、退職所得控除や公的年金等控除の対象

一方つみたてNISAは、非課税期間が最長で20年、年間の非課税投資枠は最大で40万円までです。また購入できる金融商品も一定の条件を満たした投資信託のみとなります。つみたてNISAは、長期に渡って安定的に運用したい人向けといえるでしょう。

このようにNISAと比べると、iDeCoやつみたてNISAは年間の積み立て可能額は小さいですが、長期の運用のための制度となっています。またNISAとつみたてNISAはどちらかしか選べません。NISAとiDeCoは併用可能です。自分に合った投資スタイルで、どの制度を使って運用するのかを決めてください。

まとめ

NISAは非課税投資枠が120万円と比較的大きいため、ある程度まとまったお金を使える人に向いています。しかし、初めて投資をする人は非課税投資枠の120万円を一度に使うのではなく、少しずつ購入していき、慣れてきてからリスクの高い国内株式や海外株式にチャレンジするほうが良いでしょう。

どのような金融商品でも元本割れのリスクはあるため、投資の判断を人任せにせず、経済や金融についても知識を深めながら投資をすることが大切です。