近年、これまでの退職金制度に代えて確定拠出年金を導入する企業が増えています。確定拠出年金とは私的年金の一種で、加入者が自分で掛金を運用する制度です。今回は、確定拠出年金の種類やメリット、退職金との違いについて詳しく紹介します。

確定拠出年金とは?

確定拠出年金とは、老後の資金を積み立てる私的年金制度です。公的年金の給付と合わせ、生活の安定に寄与することを目的としています。加入者が自分で掛金を運用し、原則として60歳以降に一括または分割でお金を受け取る仕組みです。公的年金は掛金によって将来支給される金額が決まっていますが、確定拠出年金の場合、将来支給される年金額は運用によって変わるのが大きな特徴といえるでしょう。

〈確定拠出年金の特徴〉

- 老後の資金準備をおこなうもの

60歳以降に受け取る老後資金専用の資産形成であること。

- 資産の「持ち運び」が可能

転職や退職の際、企業型や個人型へ移管し、運用を継続することができること。

- 本人が運用をおこなうもの

自身の判断で、運用方法を選択するため、受取金額が変動すること。

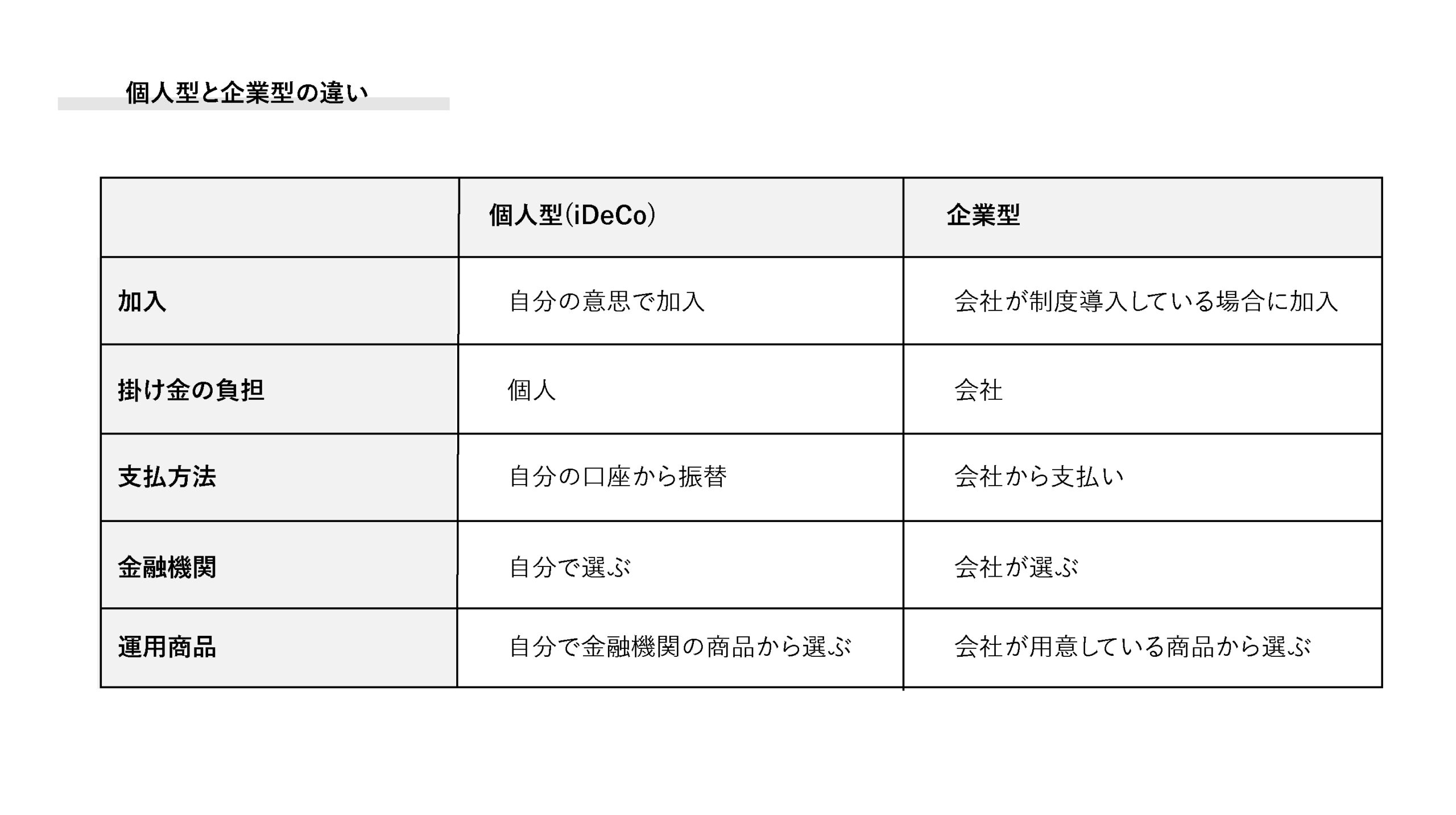

個人型と企業型の2種類がある

確定拠出年金には個人型と企業型があり、次のような違いがあります。

個人型確定拠出年金は「iDeCo(イデコ)」と呼ばれ、自分の意思で加入して金融機関と運用商品を選び、掛金を支払います。一方、企業型は会社が設ける制度です。掛金は会社が支払い、金融機関や運用商品も会社が選びます。それぞれについて、詳しく見てみましょう。

個人型確定拠出年金「iDeCo(イデコ)」

個人型確定拠出年金「iDeCo(イデコ)」は、2017年の法改正により、以前は加入できなかった企業型確定拠出年金加入者や公務員、専業主婦も加入できることとなりました。

iDeCoは自分で掛金を出して運用方法を決め、成果を受け取ります。公的年金だけでは老後が不安という方などが利用し、老後の資金を増やすことができる制度です。

掛金は毎月5,000円から始められ、上限額は自営業や会社員など、職業によって変わります。運用方法には定期預金や年金保険、投資信託などさまざまな商品が用意されている点は、個人型も企業型も共通です。

iDeCoを利用する場合は、銀行などの金融機関を通じてiDeCo専用の口座を開き、運用していきます。

企業型確定拠出年金

企業型確定拠出年金は、企業が導入する制度です。制度を導入している企業に勤めていることが加入の条件であり、掛金は会社が支払います。

企業型確定拠出年金の仕組みについて

会社が毎月定額の掛金を、従業員(加入者)の専用口座へ拠出し積み立てていきます。従業員(加入者)はあらかじめ、会社が用意した運用商品(定期預金や投資信託など)の中から好きなものを選択し、資産形成をおこないます。また、従業員(加入者)が、会社の掛金に上乗せし、給与天引きでおこなうマッチング拠出という制度もあります。

受け取り方は3種類

個人型確定拠出年金「iDeCo(イデコ)」、企業型確定拠出年金、どちらの場合も受け取りは60歳以降です。受け取り方については3種類あります。控除内に収めることで税金がかからずに、受け取ることも可能です。

【一時金として受け取る方法】

一時金として受け取る場合は、「退職所得控除」の対象となり、退職金に対する所得税を控除できるものです。勤続年数によっては、かなり大きな金額を控除することができます。

・勤続年数20年以下の退職所得控除(1年未満は切り下げとする)

40万円×勤続年数

・勤続年数20年超の退職所得控除(1年未満は切り下げとする)

(勤続年数-20)×70万円+800万円

たとえば、勤続40年で退職金1500万円の会社員の場合、退職所得控除は2200万円です。そのため、退職金1500万円を受け取ったとしても、700万円分の控除が余ることになります。もし確定拠出年金が700万円以下であれば、全て非課税で受け取ることができるのです。

【年金として受け取る方法】

年金受け取りの場合は使いすぎを防ぎ、毎月受け取りの安心感があるなどのメリットがあります。年金として受け取る場合は、公的年金などと併せて「雑所得」の対象となり、公的年金等控除を使うことができます。以下の金額まで非課税です。

・65歳未満での受け取りの場合:108万円

・65歳以上での受け取りの場合158万円

年金として受け取る場合は、確定拠出年金の金額だけでなく、公的年金や健康保険などの受取金額と合算して計算しなければなりません。65歳未満で108万円、65歳以上で158万円を超えると課税対象となりますので、注意したほうがよいでしょう。

【一時金と年金を組み合わせる方法】

一時金と年金を組み合わせて受け取る方法もあります。退職所得控除に収まる金額を一時金として受け取り、超えてしまった分を年金として受け取る方法です。組み合わせることで、退職所得控除と雑所得控除、それぞれを最大限利用することもできるでしょう。

企業型確定拠出年金と退職金の違いについて

企業型確定拠出年金は会社が準備する退職金制度の一つではありますが、一般的な退職金とは異なる点がいくつかあります。

| 退職金 | 企業型確定拠出年金 | |

| 掛金 | 会社が準備 | 会社、または個人と共同で積立 |

| 会社倒産時の取り扱い | 保全されない場合あり | 個人口座のため保全される |

| 積立金運用について | 運用方針は会社が決定する | 運用方針・銘柄は個人が決定する |

| 転職時の取り扱い | 勤続年数をもとに決定する場合が多いため、 転職すると少なくなる場合あり |

転職先に移管し、そのまま継続可能 |

| 受給額について | 社内規定で事前に決まっている場合が多い | 60歳以降の拠出額と運用損益の合計によって決まる |

| 税務上の取り扱い | 受給時は退職所得控除の対象 | ・掛金は全額所得控除の対象 ・運用益・分配金については非課税 ・一括受け取りの場合、退職所得控除の対象 ・年金受け取りの場合、公的年金等控除の対象 |

一般的に退職金は、掛金や運用方針について会社が準備をおこなうものです。一方、企業型確定拠出年金は掛金については会社が拠出しつつも、従業員自らが運用方針を決定する制度です。そのため、企業型確定拠出年金の場合、運用成果によって将来受け取れる金額が大きく異なる可能性があります。

退職金制度を廃止、確定拠出年金への移行 退職金はもらえない?

現在、企業業績の悪化や日本の低金利環境の影響により、保険や債券での退職金運用が厳しい現状があります。そのため、企業型確定拠出年金を導入し、従業員自らが運用をおこなう企業が増えてきているのです。退職金制度の代わりとして導入している企業も多く、大企業では約7割、中小企業では約5割が実施しています。

自身のセカンドライフ資金として企業型確定拠出年金を活用することが大切です。企業型確定拠出年金の場合、万一転職や会社の倒産があったとしても、資産を継続し守ることができます。

―転職の場合

退職金は、勤続年数をもとに決める会社が多く、転職経験者の場合、「思っていたよりも受取金額が少ない」ということも多いのです。しかし、確定拠出年金を使うと、会社が変わっても「持ち運び」することができます。転職先に確定拠出年金制度が導入されている場合は、「企業型確定拠出年金」へそのまま移管手続きをおこないます。もし、確定拠出年金がない場合でも個人型確定拠出年金「iDeCo」へ移管することができます。

現在は、転職が当たり前の時代になりつつあります。自らの退職金を確定拠出年金で準備することも大切です。もし、転職後に確定拠出年金をそのまま放置した場合、国民年金基金連合会に移管され、利息や運用益が受け取れなくなることがありますので、注意が必要です。

―会社の倒産の場合

会社が倒産した場合、退職金の場合は積立の方法で扱いが変わります。社内積立であれば債権回収の対象になり、保全できない可能性があるでしょう。一方、退職金共済などの社外積立にしている場合は、支払いを受けることができます。

これに対し、確定拠出年金の場合、年金資産は信託銀行等が管理しており会社の財産とは明確に区別されているため、倒産の影響は受けません。

企業型確定拠出年金のメリット3つ

企業型確定拠出年金は、会社が制度を導入していなければ加入できません。導入していた場合でも、自動的に加入になる場合と、選択できる場合があります。そ確定拠出年金がどのようなものか分からなければ、選ぶべきか迷うこともあるでしょう。

ここでは、企業型確定拠出年金には具体的にどのようなメリットがあるのか紹介します。

1.自由に運用することができる

確定拠出年金はただ掛金を積み立てるだけでなく、個人の判断で運用できるのが大きな特徴です。会社が用意した運用商品の中から自分に合うものを選び、さまざまな運用を行います。

商品は一つ選ぶ、複数選ぶなど自由に決めることができ、上手に運用すれば老後の資金を増やすことも可能です。運用によって老後に受け取る額を変えることができるのが公的年金との大きな違いです。ただし、運用次第で本来の積立額よりも減る可能性もあることに留意しなければなりません。

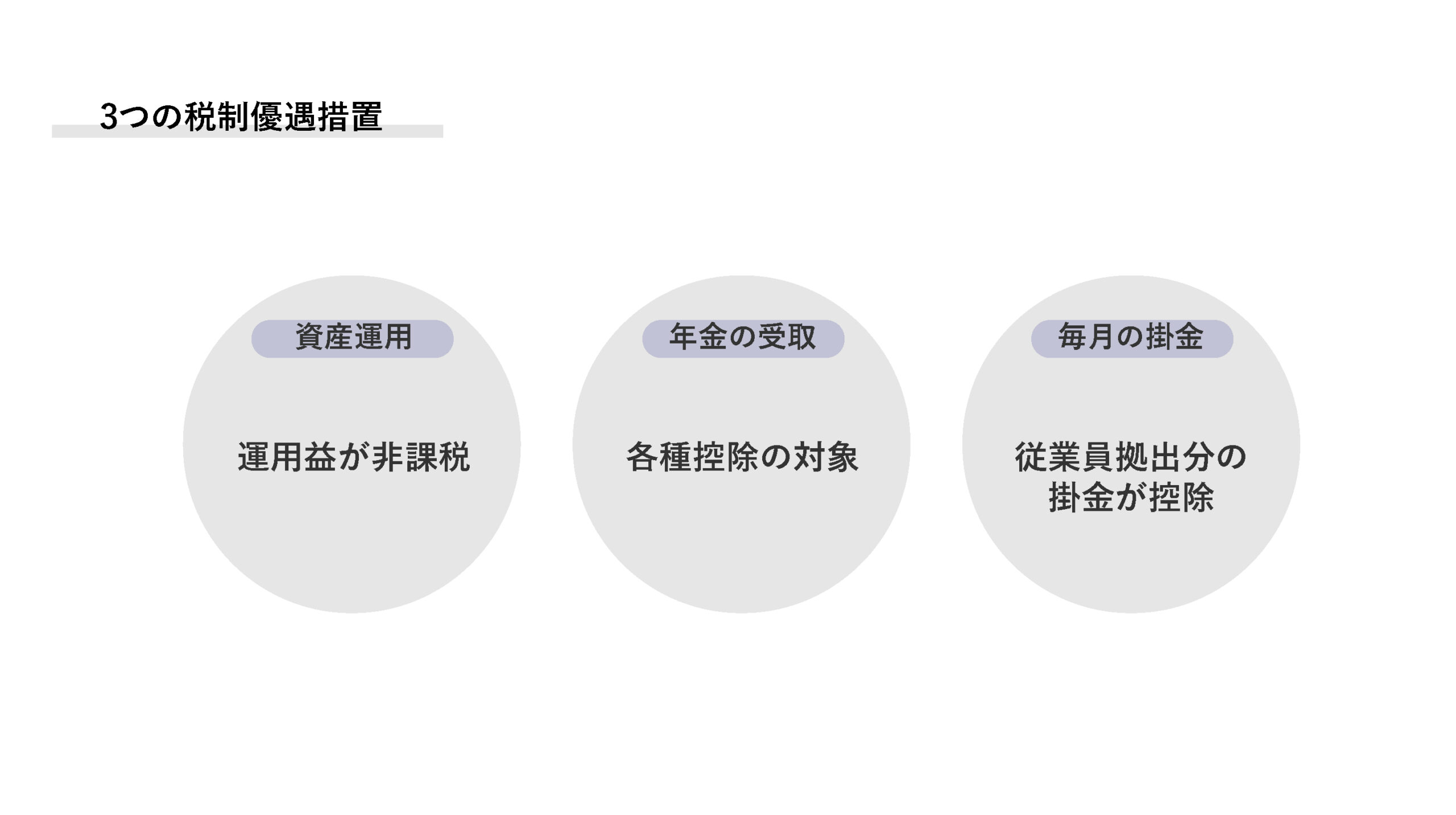

2.3つの税制優遇が受けられる

確定拠出年金は3つの税制優遇があることもメリットです。通常、金融商品の運用で得た利益は約20%の税金がかかりますが、確定拠出年金の運用利益には税金がかかりません。全額が非課税です。

また、年金の受け取りでは所得控除があります。前述したように、一時金か年金かの受け取り方によって控除額は異なりますが、控除の対象になるということに違いはありません。掛金は基本的に会社が負担しますが、上乗せで社員が拠出できる場合もあり、その分は全額所得控除の対象になります。

3.掛金の上乗せができる

掛金に社員が上乗せできる「マッチング拠出」という制度もメリットのひとつです。マッチング拠出の制度を採用しているかは会社によって異なりますが、利用できる場合、掛金を増やして大きく運用することができます。

ただし、マッチング拠出には次のような要件があります。

- 社員が拠出する金額は、会社が拠出する金額を超えないこと

- 会社が拠出する掛金と社員が拠出する掛金の合計額が、掛金の拠出限度額を超えないこと

掛金の拠出限度額とは、会社が行う掛金の上限です。他の企業年金がある場合とない場合で異なり、次のように定められています。

- 他の企業年金がない:月額5万5,000円

- 他の企業年金がある:月額2万7,500円

会社の掛金との合計額がこの上限までなら、社員も拠出することが可能です。勤務先で利用できるかどうかは、担当部署に確認してみましょう。企業型確定拠出年金と退職金との違い

確定拠出年金を導入する会社は増えており、退職金制度と併用するところもあれば、制度そのものを見直して、確定拠出年金に移行している例も多くなっています。

掛金や積立金の運用、老後に受給できる額、転職した場合にはどう取り扱われるかなど、確定拠出年金と退職金との違いについて、さまざまな観点から見ていきましょう。

掛金や積立金の運用

退職金は会社が退職後に支払う資金を積み立てるため、掛金の拠出という点では会社が支払う確定拠出年金との違いはありません。

しかし、積立金の運用では異なります。退職金の場合は会社が運用しますが、確定拠出年金では社員が運用するという違いです。資金に対する主導権が会社にあるか、社員の側にあるかの違いといえるでしょう。

将来受給できる額

将来受給できる額は、退職金の場合社内規定であらかじめ決定されています。これに対し、確定拠出年金の受給額は拠出した積立金と運用利益の合計です。

退職金の方が安定していますが、自由に運用できる確定拠出年金は、資金を拠出以上に増やせる可能性があります。運用に自信があり、少しでも老後の資金を増やしたいと考えている場合は大きなメリットといえるでしょう。

転職した場合の取り扱い

退職金は勤続年数ををもとに決めるため、転職で勤務年数が少なくなる場合は金額も減る可能性が高いでしょう。

確定拠出年金の場合は、転職先に確定拠出年金の制度があるかないかで異なります。制度がある場合は移管手続きを行い、制度がない場合は個人型の「iDeCo」に口座を開設して資産を移換しなければなりません。そのまま放置した場合、国民年金基金連合会に自動的に移換されてしまいます。

会社が倒産した場合

会社が倒産した場合、退職金の場合は積立の方法で扱いが変わります。社内積立であれば債権回収の対象になり、保全できない可能性があるでしょう。一方、退職金共済などの社外積立にしている場合は、支払いを受けることができます。

これに対し、確定拠出年金の場合、年金資産は信託銀行等が管理しており会社の財産とは明確に区別されているため、倒産の影響は受けません。

確定拠出年金で用意されている運用商品

確定拠出年金は個人型と企業型にかかわらず、「元本確保型」と「元本変動型」の商品が用意されています。元本確保型は定期預金や保険商品で、元本変動型は投資信託です。

元本確保型はその名の通り元本は確保されますが、利率が一定に設定され、大きな利益にはつながりません。元本変動型は運用次第で大きな利益が期待できますが、値下がりで元本が割れるリスクがあります。それぞれの内容を見ていきましょう。

元本確保型:定期預金・保険

元本確保型は定期預金が代表的で、生命保険、損害保険などの保険商品もあります。それぞれ、資金を銀行や保険会社に託して運用するタイプです。

定期預金は購入時に利率が設定され、満期まで適用されます。適用利率は市場金利の動向によって決まり、満期後は新しい利率で自動更新される仕組みです。保険は一定期間の利率が保証され、満期まで利息が保証される点で定期預金と変わりません。満期で元本に付与され、利率が見直されて自動更新します。

どちらも原則として解約しても元金は保証されますが、保険の場合、解約時の市場金利によっては元本割れの可能性もあるでしょう。

資産を減らしたくない場合は元本確保型が向いていますが、確定拠出年金の特徴である運用を活かした大きな利益は期待できません、確定拠出年金の運用利益は非課税という優遇措置もあるため、それを活用して老後資金の形成を積極的に図るのもおすすめです。

元本変動型:投資信託

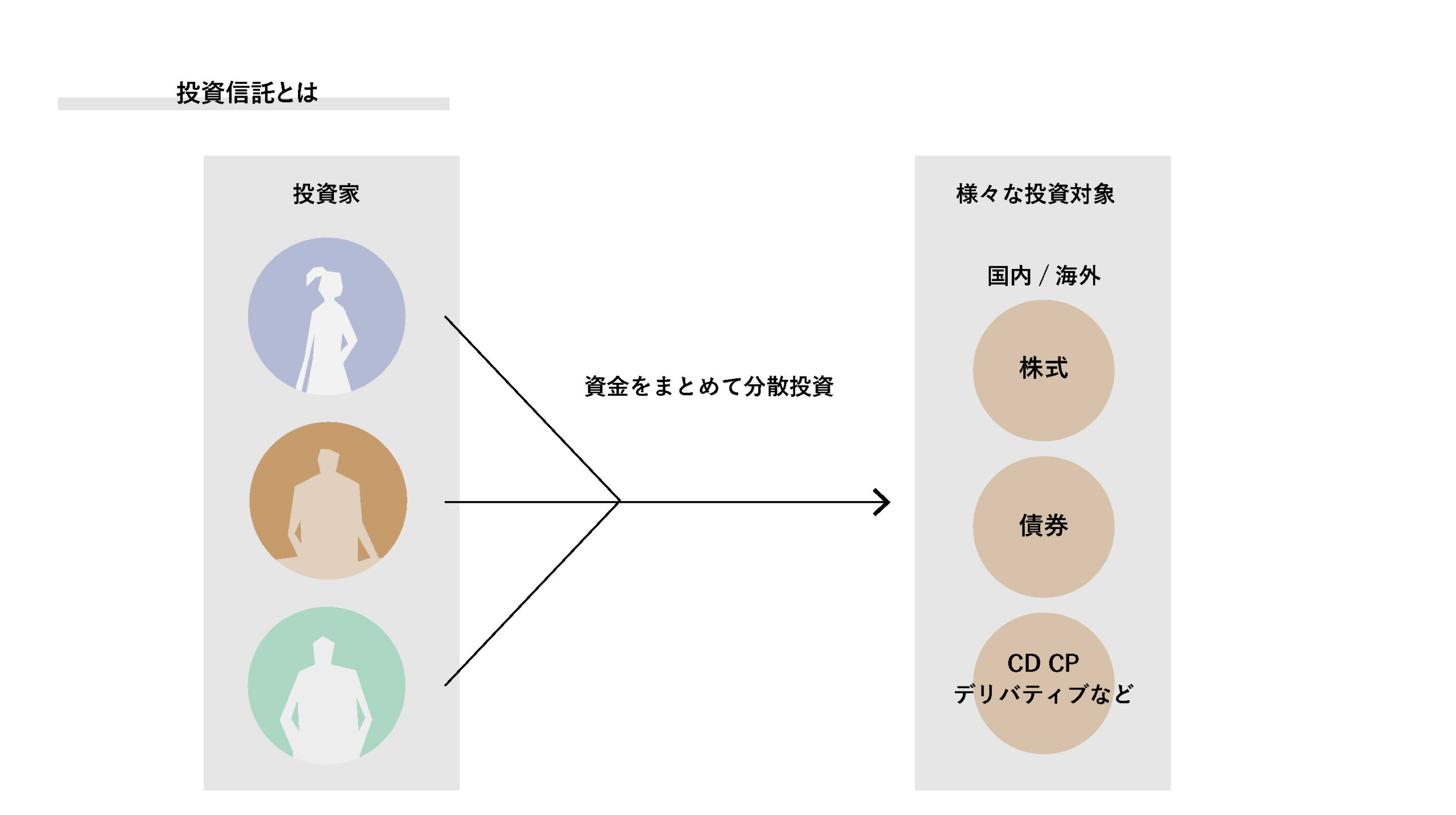

元本変動型は投資信託で、投資家から集めた資金をまとめ、専門家が株式や債券などに投資して分散投資する商品です。

運用の成果が投資家それぞれの投資額に応じ、分配されます。投資の対象となるのは国内外の株式や債券、不動産投資信託などさまざまです。何に投資するかは投資信託ごとの運用方針で決まります。投資の運用成績は市場環境などによって変わり、利益を生むこともあれば損をすることもあり、元本は保証されません。

投資信託を行う場合のポイント

運用商品はラインナップの中から自由に選べるため、リスクを避けるため異なる対象資産に分散して選ぶことも可能です。「国内株式」を対象とする投資信託や、「外国債券」を対象とするところを少しずつ選ぶという方法もよいでしょう。

株式や債券を効果的に組み合わせてバランスよく運用を行う「バランス型」の投資信託もあり、そこを選べば複数の種類の資産に分散投資したのと同じ効果が得られます。

運用割合を決めるのも自由です。投資信託に定期預金や保険商品を組み合わせることもできます。組み合わせは後から見直すこともできるため、いろいろと試してみるのもよいでしょう。

確定拠出年金を始める際の注意点

確定拠出年金には税制面での大きなメリットがありますが、いくつか注意しておくべき点があります。

- 60歳を過ぎないと引き出せない確定拠出年金は、老後資金準備のための制度です。原則60歳になるまで引き出しすることができません。住宅購入や教育資金で必要な資金は別で管理するようにしましょう。万が一加入者が60歳未満であっても、障害状態になった場合は「障害給付金」、死亡した場合は遺族に「死亡一時金」が支払われます。

- 運用結果によっては元本割れがある確定拠出年金では、定期預金、投資信託、保険商品などのさまざまな金融商品から好きなものを自分で選べるのが魅力の一つですが、運用結果によっては元本割れになるケースもあります。投資信託や保険商品による運用の場合、為替や株価の変動により、一時的に損失がでることはあるでしょう。しかし、投資の原則は、リスクを分散しながら、長期間にわたり毎月コツコツと積み立てることです。そうすることで、元本割れのリスクを軽減することができます。どうしても投資には抵抗があるという方は、定期預金や国債など、元本保証の金融商品を選ぶこともできます。しかし、低金利環境のため、利息はほとんどつきません。運営管理機関によって取り扱っている商品が違うので、加入前によく吟味しましょう。

- 個人型確定拠出年金の場合、金額変更は年1回のみ個人型確定拠出年金は、積立金額を年に1回のみ変更することができます。長期にわたる積み立てでは、途中でライフステージの変化などにより掛金を変更する場面があるかもしれません。月々の積立金額は最低5,000円から設定可能です。変更は1年に1回しかできませんので、ご注意ください。また、積み立てを一時中断することもできますが、口座管理手数料は毎月継続して発生することも注意が必要です。

まとめ

時代の流れとともに、退職金制度から企業型確定拠出年金に移行する会社は増えています。確定拠出年金は「企業型」・「個人型」の2種類があり、勤務先の制度がある場合は「企業型」、ない場合は「個人型」を選択します。そして運用により、老後資金を増やせる可能性があるのがメリットです。税の優遇措置もあり、運用次第で大きく増やすことも夢ではありません。確定拠出年金を活用し、安心の老後を目指しましょう。