日経平均株価とは、日本を代表する企業の株価をもとに算出した指数です。市場流動性の高い銘柄が採用されており、経済の動きを確認できます。今回は、日経平均株価について説明し、特殊な計算方法や株価を見るときのポイントについて説明しましょう。

目次

日経平均株価とは?

日経平均株価とは、上場株式の代表銘柄から算出した株価指数です。日本経済新聞社が東京証券取引所一部に上場する約2,000銘柄のうち225銘柄を選んで計算するもので、日本経済の動向を知る指標となっています。

日経平均株価はニュースでもよく見聞きするため言葉は知っていても、その内容はよくわからないという人も多いのではないでしょうか。まずは、日経平均株価の基本的なことを確認しておきましょう。

日本を代表する企業の株価を指数化したもの

日経平均株価を計算する225銘柄は、トヨタ自動車やKDDIなど日本を代表する大手企業で構成されています。銘柄は業種のバランスと市場流動性を基準に選ばれており、日経平均株価を見ることで日本経済の動向や企業の成長率がわかる仕組みです。日経平均株価が上昇していれば景気が良く、投資を行うチャンスともいえるでしょう。

株式市場全体の値動きを把握

日経平均株価は株式市場全体の値動きを把握するための指標です。日経平均株価は東京証券取引所が開場している時間帯に5秒間隔で算出と配信が行われ、市場の動きを細かく反映させています。かつては15秒間隔でしたが、よりリアルタイムに市況を反映させて投資家の利便性を高めるために短縮されました。

平均株価が上がっていれば多くの企業の株価が値上りしており、反対に下がっていれば多くの企業の株価が値下りしていると判断できるでしょう。

225銘柄を選定

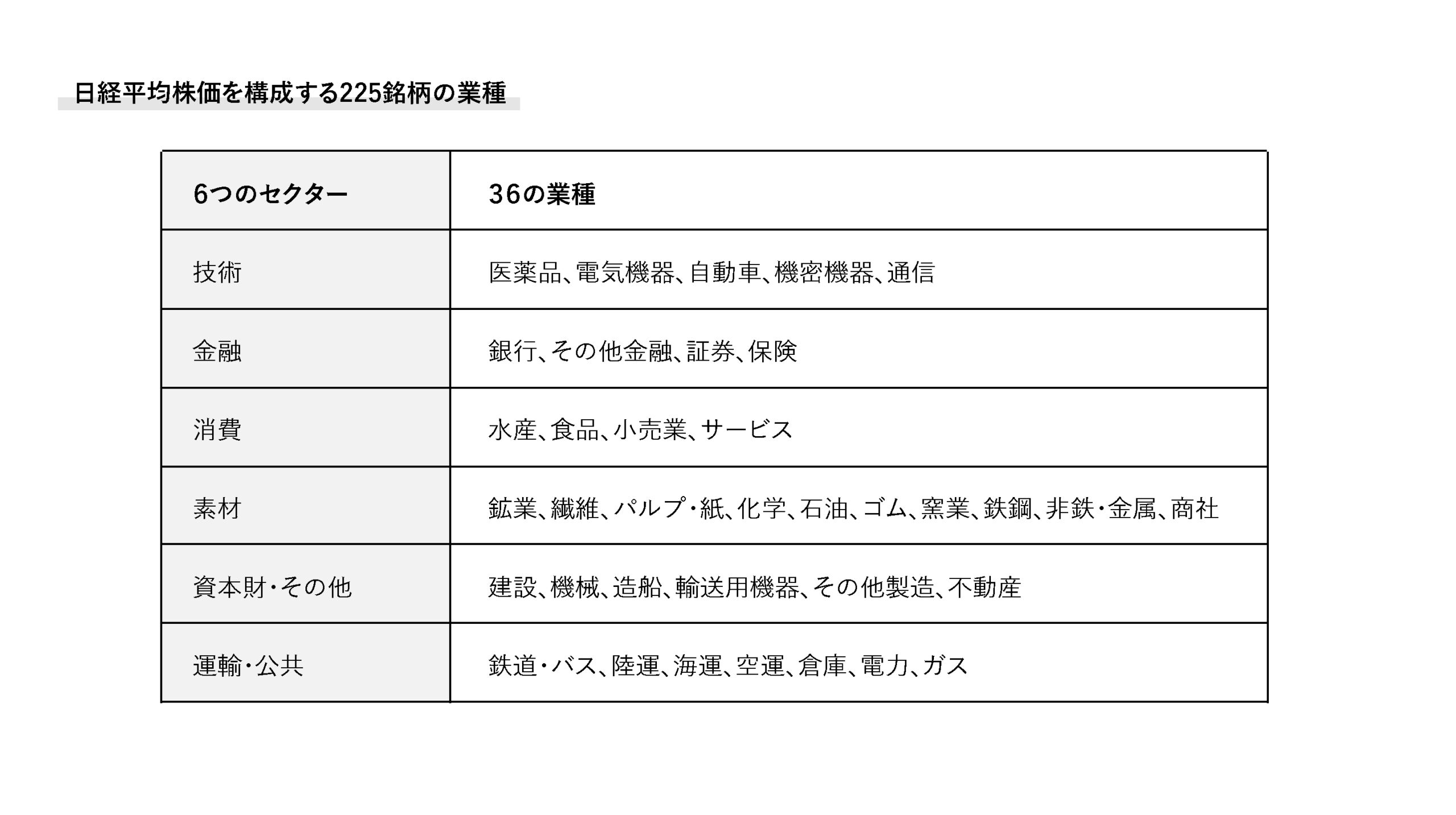

日経平均株価を構成する225銘柄は、毎年10月の初めに定期的な見直しが行われています。市場の動きが大きいものを選び、流動性が低いものは除外するという入れ替えです。業種に偏りがないよう36業種を6つのセクターに分けるなど、バランスも考慮しています。経営統合や破綻などで欠員が出た場合には225銘柄を維持するため、臨時の入れ替えも行っているのが特徴です。構成のバランスを保つため、補填する企業は同じセクターから選ばれています。

36の業種と6つのセクターは、次の通りです。

225銘柄に6つのセクターが占める割合も見てみましょう。

日経平均225銘柄の組み入れ業種は、高い順に「素材」27%、「技術」26%、「資本財・その他」16%となっています。2000年に30銘柄にもおよぶ組み換えをおこなった際に、技術(ハイテク株・IT)の割合を大きく増やしました。今後も、業種がかたよりすぎないよう、さまざまなセクターに分散しながら、組み入れ銘柄の変更はおこなわれるでしょう。

日経平均株価の構成銘柄について

日経平均株価を構成している上位10銘柄は以下のとおりです。

| コード | 企業名 | 構成比率 |

| 9983 | ファーストリテイリング | 9.09% |

| 8035 | 東京エレクトロン | 5.79% |

| 9984 | ソフトバンクグループ | 4.76% |

| 6367 | ダイキン工業 | 3.03% |

| 6954 | ファナック | 2.87% |

| 9433 | KDDI | 2.73% |

| 6098 | リクルートホールディングス | 2.66% |

| 4543 | テルモ | 2.50% |

| 4063 | 信越化学工業 | 2.37% |

| 6857 | アドバンテスト | 2.24% |

参照:日経平均 寄与度 ヒートマップ (2021年10月現在)

225銘柄のうち、上位10銘柄で構成比率の約40%を占めています。2021年10月11日時点では、ユニクロを運営するファーストリテイリングや東京エレクトロン、ソフトバンクの比率が高いです。構成比率の高い銘柄は、日経平均株価への影響も大きいといえます。そのため、上位銘柄の株価の変動が著しい局面では、日経平均株価も大きく変動することがあります。

日経平均株価の最高値・最安値について

【最高値】

3万8,915円 (1989年12月29日)

バブル期に最高値をつけましたが、その後バブル崩壊とともに、日経平均株価は大きく下落しました。

【最安値】

7,054円

2009年のリーマンショックの際に、日経平均はバブル崩壊後、最安値をつけました。

また、2021年9月14日には3万670円となり、バブル崩壊後の最高値を記録しました。日本国内でのコロナワクチンの接種が広がり、経済活動が活発化するのでは、との期待から上昇しています。

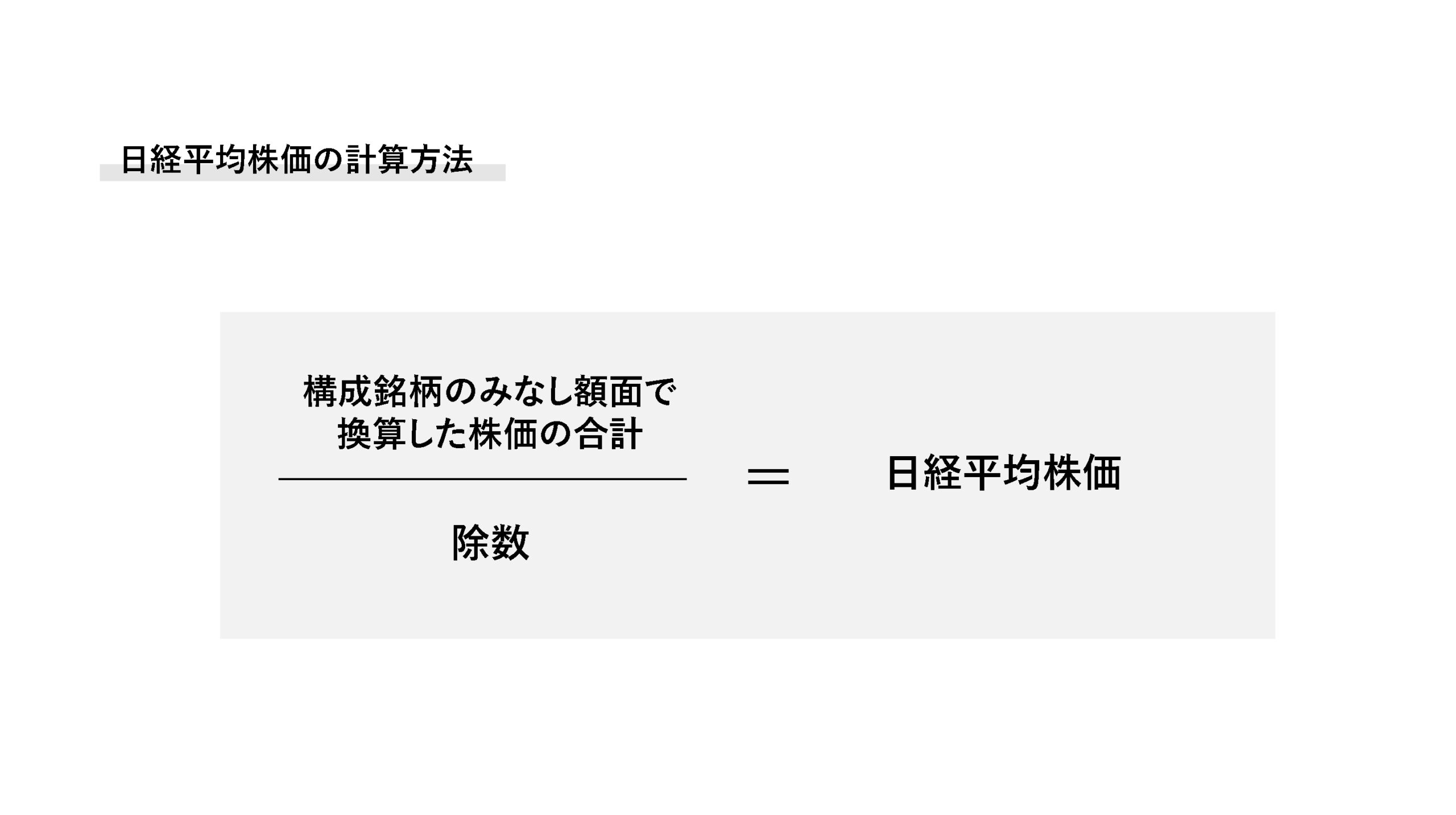

日経平均株価の計算方法

平均の数字を出す場合、通常はすべての数字を足して総数で割るという計算方法が行われます。しかし、平均株価の場合、そのような普通の計算では行いません。「みなし額面による調整」と「除数」を用いる特殊な計算方法が採用されています。

銘柄の入れ替えなどイレギュラーな事情が生じた場合でも、指数の連続性が保たれるようにするためです。

1.みなし額面に修正する

かつて株式には、株式を発行してから初めて取引するときの株価が決められていました。それを「額面」といいます。50円や100円など、一株単位で価格がつけられていましたが、2001年の法改正で廃止になりました。

しかし、額面は現在の市場でも影響を及ぼしています。例えば、もとの額面が50円の株が100円になった場合と、5万円だった株が100円になったのではまったく状況が異なるのがわかるでしょう。

異なる額面のまま平均株価を出せば、正しい市場動向が反映されません。正しく反映させるためには、額面を統一して計算する必要があるのです。そのため、現在も額面制度があると想定し、旧額面50円以外の銘柄を「みなし額面」として50円に換算する修正を行っています。

具体的な計算方法は、以下のとおりです。

株価×(50円÷みなし額面)=換算額

みなし額面での調整を、事例で見てみましょう。

額面が20円のX社、50円のY社、5,000円のZ社が、現在の市場では1,000円で取引されているとします。みなし額面を50円にして調整した結果が次の通りです。

- X社:20円よりもみなし額面である50円の方が2.5倍大きいため、取引価格1,000円に2.5を乗じます。A社の株式の価値は2,500円です。

例:1,000円×(50円÷20円)=2,500円

- Y社:実際の額面はみなし額面と同じなので、市場で取引されている株式の価値がそのまま1,000円です。

例:1,000円×(50円÷50円)=1,000円

- Z社:5,000円よりも50円の方が100分の1小さいため、1,000円の100分の1として計算し、現在の取引価値は10円になります。

例:1,000円×(50円÷5,000円)=10円

計算は「X社2,500円+Y社1,000円+Z社100円=3,600円」÷3で求め、3社の平均は1,200円になりました。

このようにして、日経平均株価は株価の影響を調整し、計算されているのです。

2.除数を調整する

平均株価の計算では、みなし額面で換算した株価の合計を「除数」と呼ぶ数値で割ります。除数とは、銘柄の入れ替えや株式分割といった要因が生じた場合、指標の連続性が保つように分母に修正を加えた値です。

額面50円に統一した株価を合計したあと、単純に総数では割りません。225銘柄から一部を入れ替えた場合、外した銘柄と新たに加えた銘柄とでは株価に差があり、同じ分母で計算すると正しい市場の動向を反映できないからです。そのため、除数を調整します。

例えば、1の事例(合計3,600円)で株価20円のA社が抜け、1,900円のD社に交代した場合で計算してみましょう。

- もとの合計と新しい合計2,000円の比率を求める:3,600円÷2,000円=1.8

- もとの除数の3をかける:1.8×3=2.4

- 新しい除数2.4で計算する:2,000円÷2.4=833円(端数切り捨て)

交代後の平均株価は833円となりました。

日経平均株価は定期的に入れ替わる

日経平均株価は定期的に入れ替わるのが原則です。常に市場流動性の高い銘柄を揃えておくためです。動きの良い銘柄の採用と流動性の低い銘柄の除外を行い、業種ごとに分類されたセクターのバランスも考慮して決定します。経済の動きをいつも正しく反映させるためには、所定の銘柄数を維持しなければなりません。そのため、上場廃止など欠員が生じた場合には臨時の補充も行われています。

市場流動性の高い銘柄に交代

定期の入れ替えでは、株価の動向を見ながら動きのある優良な株が選ばれます。業績が悪く成長性がないと判断された銘柄は外され、常に市場流動性の高い225社の銘柄で構成されているのです。

選ばれた企業のイメージは上がり、買い注文が増えて株価も上昇します。一方、外された場合は株価も下がる傾向にあるでしょう。近年では、2020年10月の入れ替えでソフトバンクが採用され、業種セクター間の過不足を調整するため日本化薬が外されています。

欠員による臨時入れ替えもあり

入れ替えは毎年10月の定期だけでなく、臨時でも行われます。上場廃止や東証二部に指定替えなどで欠員が生じる場合もあるからです。市場の動向を正確に反映させるためには、225の銘柄は常に揃えておかなければなりません。交代は速やかに行われますが、業種のバランスを保つため、基本的に同じセクターから補充されています。

日経平均株価を見るときの2つのポイント

日経平均株価は、景気の動向を見る判断材料です。その数値は、売り手と買い手の需要により変わり、売りたい人が増えれば株価は下がりますが、買い手が増えれば上昇します。

売り手、買い手の増減を決めるのは、会社の業績や将来性、国内や世界の経済状況です。特に会社の業績が株価に大きな影響を与えます。株価が上昇しているときは、各企業が順調に業績を伸ばしていると考えられるでしょう。ただし、日経平均株価の場合、それだけでは景気を判断できない側面もあります。

1.寄与度の高い銘柄を把握しておく

225銘柄の中でも、特に日経平均株価に影響を与えるものがあります。「寄与度」と呼ばれますが、平均株価の寄与度を判断するのは、みなし額面で換算した株価です。株価が大きいほど、平均株価への寄与度も高くなります。

そのため、日経平均株価が高い場合でも、「寄与度の高い銘柄が影響を与えているだけで景気が上向きだとは限らない」という批判がされる場合もあるでしょう。

寄与度とは

寄与度は、日経平均株価全体にどれだけ変化や影響を与えたのかを測る数値です。証券取引所における最後の取引で値上がり上位銘柄に示されます。寄与度はパーセントで表示され、10%程度でも社会的影響は大きくなるものです。最近では、ファーストリテイリングや東京エレクトロン、ソフトバンクやダイキンなどの企業が高いといわれています。このような株価の高い銘柄は「値がさ株」とも呼ばれます。

日経平均株価に10%の寄与度がある企業が含まれている場合、その影響が指数に大きく反映されるといえるでしょう。例えば、ほとんどの銘柄が株価を上げていても、一部の「値がさ株」が急落した場合、その影響で平均株価が下がる場合があります。

2.TOPIXと並行して観察する

日経平均株価と並び、景気を読み取る指標として利用されているのがTOPIXです。TOPIXは東証一部に上場している全銘柄の時価総額を合計して計算した指数で、東京証券取引所が算出しています。

日経平均株価は株価の平均値であることからどうしても株価の高い銘柄に影響されやすいのに対し、TOPIXは株式市場全体の動きが把握しやすいといえるでしょう。平均株価のデメリットを補うために、並行して観察するのもおすすめです。

TOPIXとは

TOPIXは「TOPIXインデックスシリーズ」と呼ばれる7種類の銘柄の区分があり、特に時価総額や流動性が高い30社で構成されている「TOPIX Core30」は、投資戦略の要とされています。

TOPIXが計算の基礎にする時価総額は、株価×発行済み株式数です。株価が上がれば時価総額も上がるため、景気の動向を見る指標になります。株価の高い銘柄の影響を受けない点がメリットではあるものの、時価総額の大きな銘柄(大規模会社)の動きには影響される場合があることも認識しておきましょう。

日経平均全銘柄に投資する方法とは

日経平均株価の組み入れ銘柄225社のそれぞれの株式を購入することは、初心者にとってはなかなか難しいものです。個別銘柄を購入する際には、銘柄の選定やまとまった金額での投資が必要となり、ハードルが高いと感じられる方も多いでしょう。そこで、日経平均を構成する225社全銘柄に一度に投資をする方法があります。日経平均全銘柄に投資する方法は2種類あります。

日経平均インデックスファンドへの投資

日経平均インデックスファンドとは、日経平均株価に連動する投資信託のことです。日経平均株価の値動きに連動しており、日経平均が5%上昇すると日経平均インデックスファンドの利益も5%となるしくみです。

日経平均インデックスファンドに投資するメリット・デメリット

メリット

1.シンプルでわかりやすい

日経平均株価に連動しているため、それぞれの企業分析をすることなく、225社全銘柄にまとめて投資することができます。値動きの確認も日経平均株価を見るだけで完結します。それぞれの業種や企業の値動きに一喜一憂する必要がありません。ですので、日経平均インデックスファンドは、初心者の方や、日ごろ忙しい方でも、投資しやすいといえるでしょう。

2.分散投資をおこなっている

日経平均は6つのセクターの225社に細かく分散投資しています。そのため、万一組み入れ銘柄の一社が業績不振に陥ったとしても、その他の銘柄で損失をカバーできる可能性が高いといえます。

3.コストが安い

日経平均インデックスファンドの多くは、ノーロード(購入時手数料無料)です。また、保有期間中に発生する信託報酬(運用管理手数料)も年間0.5%前後と、低いこともメリットといえるでしょう。ですので、中長期で運用する場合にも保有コストを抑えることができます。

デメリット

1.日経平均株価下落時の元本割れのリスクがある

日経平均株価が購入時の価格を下回ると、一時的に元本を下回り、損失が出ることがあります。ただ、一時的な暴落であることも多く、中長期でみると日経平均株価は持ち直し、上昇していく可能性が高いと考えられます。

2.短期勝負には向いていない

個別株やレバレッジ投資に比べ、短期的での値動きは比較的緩やかな局面が多いです。中長期で資産形成をおこなう際に、向いているといえるでしょう。

3.株主優待はない

個別株であれば、株主優待を楽しむことができますが、日経平均インデックスファンドには株主優待はありません。その代わりに、日経平均インデックスファンドの場合は、一般的には分配金を同じファンドの中に再投資することで、「利息が利息を生む」複利効果を目指しています。

日経レバレッジETFへの投資

日経レバレッジETFとは、通常の日経平均株価の約2倍の大きさで変動する上場投資信託のことです。ETF(上場投資信託)の場合は、証券会社を通じて証券取引所で売買することができるため、リアルタイムで取引可能な投資方法です。

日経レバレッジETFに投資するメリット・デメリット

メリット

1.短期間で大きなリターンを狙える。

日経レバレッジETFに投資すると、レバレッジ効果により、相場の上昇局面で短期間でも大きなリターンを狙うことができます。日経平均株価が上昇すると、約2倍のリターンを得られます。日経平均株価が急落したタイミングなどで、短期投資するとよいでしょう。

2.リアルタイムで取引できる

日経レバレッジETFは、取引所に上場しているためリアルタイムで取引可能です。投資信託の場合は、その日の終値で価格が決まりますが、日経レバレッジETFの場合は、取引所が開いている時間帯であれば、売買することができます。

デメリット

1.ハイリスク・ハイリターンであること

日経レバレッジETFは大きなリターンを狙える半面、日経平均の下落時には損失が大きくなります。日経平均インデックスファンドの約2倍の損失が出ることになるので、相場の上昇局面をうまく見極める必要があります。

2.購入時に手数料がかかる

ノーロードの投資信託の場合は、購入時手数料がかかりませんが、日経レバレッジETFは購入時手数料が発生します。ETFも運用コストは低いものが多いですが、頻繁に売買を行う場合には以外にも手数料がかさんでしまうことがあります。

長期投資には日経平均インデックスファンド、短期投資には日経レバレッジETF

中長期で日経平均に投資する場合は、コストも安く、日経平均株価の騰落率に連動する日経平均インデックスファンドをおすすめします。また、短期的にてレバレッジを効かせて大きなリターンを狙いたい場合には日経レバレッジETFが向いています。相場や投資期間に合わせて、選択するとよいでしょう。

まとめ

日経平均株価は、日本を代表する会社の株価から算出した指標です。市場での動きが大きい銘柄が選ばれているため、株価の動きを見ることで経済の動向がわかります。一般的に日経平均株価が上昇している局面では、日本株全体が上昇トレンドに向かう傾向があります。日経平均株価は日本株に投資するうえで、もっとも重要な指標といえるはずです。株取引を検討している方は、日経平均株価の動きを見ることから始めてみるとよいでしょう。また、日経平均株価に連動する投資信託やETFは少額から始めることもできますので、初心者の方もはじめやすい投資方法です。関心ある方は、日経平均株価の性質を抑えたうえで、ぜひ投資を始めてみてください。