2017年1月から主婦の方でも加入できるようになったiDeCo(イデコ)。

将来の年金を準備するためのお得な制度として、注目を集めています。

税制優遇があり節税もできるお得な制度ですが、主婦はiDeCoを始めるべきなの?という疑問をお持ちの方も多いでしょう。

この記事では、

・そもそもiDeCoって何?

・iDeCoと公的年金にはどんな違いがあるの?

・主婦がiDeCoを始める時の注意点を知っておきたい

という疑問を解消していきます。

目次

iDeCoとは

じぶん年金を作るための制度

iDeCoとは将来の年金を自分自身で準備するための制度の1つです。

iDeCoの正式名称は個人型確定拠出年金といいます。確定拠出年金は、企業型と個人型という2種類に分かれています。

2016年12月まで、個人型の確定拠出年金に加入できる人に制限がありました。

具体的には自営業者や企業年金のない会社員などの一部の人しか加入できませんでしたが、2017年1月からは専業主婦や企業年金に加入している会社員、公務員等の方も個人型確定拠出年金制度に加入できるようになりました。

その改正をきっかけに、より多くの日本国民に「個人型」の確定拠出年金の制度を知ってもらい活用してもらうためにiDeCoという愛称が定められました。

iDeCoの仕組み

iDeCoの仕組みを一言で表すと、「毎月自分でお金を積み立てていき、60歳になったら受け取れる」というものです。

公的年金との大きな違いは

・加入は任意であり、強制ではない

・保険の機能はない

・運用することが出来る

iDeCoへの加入は任意です。国民年金のように20歳で強制加入するというようなことはありません。

加入したい場合には、自分自身で申込等の手続きを行う必要があります。

次に、公的年金には老後の年金だけではなく、ケガや病気で働けなくなった時に受給できる障害年金や家計を支える大黒柱が亡くなってしまった場合の遺族年金の給付があります。

公的年金には「保険機能」もあるため、国民年金保険料、厚生年金保険料というように“保険料”を支払います。

iDeCoには保険機能がないので、毎月払うお金のことを保険料とは呼ばず掛金、または拠出金と言います。最後に、iDeCoでは積み立てているお金を自分自身の判断で運用しなければなりません。

運用をせず元本保証型を選ぶことも出来ますが、運用して増えた分、つまり利益が非課税となるので、将来のために資産運用をするなら運用益の非課税制度を活用しないともったいないですね。

iDeCoのお得なメリット

iDeCoの最大のメリットは3つの税制優遇制度です。

メリット1・・・掛金は全額所得控除対象

メリット2・・・運用益は非課税

メリット3・・・受取の時にも税制優遇あり

メリット1は、iDeCoで積み立てた金額(上限あり)が所得控除の対象となるので、所得税と住民税の節税につながります。主婦の場合、積み立てできる金額の上限は23,000円となっています。収入(所得)がない主婦が仮にこの金額で毎月積み立てた場合、節税金額はなし(0円)となります。

メリット2は、通常運用をして利益が出た場合、20%の税金が課税されます。iDeCoで運用した利益は非課税となり、利益全額が手元に入るのでお得です。

メリット3は、60歳になりiDeCoで積み立てたお金を受け取る際にも税制の優遇があり、一括で受け取る場合には退職所得控除、分割で受け取る場合には公的年金等控除の対象となります。

主婦がiDeCoに加入する3つの注意点

注意点1 所得控除が利用できない

iDeCoのメリットである所得控除は所得税・住民税を負担していないと恩恵を受けられません。

働いていない、または所得税を負担しない程度に働いている専業主婦の場合、所得控除による節税のメリットを受けることができません。

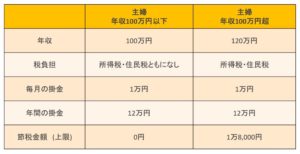

例えば年収100万円以下で所得税も住民税も負担していない方と、年収120万円で所得税と住民税の負担がある方の場合の節税額を比べてみましょう。どちらも社会保険(厚生年金・健康保険)は配偶者の扶養に入っているとします。

そもそも所得税住民税共に負担していなければ、節税はできません。社会保険の扶養の範囲内でも、所得税か住民税を負担しているのであれば節税の恩恵を受けることができます。

iDeCoの大きなメリットとして、所得控除による節税が注目されています。

そのメリットである所得控除による節税を目的としてiDeCoを活用するなら、所得税を負担している配偶者の名義でiDeCoを活用するという方法もあります。

ただし配偶者の勤めている企業が確定拠出年金の制度を導入しているか否かによって、iDeCoを活用できない場合があります。また、配偶者が住宅ローン控除等で所得税の負担がないような場合には、所得控除のメリットが活用できないこともあります。

注意点2 金融機関や運用商品を選ぶ必要あり

iDeCoへの加入は任意であるため、加入する場合には自分自身で手続きを行う必要があります。

その際、iDeCoをどの金融機関で加入するのか、そして掛金をどの運用商品で積み立てるかを選択しなければなりません。

まず金融機関の選び方ですが、iDeCoを利用する場合、下の図のような費用がかかります。

特に運営管理機関手数料は金融機関によって異なり、運営管理機関手数料がかからない金融機関から年間数千円かかる金融機関まで様々です。

手数料は掛金・運用益から控除されるため将来の年金の金額に影響を与えます。費用を押さえたい場合には運営管理機関手数料が低い金融機関を選ぶといいでしょう。

運営管理機関手数料が低く、信託報酬も低い商品を取り扱っているオススメの金融機関を3つご紹介します。

どの金融機関も運営管理手数料がゼロとなっているので、手数料での差はありません。すでに証券口座を持っている金融機関があれば、一括で管理することができるので証券口座を持っている金融機関を選ぶと便利です。それぞれの金融機関で選べる商品のラインナップに違いがあります。どの金融機関を選んでも信託報酬の低い投資信託をラインナップに揃えていますが、現時点で最も低コストの商品ラインナップを揃えているのはSBI証券となっています。

金融機関にこだわりがなく、手数料を出来る限り低く抑えたい場合はSBI証券でiDeCoを始めるのがオススメです。

【詳細と口座開設はこちらから】

・楽天証券

また、iDeCoの掛金をどのように運用するのかは加入者本人が意思決定をすることとなっています。

iDeCoの掛金の運用先は、元本確保型と元本変動型の大きく2つに分類されます。元本確保型は定期預金と年金保険、元本変動型には投資信託となっています。どの商品を選択することも可能ですが、元本変動型である投資信託を選択し運用する場合は最低限の運用の基礎知識をつけておく必要があります。

注意点3 原則60歳まで解約出来ない

iDeCoは原則60歳になるまで解約することが出来ません。

強制的に貯めることが出来るという反面、解約したくても解約できない不便な一面もあります。例えばお子さんが大きくなり教育費にまとまったお金が必要になったとします。そういった場合でも、iDeCoを解約したり一部解約をしてお金を引き出すことができないのです。

iDeCoは将来のための年金を準備してもらうための制度で、様々な優遇措置もあるため解約のハードルが高くなっています。

iDeCoは最低毎月5,000円から積立が可能です。

いきなり上限いっぱいで始めるのではなく、無理のない金額から始めましょう。

年に1回までなら毎月の積立金額を変更することが出来ますので、金額を減らすことも増やすことも出来ます。最初は10,000円で積立てをしていたけれど、子どもが大きくなってお金がかかるようになったから5,000円に減らしたい。しばらく下限の5,000円で積立てをしていたけど、パートの時間を増やしたから10,000円に戻したい。等変更も可能です。

また、年1回以上任意に決めた月にまとめて拠出(年単位拠出)もできますので、自分に合った掛金の積立方法が選べます。

iDeCoを解約することは原則できませんが、拠出を停止する(積立を停止する)ことはできます。その場合には掛金の拠出を行わずこれまでの資産の運用のみを行う運用指図者となります。ただし拠出をしていない期間でも関係金融機関への手数料はかかってしまいます。掛金の拠出は再開することもできますが、書類の取寄せから手続きに2か月程度かかります。

あなたの将来のためにiDeCoを始めよう

ここまでお話ししてきた通り、将来の年金を準備するうえでiDeCoはとても便利な制度です。一方iDeCoのメリットとして知られていることも、主婦にとっては活用できない場合があります。

しかし、自分自身の年金を準備しているという安心感は、数字で表すことのできないiDeCoのメリットです。お金を貯めていたとしても、子供のためだったり急な出費があったりと緊急を要するものにお金を優先してしまうものです。

あなたも自分の将来のことを後回しにしていませんか?

そんな時こそiDeCoを活用すれば、あなたの将来のためにコツコツと資産を準備していくことができます。

まずは最低金額の5,000円からでもかまいません。記事の中で紹介してきた注意点を理解したうえで有効活用し、将来の自分だけの年金をしっかりと準備していきましょう。