「ふるさと納税。わたしもやってみたいけど、注意点とかないのかな?」

やっぱり、新しいことを始めるのって”不安”がありますよね。ふるさと納税は、”お金”に関することなので、尚更かもしれません。

「ふるさと納税って私でもできるのかな」

「節税?とかホントにできるのかな」

「確定申告しなくちゃいけないってホント?」

この記事では上記のような、「ふるさと納税に関する不安・疑問」を抱えた女性に向けて、ふるさと納税とはどんなものか、また注意点について、分かりやすく解説しています。

目次

ふるさと納税とは?

ふるさと納税とは、自己負担2,000円で、応援したい自治体に寄付しながら、所得税の還付や住民税の控除を受けられる制度のことです。寄付によって、その地域への貢献ができるだけでなく、地域の特産物を「返礼品」として受け取ることもできます。この「返礼品」とは、肉や魚、米などの食品から、ホテルの宿泊、美容アイテムなど、女性が楽しめるものがたくさんあります。

最近では確定申告をせずに簡単にふるさと納税をおこない、さまざまな返礼品を楽しむことが可能です。

ふるさと納税の手順

ふるさと納税は、初めておこなう人にとって「めんどくさい」「手続きが難しそう」といったイメージもあるでしょう。しかし、ふるさと納税専門サイトやECサイトを利用することで、ネットショッピングとほとんど変わらない方法で手続きできます。また、ワンストップ特例制度を利用すると確定申告なしで、税金の還付や控除も受けられます。ふるさと納税の手順は以下の通りです。

【ふるさと納税の流れ】

- ふるさと納税の控除上限額を確認する

- 寄付する自治体や返礼品を決める

- ふるさと納税専門サイトやECサイトで申し込み手続き

- 返礼品を受け取る

- 「寄付金受領証明書」を受け取る

- 税金の控除

1.ふるさと納税の控除上限額を確認する

ふるさと納税の控除上限額は年収や家族構成によって異なります。控除上限額については、のちほど詳しく説明しますが、控除上限額シミュレーションを使うと簡単に、控除額の算出ができます。

2.寄付する自治体や返礼品を決める

必要な寄付金額に応じて、お好きな自治体や返礼品を選びましょう。

3.ふるさと納税専門サイトやECサイトで申し込み手続き

申込フォームに必要事項を入力し、手続きを完了させてください。

4.返礼品を受け取る

返礼品を受け取りましょう。年末年始のごちそうとして楽しんだり、お歳暮などに活用するのもおすすめです。複数の返礼品を申し込む場合、あえて到着時期を別々にしておくと楽しみも増えるかもしれません。

5.「寄付金受領証明書」を受け取る

ふるさと納税の申し込みをすると、自治体より「寄付金受領証明書」が届きます。この「寄付金受領証明書」は、確定申告をおこなう場合、必要となりますので、大切に保管するようにしましょう。また、「寄付金受領証明書」は返礼品に同封される場合や寄付後1~2か月後に郵送される場合などさまざまです。

6.税金の控除

ふるさと納税で翌年の住民税が控除され、所得税は還付という形で控除されます。2月16日から3月15日までの期間に確定申告を忘れずおこないましょう。なお、「ふるさと納税ワンストップ特例」を利用する場合、確定申告は不要です。

ふるさと納税ワンストップ特例とは

「ふるさと納税ワンストップ特例」とは、ふるさと納税をした後に確定申告せずに税金の控除が受けられる便利な制度です。ただし、ワンストップ特例にはいくつかの条件があります。

- もともと確定申告の必要がない給与所得者等であること

- 1年間の寄付先の自治体が5つ以内であること

- 申込の都度、申告特例申請書を返送していること

一般的な会社員の場合、ワンストップ特例を使うことで、簡単にふるさと納税ができます。ただし、会社員でも高所得者や医療費控除を受けるなどの事情がある場合には、確定申告で行う必要があります。

ふるさと納税ワンストップ特例の手順

ふるさと納税ワンストップ特例をおこなうためには、申請書と必要書類を翌年1月10日までに寄付先の自治体へ郵送しなければなりません。前年の1月1日から12月31日までにおこなったふるさと納税に対して、ワンストップ特例の手続き期限は翌年1月10日までの期間であるため、申請書はできるだけ早めに記入し、郵送するようにしましょう。そして、ワンストップ特例が適用されたら、6月から12か月分、毎月住民税の控除を受けることができます。

ふるさと納税の注意点

ふるさと納税には、いくつかの注意点があります。ふるさと納税は、非常にメリットの大きい節税方法ですが、仕組みを理解せずにおこなうと、控除が受けられず、「ただ、返礼品をもらって終わってしまった…」という人もいるでしょう。そうならないために、気を付けるべき点を3つご紹介します。

注意点1.減税や節税とは異なる

「ふるさと納税っていえば、節税!」

しかし、ふるさと納税は、本当にお得といえるのでしょうか。

・ふるさと納税は損することもある

・節税対策と、いわれるふるさと納税に疑問

こういったコメント・口コミがSNSやWebページで散見されるのはご存知でしょうか。たしかに、ふるさと納税は節税対策なのですが、見方を変えると「お得になってない?」とも考えられるので注意が必要です。では、その理由を早速みていきましょう。

税金の支払先を変えているだけ

ふるさと納税は、直接的に減税や節税になるわけではありません。納税しながらお得になるため、「節税」と考えがちですが、ふるさと納税は寄付なのです。寄付という形で、お金を払い、翌年そのお金が税金の控除で戻ってくるものだといえます。つまり、ふるさと納税は税金の支払いを寄付先の自治体に変え、税金を前払いしているのと同じです。

しかし、寄附額分の”返礼品”がもらえるため、しっかり考えるとお得な制度です。

また、寄付した金額から2000円を引いた額が、住民税、所得税から控除されるので、その分は節税と言えます。特に、「還元率」の高い返礼品を選ぶと、掛金は同じでも、よりお得感を味わえるでしょう。

ふるさと納税のお得度「還元率」を確認しよう

ふるさと納税で注目したいのが、お得度の指標である「還元率」です。「還元率」とは、「ふるさと納税でもらえる返礼品の原価÷寄付金額×100」で計算されます。いくらの寄付で、どこくらいの価値の返礼品が受け取れるか、お得度を確認することができます。たとえば、1万円の寄付で5,000円の肉がもらえる場合、5,000円÷1万円×100で還元率は50%です。

2019年に還元率は30%に統一する規制ができたため、返礼品の還元率は30%前後の自治体が多いです。しかし、生産地ならではのメリットを活かしたり、コロナ禍で外食や旅行が減ったことで余っている高級食材がお得に手に入ることもあるでしょう。ふるさと納税は応援したい自治体や気になる返礼品で選ぶのがベストですが、「還元率」もひとつの目安として確認してみてください。

注意点2.税金の控除額には上限がある

「20万円寄附したら、20万円税金が控除されるの!?」

いいえ。実は、ふるさと納税には『控除額の上限』があります。上記のように、寄附すればするほど控除される制度ではないので注意が必要です。では、ここからは

・上限額を無視するとどうなるのか

・どういった基準で控除額の上限が決まるのか

といった疑問についてみていきましょう。

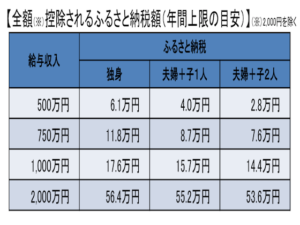

(出典:総務省ホームページ http://www.soumu.go.jp/index.html)

控除の上限額を知らないと陥る危険性

「自分の控除額の上限を知らずに、寄附するのは絶対に辞めましょう!」

①Aさんの控除の上限額は3万円でした。

②、①の事実を知らないAさんは、10万円の寄附をしました。

③Aさんは、上限3万円のみ、税金が控除されました。

【問題】最終的に、Aさんの残りの7万円はどうなるでしょうか?

・

・

・

答えは、「単なる寄附金に終わる」です。つまり、上限額を超える寄附は、税金から控除されないということです。「どうせ控除されるから、いっぱい寄附しちゃおーっと」というように、無計画な利用&上限額オーバーをしてしまうと損することになります。

まずは、上限額をチェック

ふるさと納税の、控除額の上限を超えて単なる寄附金にならないために、自分の上限額をチェックしましょう。(総務省ホームーページ https://www.soumu.go.jp/main_content/000408217.pdf )

総務省のサイトにアクセスすると分かるのですが、控除額は、

・年収は、高い人ほど上限も高い

・家族構成は、独身・夫婦共働きは上限が高い

といったように設定されています。年収が高い人ほど「納めるべき税金」も多くなってしまうので、控除の上限額も高くなる傾向にあります。また、家族構成は『配偶者特別控除』と『扶養控除』がキーワードとなっており、どちらの控除も受けていない独身・夫婦共働きの方が、控除の上限額は高くなっています。

注意点3.会社員でも年間6自治体以上で確定申告が必要

先ほど述べたように、高所得者や医療費控除が必要な場合を除き、一般的な会社員の場合、「ふるさと納税ワンストップ特例」を使うことができます。しかし、一般的な会社員でも、年間6以上の自治体に寄付すると確定申告が必要です。寄付先が5自治体までであれば「ふるさと納税ワンストップ特例」の対象となるため、1自治体に複数回寄付しても1カウントです。確定申告の手間を省きたい女性は、年間5自治体までにおさめるようにしましょう。

女性向け ふるさと納税おすすめ返礼品3選

ここまでで、ふるさと納税がどういったものか、税金面でのメリットを踏まえてお伝えしてきました。せっかくふるさと納税をするのであれば、返礼品を楽しみたいものです。ここでは、女性におすすめのふるさと納税の返礼品3選をご紹介します。

1.お米・お肉

ふるさと納税では、お米やお肉といった日々の生活に欠かせない食材も手に入ります。そのため、家計の支えにもなり、食費を抑えることができます。普段なかなか買えない黒毛和牛などの高級肉や、ステーキなどを楽しむのもおすすめです。

2.ベビー用品

なんとふるさと納税では、ベビー用品まで手に入ります。おむつやおしりふきなどの日用品はもちろんのこと、ベビーカーやベビー布団、出産準備セットなどもあります。子育て中の女性にはとても嬉しいアイテムばかりです。また、親族や知人の出産祝いなどに贈るのも、喜ばれるでしょう。

3.美容品

女性にとって嬉しい美容アイテムも豊富です。ブランドコスメや化粧筆のセット、エステや美顔器などさまざまなアイテムから選ぶことができます。1年間仕事を頑張ったご褒美に、ふるさと納税でコスメやエステを楽しむのもおすすめです。

【女性向け】ふるさと納税の注意点まとめ

ふるさと納税の注意点についてお分かり頂けましたでしょうか。ふるさと納税は働く女性にとって、税制上のメリットを受けながら、返礼品を楽しめるメリットの多い制度です。

最後にまとめさせていただくと、

1.実質的には、節税対策といえないこと

2.税金の控除額には上限があること

3.確定申告が必要な可能性があること

となります。特に、「控除額の上限」の把握は大切です。

事前に控除額上限シミュレーションなどで、しっかり上限額を調べておき、上限を超えないギリギリのラインで寄附をすると最大限のメリットが得られるでしょう。返礼品を楽しみながら、みなさんも挑戦してみてはいかがでしょうか。

ふるさと納税サイトはこちら