どうやって資産運用しようか決めかねるときに「資産運用金利比較」が役立つことがあります。また、金利は重要なポイントではありますが、それだけでは不十分です。「資産運用金利比較」がどう役立つのかとともに、運用の際に注意すべきポイントや注目点、安全な運用のヒントについても解説します。

目次

資産運用を考える際は金利を比較し、メリット・リスクを知ること

金利とは、簡単に言えば増える割合のことです。利益の割合とも言い換えられるでしょう。なお、お金を借りるときにも金利が発生しますが、このときは利息の割合を意味します。

金利についてもう少し詳しくご説明しましょう。例えば金利が3%の定期預金に100万円預けたとします。投資や預金における金利は、通常、年利とも呼ばれる「1年に増える割合」のことですから、1年後には3万円増えて103万円になります。

実際には増えた金額に対して20.315%の税金が発生するため、受け取る金額は1,023,905円ですが、金利が高ければ高いほど受け取れる金額が大きいという事実は変わりません。つまり、金利が3%の定期預金よりは5%、10%の預金に預けるほうがお得なのです。

資産運用にはさまざまな商品があり、それぞれで期待できる利益の割合(=金利)が異なります。ここでは、資産運用を検討している方にぜひ知ってもらいたい事柄として、定期預金や普通預金、外貨預金、個人向け国債、社債、投資信託、株式投資、積立投信、不動産投資、REITなどの特徴や期待できる金利、メリット・リスクなどを表にして紹介しています。資産運用する際の基本的な情報でもありますので、ぜひ頭に入れておいてください。

| 資産運用の種類 | 期待できる金利 | メリット | リスク |

| 定期預金 | 年0.002% | ・元本割れしない | ・途中解約すると利息が減る |

| 普通預金 | 年0.001% | ・元本割れしない ・流動性がある |

・収益性・運用性は極めて低い ・銀行破綻時には1,000万円までの預金とその利息しか保護されない |

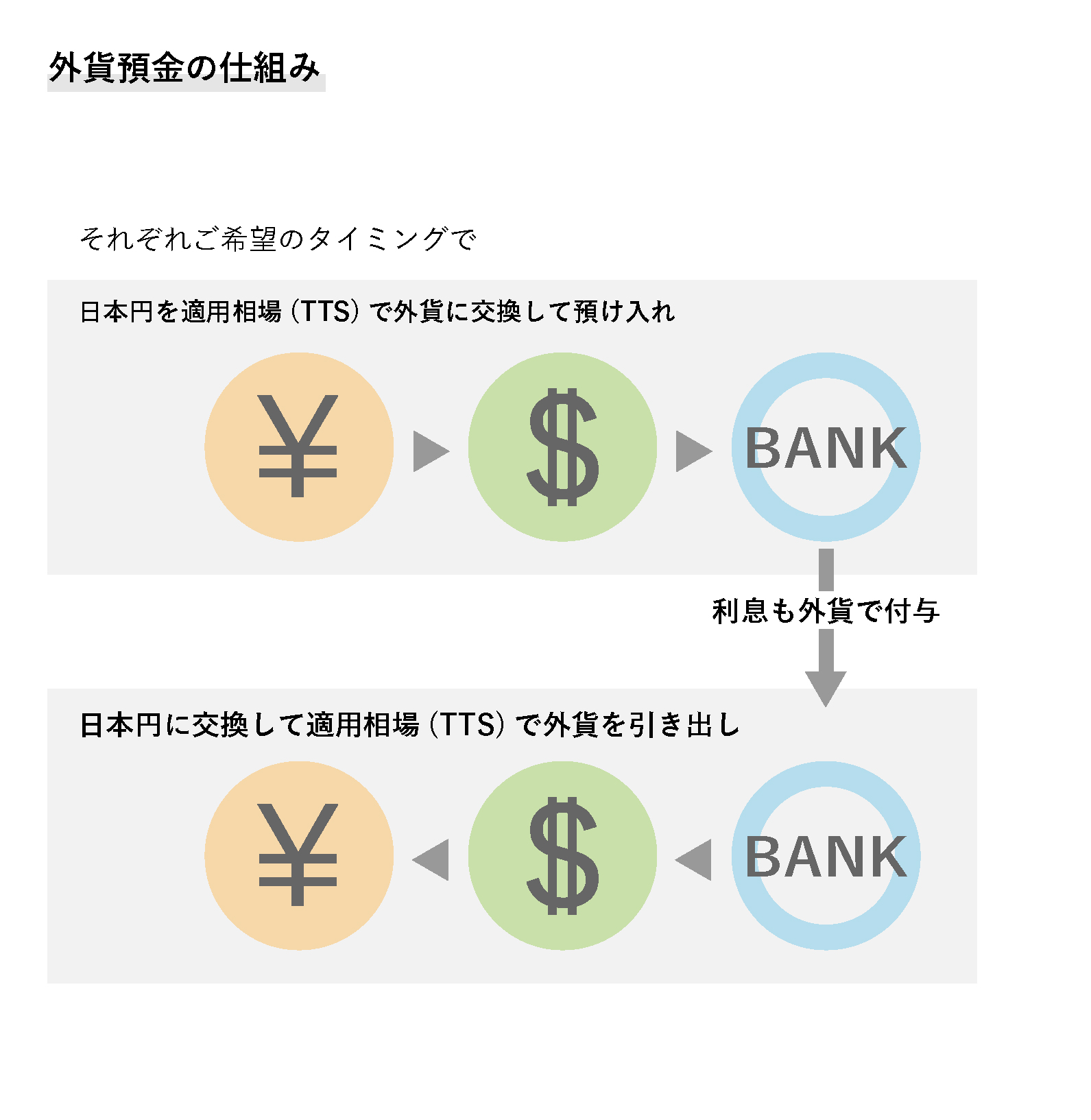

| 外貨預金 | 年0.001~0.01% | ・円預金よりも高金利 ・為替が円安になると日本円換算時の受け取り額が増える |

・為替が円高になると日本円換算時の受け取り額が減る |

| 個人向け国債 | 年0.05~0.5% | ・元本割れしない | ・途中解約すると元本割れの可能性もある |

| 社債 | 年0.5~2.0% | ・国債よりも高金利で設定される | ・社債を発行している会社の倒産によって換金できないリスクもある(発行体の信用リスク) |

| 投資信託 | 年3.0~5.0% | ・複数の株式や債券を組み合わせることで分散投資を可能にし、リスクを軽減している ・分配金による定期的な利益の可能性がある ・少額の投資が可能である |

・元本割れの可能性がある |

| 株式投資 | 年1.0~3.0% | ・配当金による定期的な利益の可能性がある | ・元本割れの可能性がある |

| 積立投信 | 年3.0~5.0% | ・平均的な価格で購入することになるため市場変動によるリスクを軽減できる | ・元本割れの可能性がある |

| 不動産投資 | 年4.0~8.0% | ・立地や運営によっては高利益を期待できる | ・投資資金を回収できず元本割れを起こす可能性がある ・多額の初期費用が必要となる |

| REIT | 年4.0~7.0% | ・多額の初期費用を必要とせず少額で不動産投資ができる | ・元本割れの可能性がある |

高利回りを狙うなら長期運用がおすすめ

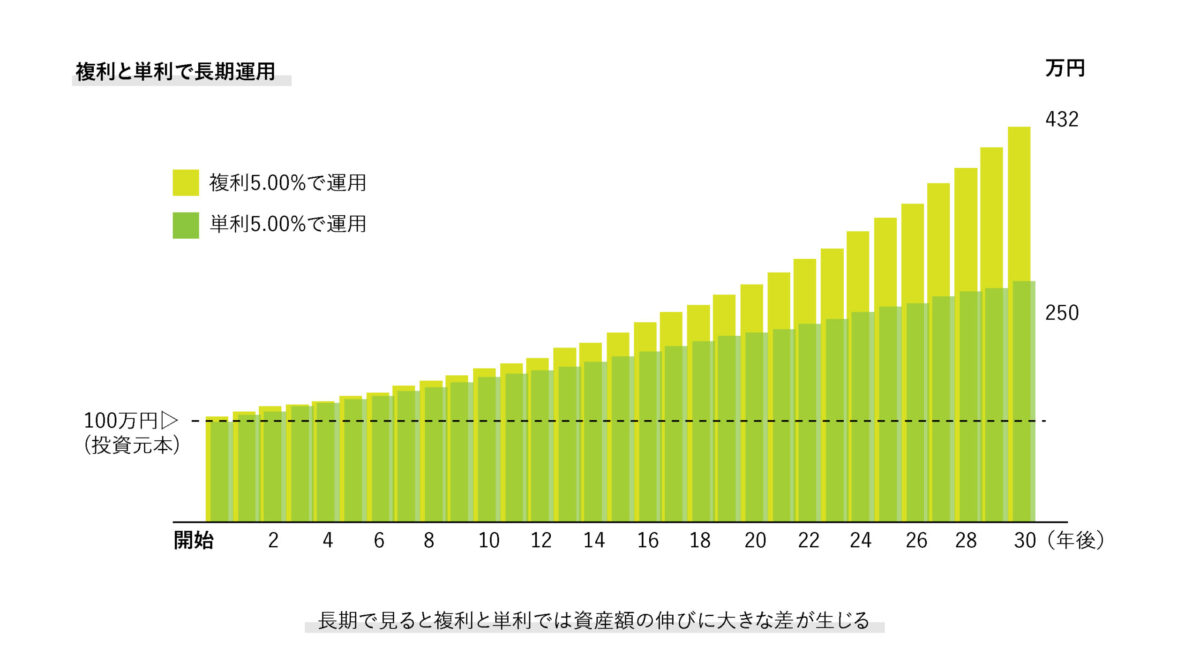

資産運用の原則は、長期にわたって行うこと。長期にわたって運用し続けることで、利益を増やしやすくなります。例えば100万円を金利3%で1年間運用すれば1,023,905円ですが、利息も資金に組み込む複利で10年間運用するならば1,274,049円になります。これが、先ほど述べた複利効果です。

また、長期にわたって投資し続けることで、市場の短期的な変動に影響されにくくなるというメリットもあります。短期的な変動を平均化することで、投資リターンが安定しやすくなるわけです。

資産運用をするときは、ついつい金利にだけ目がいきがちになります。しかし、高リターンを期待するなら、運用期間にもぜひ注目してください。低金利の運用方法を選んだ場合でも、長期間運用することで、期待以上の利益を得られる可能性があるからです。

金利だけに注目することが危険な理由

金融商品を選ぶ際、金利に注目してしまい、商品のメリット・リスクを確認していなかったという方は少なくありません。金利だけで金融商品を選ぶのには、リスクがあります。これは、高金利な商品はハイリスクが前提でありがちだったり、手数料が高く設定されがちだったり、為替の影響を受けて実際の利回りが変わりがちだから。

不動産投資の特徴は、金融商品よりも高い金利を期待できるというものですが、多額の初期費用が必要なだけでなく、投資資金を回収できない可能性があります。こうしたメリットとリスクを把握したうえで、実際の商品を選ぶことが大切です。

ここでは、金利に注目して見逃しがちなリスクをわかりやすく解説しています。どのようなリスクがあるのかもしっかり確かめたうえで、商品を選ぶようにしましょう。

高金利な商品はハイリスクであることが多い

一般的に、高金利な投資商品は元本が保証されないものが多く、ハイリスクです。これは、リスクを大きくとる分、リターンも大きくしましょうという商品設定がなされているから。元本が保証されていて年利が3%以上の金融商品はほぼないといって間違いありません。

先に紹介した資産運用方法の中でも、比較的高金利である投資信託や株式投資、積立投信、不動産投資、REITなどには元本割れの可能性があります。

すぐに多額の利益を得たいと考えると、高金利商品を選びがちです。しかし、「ハイリスクハイリターン」な商品なのかもしれないという目で商品を今一度見直すようにしましょう。高いリスクをとってでも多額の利益を得たいという決意がないのであれば、低金利かつ長期間で多額の利益を得る方向をおすすめします。

運用の手数料や売買手数料が高い可能性がある

商品の運用方法や利用する金融機関の手数料が高く設定されている場合、受け取れる利益が目減りしてしまいがち。高い金利であれば運用による利益ももちろん多額になりますすが、その分だけ手数料も高くなり、期待していたほどの利益をえられない可能性があるのです。利益を確定した後、売買手数料などで資産が目減りする可能性もあります。

手数料が高めの商品を選ぶのであれば、手数料が低く設定されがちなネット経由の運用をおすすめします。

日本円以外の商品で為替の影響を受ける可能性がある

外貨預金や外貨建ての商品を選ぶ際は、為替の動きにも着目しましょう。円建ての商品より金利が高めに設定されているものでも、為替相場によって資産価値が下がってしまう可能性があるからです。

利益を受け取る際、運用開始時より円高方向に動いていると、実際の利回りが低くなります。商品によっては、為替リスクによって元本割れすることも。日本円に交換する時期を選べるなら、円安に動くタイミングを狙うようにしましょう。

資産運用方法を決める際の6つのポイント

資産運用に際して商品を選ぶ際は、下に挙げる6つのポイントに注目しましょう。

- リスクは許容できる範囲か

- 運用期間はどのくらいか

- 手数料はどのくらいか

- 最低投資額はいくらか

- これまでの運用成績はどのくらいか

- 非課税制度を利用できるか

同じ投資手法でより効率的な資産運用をしたいのであれば、高金利の商品を選ぶことが重要ですが、さまざまな商品の中から自分に合うものを選びたいという場合は、これらのポイントを頭に入れておくようにしましょう。

1.リスクは許容できる範囲か

どの投資商品にもリスクはあります。投資をする前に考えておきたいのが、自分はどのくらいのリスクを許容できるかということ。

高い運用益を期待できる商品には、それと同様もしくはそれ以上のリスクが存在します。それぞれの商品のリターンと同時にリスクに目を向け、把握すること。さらに、自分の正確やどのような性質の資金を運用しているのかを冷静に判断し、許容できるリスクの範囲を明らかにしておくようにしましょう。

自分でコントロールできないリスクを許容できないという場合には、投資信託や株式投資など元本割れの可能性がある商品はおすすめできません。

2.運用期間はどのくらいか

運用期間が決まっている場合は、どのくらいの長さなのかを事前に調べておきましょう。近い将来、結婚したり子どもが大学にいったりと比較的まとまった資金が必要になる予定なら、その際に引き出せる商品を選ぶ必要があります。運用期間を考慮せず商品を選択し、途中で解約して高い手数料を払ってしまうのでは、せっかくの利益が目減りしてしまう可能性があります。場合によっては、元本割れするかもしれません。

例えば定期預金は運用期間が決まっているため、途中で解約すると手数料が差し引かれてしまい、実質的な金利が出し入れ自由な普通預金程度の金利程度にまで下がってしまうかもしれません。

3.手数料はどのくらいか

資産運用にはさまざまな手数料が発生します。売買手数料や解約手数料などを始め、監禁手数料や信託報酬などがかかる可能性もあります。運用を検討する際は、その商品にどのような種類の手数料がかかるのか、それぞれの手数料はいくらなのかを事前に調べておきましょう。

手数料が低ければ低いほど、効率の良い投資ができる可能性が高まります。資産運用口座を開設する際、各種手数料が低く設定されている金融機関を選ぶというのも重要なポイントです。

4.最低投資額はいくらか

運用商品によっては、最低投資額が決まっていることがあります。株式投資や不動産投資などでは、最低投資額が高額過ぎて利用できないということもあるでしょう。金融機関にまとまった資金を預けて運用を一任する「ファンドラップ」という運用方法では、最低投資額を3,000万円程度に設定している金融機関もあります。

自分の資金によっては、運用商品の最低投資額を満たさず、選択したくても選択できないというジレンマを味わいかねませんので、ご注意ください。

5.これまでの運用成績はどのくらいか

固定金利以外の運用商品を選ぶ際は、その運用成績を確かめる必要があります。そのとき気をつけるのは、なるべく長い期間での運用状況を見ること。自分が目にした期間だけたまたま成績がよかったという事態も起こりうるからです。設定されてから間もない投資信託の場合などは、運用成績だけを見て十分な判断ができるとは言えません。

同じような投資をしている投資信託と比較してみたり、投資信託の成績を表す指数を確認して、運用成績を判断するのもよいでしょう。

6.非課税制度を利用できるか

株式投資や投資信託などによって得た利益には、20.315%の税金がかけられることになります。これは、決して少なくない額です。この額を少しでも減らし、受け取る利益を増やしたいなら、NISAやiDeCoといった非課税制度を利用するのがおすすめです。

これらの非課税制度には運用できる金額に上限が定められていますが、うまく活用すれば差し引かれる税金を抑えることができます。

資産運用で失敗を回避する5つのポイント

資産運用にはそれなりのリスクがあります。そのリスクをできるだけ回避したい、資産運用における失敗を防ぎたいという方は、以下に挙げる5つのポイントを確認しましょう。

- 複数の商品に分散投資する

- ローリスクの長期運用を心がける

- 積立投資を利用する

- 手数料を確認したうえで証券会社を選ぶ

- 余剰資金で資産運用をする

必要なときに必要な資金を確保したり、満足な運用益を得るというのはなかなかハードルが高いことではありますが、これらのポイントを頭に入れたうえで、それぞれの商品の特徴や自分のおかれた状況を冷静に判断する目を持てば、資産が元本割れするリスクを防ぎ、期待値に近い運用益を出せる可能性が高まるのです。

1.複数の商品に分散投資する

ひとつの商品に集中投資すると、その商品の価値が万が一にも下がったときに資産が減ってしまうことになります。好条件で運用できるように思える投資商品であっても、元本保証型でない限り、回収できる金額が投資した金額を下回る可能性はあるのです。

思うように運用できないケースに備えるためにも、複数の商品に資金を分散して投資を行い、リスクも分散させましょう。

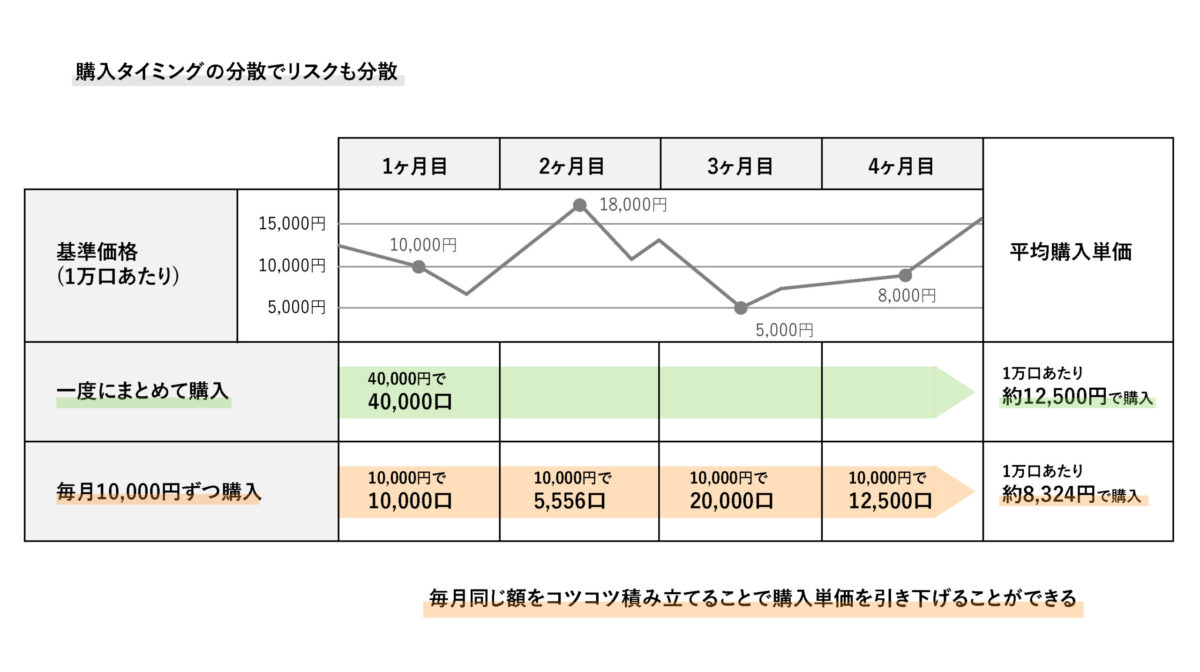

また、ローリスクローリターンの商品とハイリスクハイリターンの商品とに分散投資することで、リスクを調整することができます。投資時期を分散することでも、価格変動リスクに備えることができるでしょう。

2.ローリスクでの長期運用を心がける

先にも述べたように、ハイリターンの投資商品の多くは高いリスクを負っています。うまく運用して高利益を得ることも可能ですが、失敗して予想以上の損失を被る可能性も否定できません。失敗をできるだけ回避したいのなら、ローリターンであってもローリスクな商品を選び、長期運用するよう心がけることです。

また、長期の運用をする余裕があるならば、できるだけ複利の商品を選ぶようにしましょう。複利と単利とでは、数十年後の受取額でかなりの差が生じる可能性があるからです。

3.積立投資を利用する

投資信託のように価格が変動する金融商品を購入する場合は、価格が割高なタイミングで購入してしまうリスクがあります。しかしこうした価格変動が激しい商品でも、購入タイミングを何度かに分散することで、割高なときにまとめて購入してしまうリスクを軽減できます。

これが、毎月あるいは毎週少しずつ購入する積立投信です。積立投信の銘柄によっては、つみたてNISAを利用できる可能性もあります。価格変動リスクを抑えると同時に、節税にもつなげることができ、二重の意味でおすすめです。

4.手数料を確認したうえで証券会社を選ぶ

株式投資などを行う場合は、手数料が低い証券会社を選ぶようにしましょう。売買手数料が高いと、手数料が気になって購入・売却を繰り返しがしづらいという方が少なくありません。こうなると、価格が上昇傾向にある売却のタイミングに売りそこなったり、価格が底をついたタイミングで買いそこない、利益を得にくくなるかもしれないのです。

一方で、売買手数料が低かったり無料の証券会社なら、手数料を気にせずにこまめに利益を確定することが可能です。また、投資商品の見直しもこまめにできるでしょう。最近では、売買手数料が無料のネット証券も増えています。証券会社を選ぶ際は、手数料についても事前にリサーチしておくことが大切です。

5.余剰資金で資産運用をする

資産運用する際の鉄則は、余剰資金を利用することです。借金をして資産を運用するのはもってのほかですが、生活を切り詰めての資産運用もおすすめできません。思わぬ支出が続くと、投資に資金を回せない状況に陥り、場合によっては途中解約せざるを得なくなることもあります。

今すぐ使う予定のない余剰資金で、無理のない範囲の運用を心がけるようにしましょう。また、毎月支払う積立型を選ぶ場合は、保険料なども勘案しながら、家計に無理のない額で設定することも大切です。

まとめ

資産運用に際して商品を選ぶ際のポイントは、資産運用の金利を比較し、それぞれの方法で期待できる金利について知っておくこと。さらに、それぞれのリスクや手数料などについて把握しておくことです。金利にだけ注目してしまうと、資産を運用するどころか資産を失う可能性も否定できません。分散投資や積立投資も意識した上で、じっくり商品を比較検討し、自分なりの運用方法を見つけてください。