学資保険は、元本が保証されるなどの特性により資産運用にも活用できます。しかし、積極的な運用を行いたい場合や多額の資金を貯めたい場合は、他の金融商品との併用を検討したいところです。学資保険を利用して資産運用することにどのようなメリットがあるのか、また、併用できる資産運用には何があり、それぞれどのような方法なのかについて見ていきましょう。

学資保険とは

学資保険ってどんな保険?

学資保険とは、本来、子供や孫の学資を賄うために商品設計された保険です。保険金は主に大学の入学金や授業料に充てられるため、受給時期が入学金や授業料の支払時期に合わせて設定されています。

このように学資保険は学資に使用しやすい工夫がされていますが、受け取った保険金の使用目的は必ずしも学資である必要はなく、資産運用の手段として用いることも可能です。学資保険には①積立としての役割、②保険としての役割があります。

①満期を迎えたタイミングで教育資金が準備できる

②契約者(親)が死亡した場合には保険料の支払いが免除され、本来積み立てるはずであった金額が保険として支払われる

①積立としての役割

・毎月自動引き落としで保険料を支払い、入学のタイミングでお金を受け取る

受け取るタイミングや金などは保険会社によって異なります。大学入学時のみ支払われるものや、中学や高校入学時にも出るものなど、さまざまです。

②保険としての役割

・保険料払い込み期間中に契約者(親)が死亡した場合、保険料払込免除となる

・保険料払込免除となっても、入学のタイミングでお金を受け取ることができる

学資保険は①・②の特徴から、何事もなければ予定どおりに教育資金を貯めることができ、親に万が一のことがあれば本来積み立てるはずであった金額を保険で受け取ることができます。

子どもの学費はいくらかかる?

子どもの成長は喜ばしいことですが、年々増えていく教育費は家庭にとっては悩ましいものでもあるでしょう。行き当たりばったりでは、希望する進路が選択できなかったり、自分たちの老後資金が足りなくなるなどの問題も出てくるかもしれません。そうならないためにも、一般的な教育資金を把握し、計画的に準備しましょう。

| 公立費用 | 私立費用 | |

| 幼稚園3年間 | 67万円 | 158万円 |

| 小学校6年間 | 193万円 | 959万円 |

| 中学校3年間 | 147万円 | 422万円 |

| 高校3年間 | 137万円 | 291万円 |

| 大学4年間 | 537万円 | 705万円(文系) |

| 合計 | 約1,080万円 | 約2,535万円 |

出典:文部科学省 平成30年度子どもの学習費調査

一般的に、すべて公立であった場合でも約1080万円、すべて私立であった場合には約2,535万円とおよそ2.5倍です。また、塾やお稽古事にも通う場合にはさらに費用がかかることもあるでしょう。

よくある学資保険の満期金は200万円前後です。そのため、学資保険は教育資金のすべてというわけではなく、補填目的ととらえるのがよいでしょう。

学資保険のメリット・デメリット

学資保険は万一に備えながら、確実に教育資金を貯めることができるメリットが多いものでありますが、注意するべき点もあります。ここでは、学資保険に加入するメリット・デメリットをそれぞれ解説します。

学資保険のメリット3つ

- 貯金が苦手でも自動的に貯まる

- 満期の金額が事前に分かっている

- 契約者が亡くなっても、予定どおりの金額を保険で受け取れる

1.貯金が苦手でも自動的に貯まる

学資保険ならば、毎月コツコツと貯金をすることが苦手な方も利用しやすいです。学資保険の保険料は、通常、口座から自動的に振り替えられるため、自発的に貯金することが苦手な方でも最後まで支払うことができるでしょう。ただし、残高不足になると自動引き落としができません。給料振込用の口座を振替口座に指定するなど、工夫するようにしましょう。

2.満期の金額が事前に分かっている

学資保険は、加入するときに受給できる保険料が分かっていることが一般的です。例えば株式投資などの価格が変動する金融商品を用いて資産運用する場合は、将来的にどの程度の金額を受給できるのか正確に把握することはできません。しかし、学資保険ならば〇年後に〇円と明確に分かっていることが多いので、他の資産運用でどの程度増やす必要があるのかなど、全体の資金計画が立てやすいでしょう。

3.契約者が亡くなっても、予定どおりの金額を保険で受け取れる

学資保険であれば、万一、契約者(親)が死亡した場合でも、契約時点で積み立てる予定であった金額を保険金として受け取ることができます。定期預金やNISAなどでの積み立ての場合、万一のことがあっても、積み立てなければ教育資金を準備できませんが、学資保険は死亡時にも資金準備できるメリットがあります。

学資保険の2つのデメリット

- 予定利率が低く、返戻率が100%~106%前後と低い

- 満期前に解約した場合、払込保険料を下回る

1.予定利率が低く、返戻率が100%~106%前後と低い

最近では、低金利の影響を受け、学資保険の満期時点での返戻率は軒並み下がっているといえます。かつては、返戻率が120%前後と利率の高い保険も多くありましたが、現在は100%~106%前後が一般的です。預金よりは増えますが、決して高い利率とはいえないでしょう。

2.満期前に解約した場合、払込保険料を下回る

学資保険は契約したら、満期まで解約せず積み立てることが前提です。学資保険は、預貯金とは異なり、原則払い込んだ保険料を途中で引き出すことができません。そのため、急にまとまった資金が必要になった場合には、やむをえず解約しなければなりません。学資保険の途中解約では、戻ってくるお金(解約返戻金)は、払い込んだ保険料の総額よりも少ない金額となります。そのため、解約しなくてもいいよう、無理のない金額で加入することが大切です。

学資保険以外の学資向けの金融商品を比較

「学資」という名前がつく保険商品や投資商品は学資保険以外には見当たりません。そのため、「学資は学資保険で貯めなくてはいけない」と考える方もいるのではないでしょうか。しかし、実際のところ、学資保険以外を使って学資を準備することも可能です。学資を貯めるために使える3つの金融商品について、学資保険と比較しながら紹介します。

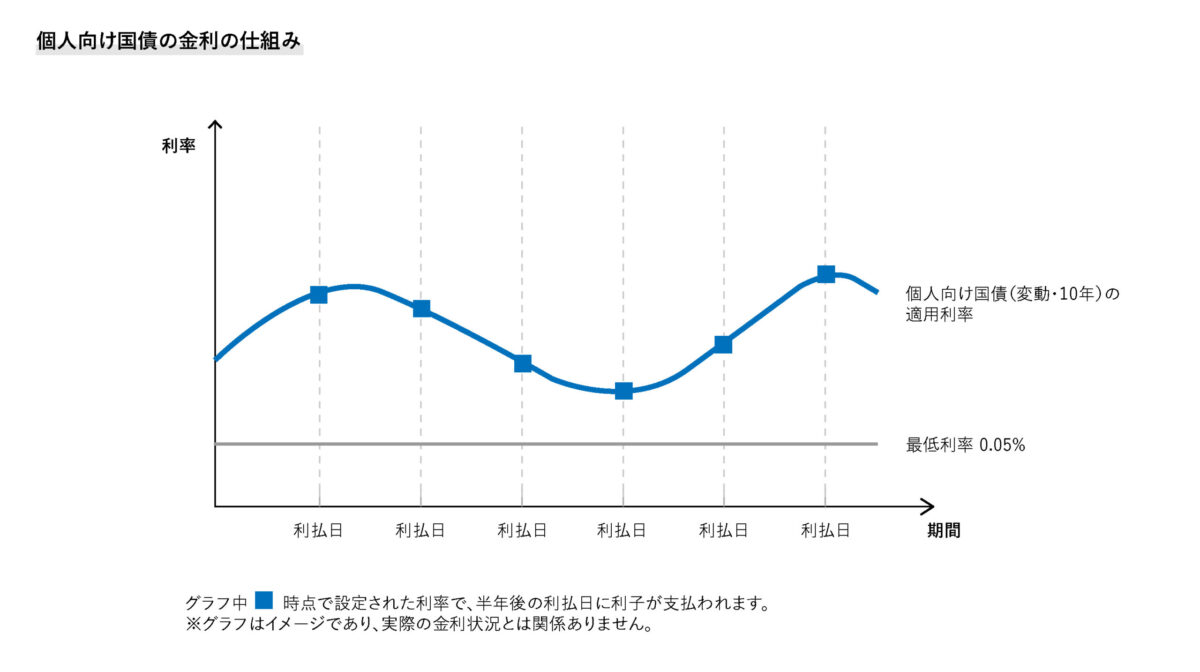

個人向け国債

個人向け国債も学資保険と同様、途中で解約しない限り元本割れしない金融商品です。「大学入学の時期になったのに入学金がない!」という事態を回避するためにも、学資は元本割れしにくい方法で貯めることが望ましいでしょう。個人向け国債ならば定期預金より金利が高いため、元手を増やしつつ学資に充当することができます。

個人向け国債では運用する金額を自由に決められるので、保険金の上限が決められていることが多い学資保険よりも高額を貯めることもできます。入学金だけでなく卒業までの授業料全額を貯めたい方や、医学部や芸術系大学への入学も想定している方には嬉しいメリットです。

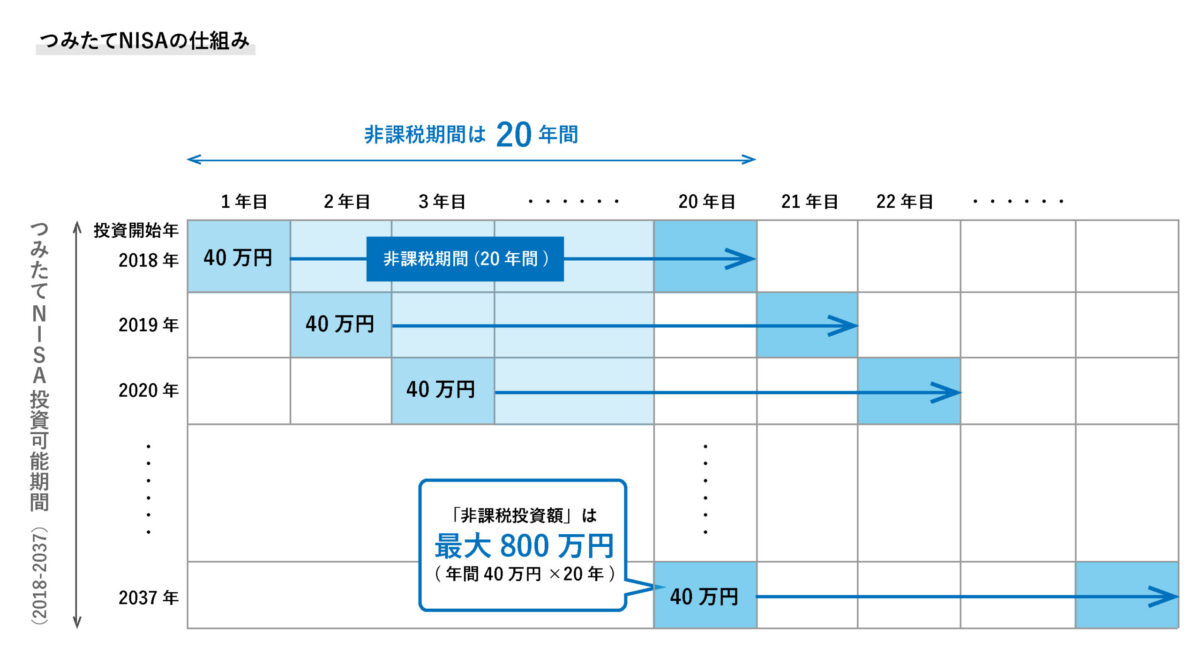

つみたてNISA

つみたてNISAは投資で得られた利益が非課税になる制度です。最大20年間は非課税で運用できるので、18~22歳ごろにまとまった資金を受け取る必要がある学資を準備する手段としても適しているといえるでしょう。

ただし、学資保険とは異なり、運用によっては元本割れの可能性があるリスクをはらんだ投資方法です。つみたてNISAを学資目的で運用する場合は、個人向け国債や学資保険などの確実性の高い商品も併用するほうが良いでしょう。

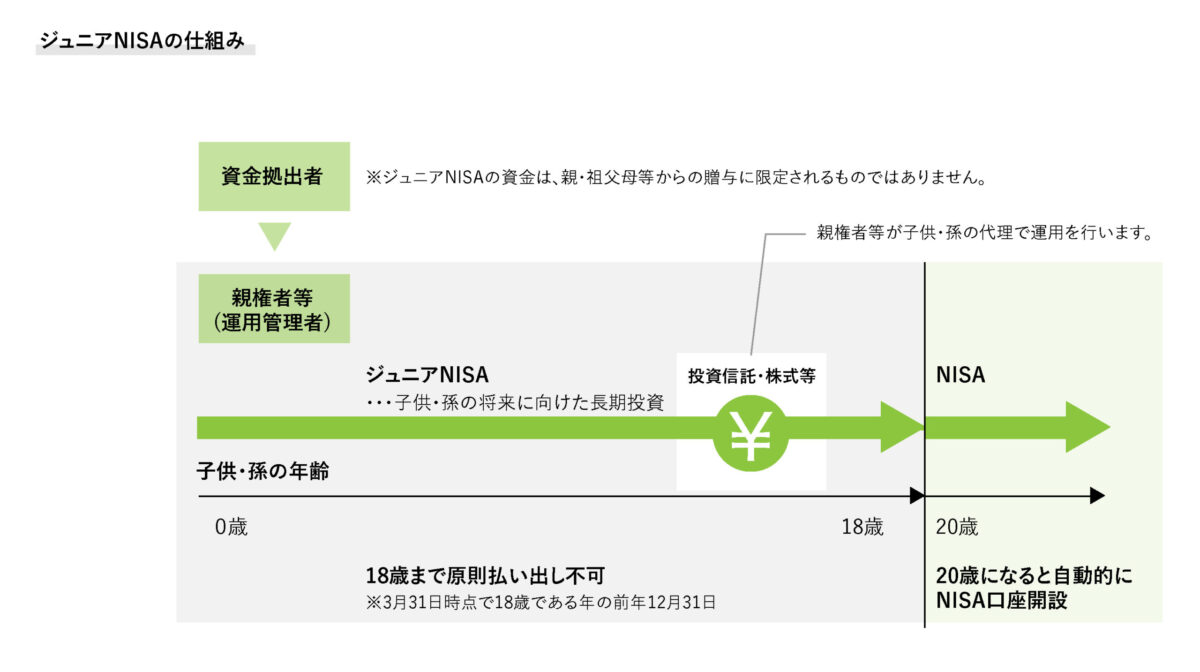

ジュニアNISA

ジュニアNISAは子供の名前で運用できる非課税投資手法です。ただしつみたてNISAと同じく、選択する商品や運用によってはハイリスクハイリターンになるため、必要とする金額が用意できない可能性もあります。学資目的でジュニアNISAを運用する場合も、個人向け国債や学資保険などの元本割れしにくい商品を併用するようにしましょう。

学資保険の加入割合は減少傾向にある

最近では、低金利環境などの理由から、学資保険の加入率が減少傾向にあるようです。学資保険を選ぶ人は、2015年頃までは6割ほどでしたが、現在では5割を下回っています。強制的に貯めることができたり、大きなリスクがないことから、安心感がある金融商品ではありますが、現在は利率の低さがネックでしょう。仮に生まれてから18歳まで、返戻率が104%での積み立てだったとすると、年利0.5%ほどとなります。そのため、長期で運用する割には低く、学資保険以外の方法で教育資金を準備する人が増えてもおかしくないでしょう。

毎月コツコツと、投資初心者は「つみたてNISA」を選ぼう

子どもが大きくなるまでの資金を引き出さない入金力があり、リスクを取って学資保険よりも高いリターンを狙いたい人には、「つみたてNISA」がおすすめです。つみたてNISAは年間40万円まで、最長20年間で投資金額最大800万円までの投資に対する利益が非課税となります。元本保証ではなく、価格変動がある金融商品ですので、少額投資や学資保険と組み合わせて保有するなどの工夫も必要です。

非課税を活用し、大きく増やしたい人は「ジュニアNISA」も検討しよう

ジュニアNISAは、「非課税枠を活用し、自分で運用したい人」におすすめです。子ども名義の口座ですが、親が代理で年間80万円まで、最長5年間運用できます。年間投資額が80万円と、贈与税のかからない範囲でおさまるため、祖父母からの教育資金援助で利用することも可能です。

資産運用する際に注意すべきポイント

子供の学資やマイホーム資金、老後資金などのまとまった資金は、計画的に準備する必要があります。資産運用をして少しずつ準備していくことが大切だといえるでしょう。しかし、資産運用が現在の生活を厳しくしてしまうのでは本末転倒です。現在の生活を維持しつつ資産運用するために注意すべきポイントを2つ紹介しますので、ぜひ参考にしてください。

積立額や保険料は無理のない範囲で

学資保険などの保険商品や積立投信などの積立型金融商品は、毎月保険料や積立額を支払うことになります。保険料や積立額が多すぎて支払えない場合は、途中解約することになる恐れもあるでしょう。

途中解約ということになると、本来は元本保証型の商品であっても元本割れする可能性がでてきます。元本割れをするということは資産を減らすということですから、できる限り回避したいものです。途中解約しなくても済むように、保険料や積立額は無理のない範囲で設定するようにしてください。その際に、必ずしも1つの積立方法に絞るのではなく、学資保険とつみたてNISA半分ずつなど組み合わせる方法もあります。家族で話し合い、それぞれの家庭に合った方法を選択しましょう。

また、積立投資や保険商品を運用しながら、住宅ローンの返済をしている方も少なくないでしょう。住宅ローンの返済額も毎月の固定支出となるため、多すぎる額を設定していると家計を圧迫してしまいます。

生活が厳しくなるとボーナスで生活費の補填を行うことになりますが、多額のボーナス払いを設定している場合はボーナスの使い道も限定されてしまうでしょう。家計が厳しくなっている方は、住宅ローンの返済額や保険料、積立額などを見直す必要があるかもしれません。

手数料が低い証券会社を選ぶ

投資をする際には売買手数料などのさまざまな手数料がかかります。手数料は数百円ほどのことが多いため、1回程度ならば大きな負担にはなりません。しかし、資産運用は長期にわたって売買を繰り返していくため、1回ごとの手数料が低くとも、数十回、数百回ともなれば大きな負担になってしまいます。

手数料は金融機関ごとに異なるので、できるだけ低く設定されているところを選ぶようにしましょう。なお、ネット証券では投資信託等の売買手数料が無料のこともあります。

まとめ

学資保険は基本的には元本保証型なので、学資を貯蓄する目的としてはもちろんのこと、資産運用としても活用できる保険商品です。しかし、受給できる保険金額には上限が定められていること、低金利環境で返戻率が限られていることなどから、多額の資産を貯めたいときには少し物足りないかもしれません。

そこで、個人向け国債やNISAなどの積立方法も併用することをおすすめします。つみたてNISAやNISA等も活用すれば、利益を非課税にし、大きなリターンを狙うこともできます。ただし、元本保証ではなく、損失が出る可能性もありますので、学資保険や個人向け国債と併用し、長期で運用するのがよいでしょう。ぜひご自身に合う方法で資産運用をしてみてください。