NISAの非課税期間の満了が近づくと、ロールオーバーをすべきかどうか検討する必要があります。そもそもロールオーバーとはどのような制度なのか、きちんと把握していない方も多いのではないでしょうか。

そこで今回は、NISAのロールオーバーのメリットや手続き方法について詳しく解説するとともに、ロールオーバーしない場合の対処法も紹介していきます。

NISAのロールオーバーとは?

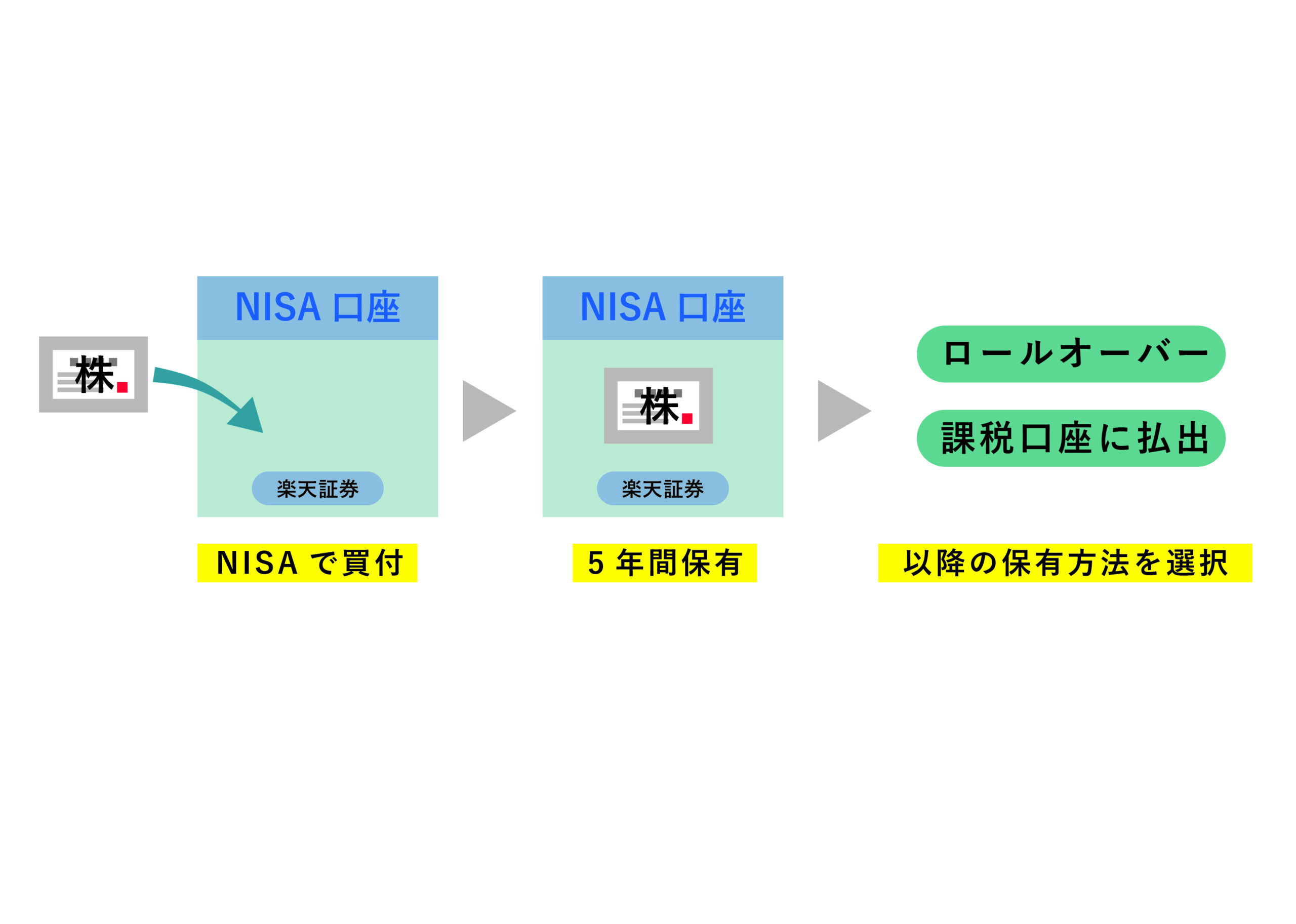

ロールオーバーとは、NISAの非課税期間を延長する手続きのことです。ロールオーバーするかどうかは本人の自由なので、自身の投資状況と照らし合わせて検討しましょう。

非課税期間が5年延長される

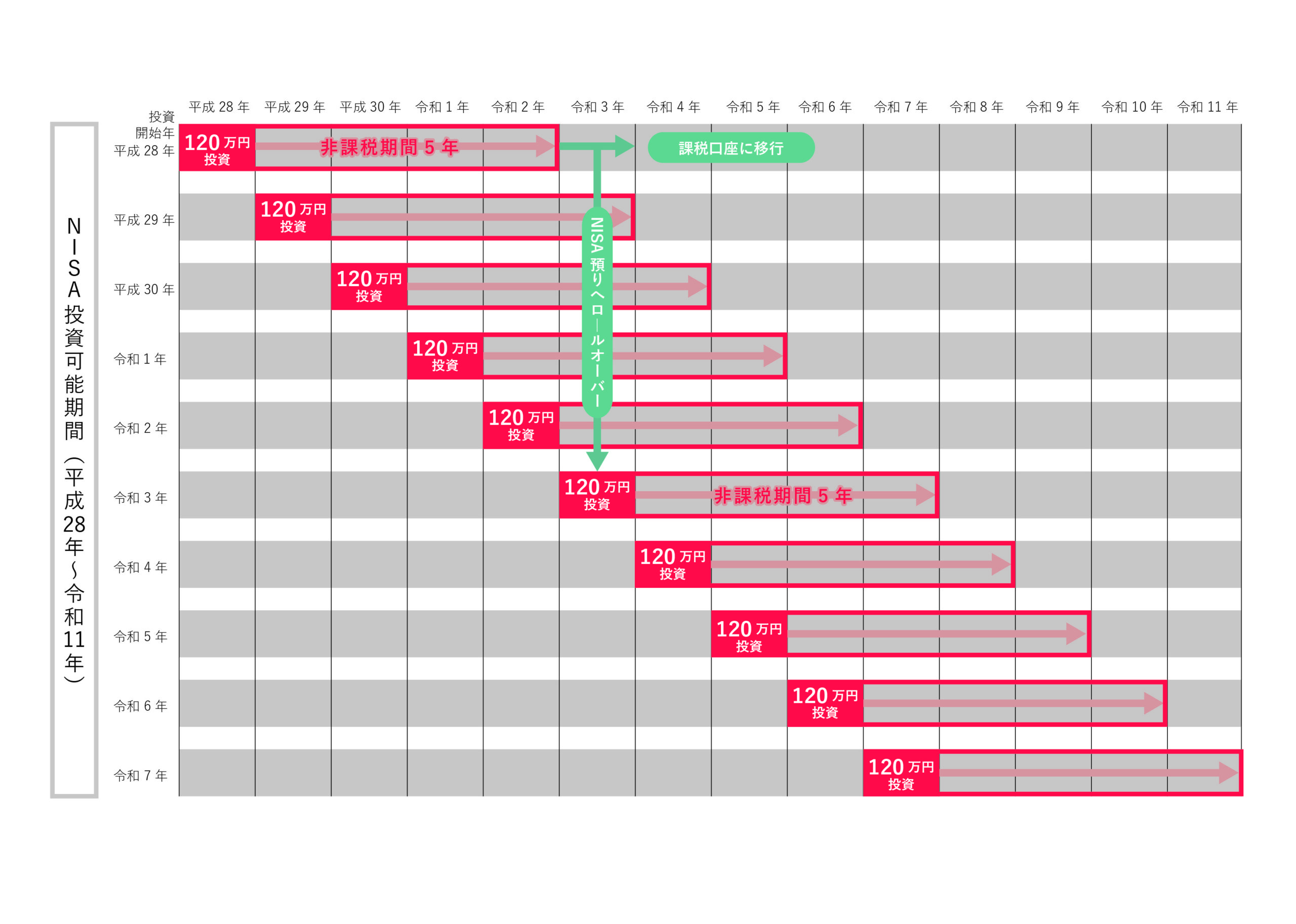

一般NISAの非課税期間は5年間と定められていますが、ロールオーバーすることによって、非課税期間をさらに5年延長することができます。つまり、ロールオーバーすれば、最大10年間は非課税で運用可能になるのです。

一般NISAの非課税期間は5年間と定められていますが、ロールオーバーすることによって、非課税期間をさらに5年延長することができます。つまり、ロールオーバーすれば、最大10年間は非課税で運用可能になるのです。

例えば2014年に投資を始めた場合、2018年で非課税期間が終わりますが、ロールオーバーによって2023年まで非課税期間を利用することができます。

投資した商品が今後も値上がりする見込みがあるなら、ロールオーバーを検討してみましょう。

ロールオーバーのタイミングは2回

2014年~2018年のうちに現行NISAで投資を始めている場合は、ロールオーバーのタイミングが2回用意されています。

まず現行NISAの場合、2019年以降購入分はロールオーバーができませんでした。しかし2020年の税制改正で、2024年からはじまる新NISA制度ができたことで、2019年~2023年購入分までロールオーバーが可能となりました。

すでに現行NISAで投資を始めている場合は、2024年から始まる新NISAへのロールオーバーも可能です。また、2019年から始めた方も5年後、新NISAにロールオーバーできます。

金融機関への申請が必要

ロールオーバーするかどうかは任意のため、手続きは自身で行う必要があります。自動的に手続きが終了するわけではありません。ロールオーバーの手続きを行うのは、NISA口座を開設している金融機関です。

金融機関によってロールオーバーの手続き方法や締め切り期限は異なりますので注意してください。期限内に手続きを済ませておかないと、ロールオーバーができなくなるため、希望する場合は金融機関に問い合わせをしましょう。

手続き方法は、WEB上で完結する場合と、書類返送が必須となる場合があるので、こちらについても事前確認が必要です。直前になって慌てることがないように、早めに手続きをするようにしてください。

ロールオーバーのメリットとは?

ロールオーバーのメリットは、以下の2点です。

- 非課税で運用できる期間が長くなる

- 120万円以上でもNISA口座で運用できる

ロールオーバー制度のメリットをきちんと把握し、うまく活用すれば、NISAで資産を大きく増やせる可能性があります。では、どのような場合に利益が増すのか、チェックしておきましょう。

最大10年間、非課税で運用できる

ロールオーバーを行うと、非課税期間を最大5年延長することが可能です。結果として、NISAの運用開始から最大10年もの間、金融商品を課税なしで運用することができます。今後も利益が見込める銘柄がある場合は、非課税の恩恵を引き続き受けたほうがいいでしょう。

まだ利益が出ていない銘柄でも、ロールオーバーすることで利益確定を先延ばしできるというメリットがあります。利益が出ている銘柄と、まだ出ていない銘柄、どちらにとってもメリットは大きく魅力的です。

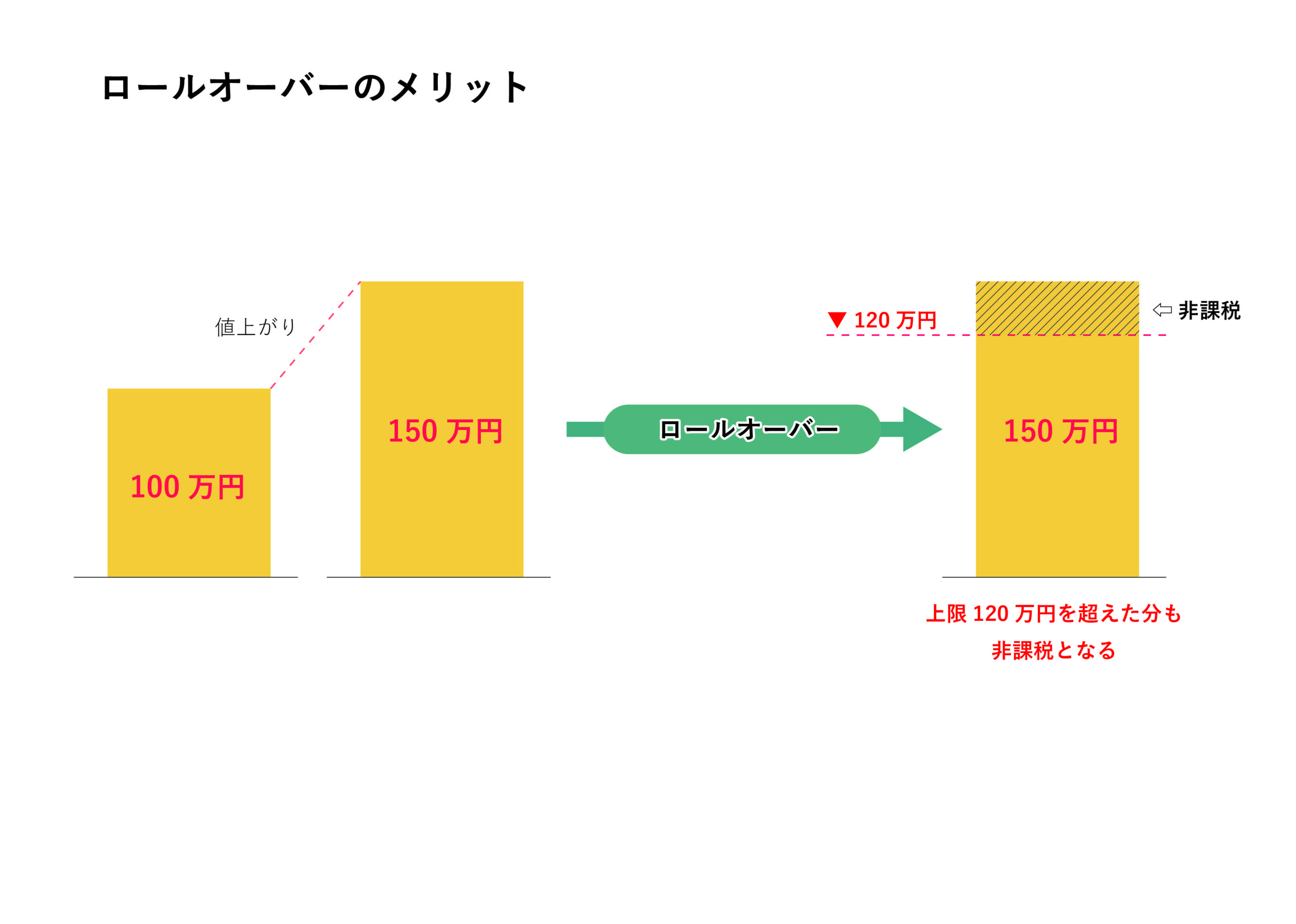

120万円以上でもNISA枠で運用できる

NISAで1年間に投資できる上限金額は120万円と決められています。しかし、ロールオーバーを利用すれば、NISAで購入した株式が値上がりして120万円を超えた場合でも、上限の120万円を超えてNISA枠で運用することができるというわけです。

NISAで1年間に投資できる上限金額は120万円と決められています。しかし、ロールオーバーを利用すれば、NISAで購入した株式が値上がりして120万円を超えた場合でも、上限の120万円を超えてNISA枠で運用することができるというわけです。

ロールオーバーの注意点とは?

ロールオーバーには、非課税枠が埋まる、損益通算ができない、といったデメリットが存在します。

良い面だけ見て判断するのではなく、良い面と悪い面の両方見比べたうえで、どのような選択をすべきか慎重に決めましょう。

非課税枠が埋まってしまう

ロールオーバーは、上限の120万円を超えて投資できるメリットがある一方で、新規投資できる金額が減少するというデメリットがあります。

例えば、ロールオーバーした金額が非課税枠上限の120万円を超える場合、翌年の非課税投資枠を使い切ってしまうことになるので、追加投資をすることはできません。上限を超えない場合であっても、ロールオーバーした金額分だけ翌年に追加投資できる金額が減少してしまいます。

ロールオーバーすることが本当に得になるのかどうか、今後の値上がり予測などの状況を踏まえながら、慎重に判断する必要があります。

つみたてNISAに切り替えられない

NISAには「一般NISA」と「つみたてNISA」がありますが、この2つを併用することはできません。

現在つみたてNISAを利用している人が、以前一般NISAで購入した有価証券をロールオーバーする場合は、つみたてNISAを一般NISAに変更する必要があります。ロールオーバーしたいのであれば、翌年以降も一般NISAを選択しなければなりません。

現在のつみたてNISAを継続したり、つみたてNISAへ切り替えたりすることはできないので気をつけましょう。

損益通算ができない

NISAでは損益通算ができません。

損益通算とは、利益と損失を相殺して、利益にかかる税金を減らすことができる節税方法です。つまり、損失が出た場合には、利益から損失を差し引き、残った利益にのみ税金がかかるため、税の負担が軽くなります。しかし、NISAでは利益も損失も税の対象としていないため、たとえ損失が発生しても、特定口座や一般口座で保有する有価証券の売却益や売却損、配当金との損益通算は認められていません。

NISA口座で100万円で購入した株が5年後150万円になり、ロールオーバー後に120万に値下がりして売ったという事例で詳しく説明しましょう。特定口座(一般口座)であれば、売却価格120万円-購入価格100万円=20万円の利益が発生しますが、NISAでは20万円に対して税金はかかりません。

ロールオーバーではなく、特定口座(一般口座)に150万円の株式を移した場合、その株は150万円で購入したことになります。その後、120万円に値下がりしてときに売却すると、売却価格120万円-購入価格150万円=-30万円となるため、損失が出たとみなされるのです。

最初の100万円が120万円になっていることには、どちらのケースも同じなのですが、特定口座(一般口座)に移した場合は、30万円の損失が出たと判断されるため、他に利益が出ているものがあれば、その売却益や配当金と損益通算ができます。損益通算の結果、利益が減れば、利益にかかる税金が減り、節税が可能なのです。

特定口座(一般口座)で保有している商品に利益が出ている場合や、非課税期間終了時点で利益が見込めるが今後は値下がりの可能性が高い場合は、ロールオーバーするかどうかは慎重に判断したほうがいいでしょう。

含み損がある場合は売却したほうが良い場合も

NISAで非課税の恩恵を受けられるのは、あくまで利益が出ている場合のみです。含み損があるまま特定口座へ移すと、一律損益が無かったことにされてしまい、非課税効果がなくなってしまいます。

100万円で購入した銘柄の株価が移管時に80万円まで下がっていた場合を例に考えてみましょう。この場合、NISA終了時の金額が取得単価として記録されるため、実際は20万円の損をしているのにも関わらず、80万円が新たな特定口座の元本となってしまい、含み損が無かったことにされます。

移管後、株価が100万円まで戻ったときに売却する場合、本来なら20万円の損失(100万円-80万円=20万円)があるはずですが、移管時の取得単価が80万円なので、20万円の利益があったとみなされ課税されてしまいます。実質20万円の損失が発生しているにもかかわらず、税金を支払う必要が生じてしまうのです。

利益が大きければ得られるメリットも大きくなりますが、損失を出してしまうとデメリットのほうが大きくなるでしょう。そのため、必ずしもお得になるというわけではありません。

含み損がある場合は、特定口座へ戻さずにロールオーバーをして株価が戻るのを待つか、非課税期間中に売却することも検討してみましょう。

ロールオーバーはいつまでに申請が必要?

ロールオーバーの申請手続きには期限が定められているため、いつまでに申請が必要かを事前に確認しておく必要があります。ロールオーバーする予定がある場合は、早めに手続きの準備を始めましょう。

購入して5年目の年内に申請する

ロールオーバーの申し込みには期限が定められています。非課税期間が満了する年の年内に申請を済ませないと、ロールオーバーができなくなってしまい、NISA口座で保有していた金融商品が課税口座(一般口座・特定口座)へ自動的に移管されてしまうので注意が必要してください。

ロールオーバーしたいなら、年をまたぐ前に手続きを済ませましょう。ロールオーバーするためには、5年間の非課税期間が終了する年の年末までに、翌年分のNISA口座を開設しておかなければなりません。NISA口座を開設できるのは、同一の金融機関のみです。

手続きの締め切りは金融機関によって異なりますが、11月~12月初旬までに期限が設定されている場合が多いので、年末ギリギリに申し込みしようとすると、間に合わない可能性があります。後悔しないためにも、手続きは早めに行いましょう。

申請を忘れた場合はNISA口座に移せない

期限内にロールオーバーの申請をしなかった場合は、NISA口座で保有していた金融商品をNISA口座に移すことができません。前述の通り、ロールオーバーをするには本人の申請が必要です。申請を忘れてしまうと、特定口座もしくは一般口座へ払出しされてしまいます。期限内に手続きを済ませることができず、NISA口座に移せなかった場合は、そのまま課税対象になってしまうので要注意です。

非課税期間満了が近づくと、金融機関から連絡してくれる場合もありますが、すべての金融機関が事前連絡をしてくれるわけではありません。自分の口座状況を日頃から確認しておくことが大切です。繰り返しとなりますが、ロールオーバー手続きは忘れずに行ましょう。

ロールオーバーをしない場合は?

ロールオーバーしない場合の手続きは、「売却する」「課税口座(一般口座・特定口座)に移管する」の2つの選択肢からどれか1つを選ぶことになります。

非課税期間中に売却する

NISAで金融商品を運用してきたものの、これ以上利益が見込めないと判断した場合は、今まで運用してきたものを売却することもできます。下落リスクが高いと判断した場合は、早めに売却したほうが賢明です。上昇が見込めない場合も、期間中に売ってしまったほうが良いでしょう。ただし、売却手続きは非課税期間中に行うことを忘れないようにしてくださいね。

5年間のうちに売却をすませておけば、売却益に税金はかかりません。結婚や出産などで現金が必要になった場合も、非課税期間中に売却することで、売却益や配当金を非課税のまま受け取れるため、大きな投資効果を享受できるでしょう。売却せずに資産を放っておくと、非課税期間の終了とともに、自動的に課税口座に移されてしまいます。

今後の見込みを想定するのは簡単なことではありません。ロールオーバーと売却のどちらを選択すべきかいいのか迷ったときは、よりリスクの少ないほうを選びましょう。

非課税期間終了後は特定口座に移管する

ロールオーバーや売却の手続きを取らなかった場合は、運用資産が特定口座もしくは一般口座へ移管(投資商品を口座間で移すこと)されます。この場合、本人が申請して手続きを行う必要はありません。何もせずに放っておけば、自動的に移管手続きが終了します。

ロールオーバーや売却の手続きを取らなかった場合は、運用資産が特定口座もしくは一般口座へ移管(投資商品を口座間で移すこと)されます。この場合、本人が申請して手続きを行う必要はありません。何もせずに放っておけば、自動的に移管手続きが終了します。

NISAで保有していた資産が特定口座に移管されると、その時点の評価額が購入価格となってしまい、配当所得や譲渡所得に約20%の税金が課せられ、損益がリセットされてしまうので注意が必要です。含み益がある人は特に問題はありませんが、含み損がある人はかなり不利な状況となるため、移管するかどうかは慎重に判断しましょう。

前述の通り、含み損の状態のまま特定口座に移管し、株価が戻ったときに売却しようとすると、株価が上がった分だけ利益を得たという扱いを受け、その分の税金を払う羽目になります。本来は損失が出ているはずなのに、払わなくてもいいはずの税金を払うことになるのは、避けたいところです。

まとめ

ロールオーバーすると配当金が非課税になるメリットがある一方で、翌年の非課税枠が減ってしまったり、つみたてNISAができなくなったりするなどのデメリットも存在します。ロールオーバーするかどうかは本人次第です。保有している金融商品の運用状況を見ながら、課税口座に移すことや、売却することも検討してみましょう。

ロールオーバーする場合は、NISAの5年間の非課税期間が終わる前に、手続きを済ませておかなければなりません。今後5年間の見通しを出したうえで、ロールオーバーしたほうが良いのか、慎重に判断しましょう。