つみたてNISAではどれくらいの利回りが得られるものなのでしょうか?どうせ投資するなら利回りが高い商品を選びたいですよね。つみたてNISAに限った話ではありませんが、投資信託は商品によって利回りが変わるため、投資においてどの商品を選ぶかが非常に大切です。

今回は皆さんの投資の判断の一助になればと思い、つみたてNISAの利回りの傾向などをお伝えします。

つみたてNISAの利回りとは?

つみたてNISAとは2018年に開始した少額非課税投資制度を指します。つみたてNISANの最大の特徴は、年間40万円までであれば、最大20年間は投資によって生じた利益には税金がかからないことです。

通常、値上がり益や配当金など投資によって得られた利益に対しては、おおよそ20%程度の税金が発生するのですが、つみたてNISAならば税金を支払う必要が無いので、投資によって得た利益はそのまま懐に入ります。

ではつみたてNISAで投資をすると、いったいどれほどの利益が得られるのでしょうか?この点を考えるにあたって重要な指標が利回りです。つみたてNISAの利回りに関して詳しく見ていきましょう。

預貯金における利回りとは性質が異なる

つみたてNISAで利回りと言われるものは、預貯金における利回りとは性質を異にすることをまずは知っておきましょう。預金や債券などの場合、投資した元本が一定期間内でどれほどの収益を挙げたか数値化したものを利回りと呼びます。

しかし、この利回りの定義は、定期的に利払いが発生する金融商品に対して使われる言葉です。つみたてNISAをはじめとする投資信託には、定期的な利払いがあるわけではありません。契約時点では利回りが確定しておらず、投資が失敗すれば元本がマイナスになってしまう恐れもあります。

定期的な利払いが無い金融商品の場合、利回りではなく「収益率」という言葉を使います。預金のようにあらかじめ利率を把握できるものではない点は理解しておきましょう。

ただし、この記事では収益率ではなく、利回りという言葉を用いて説明いたしますので、ご注意ください。

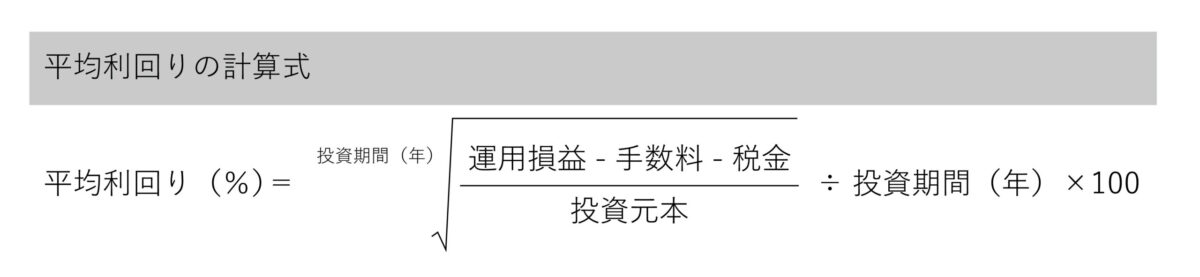

つみたてNISAの利回りの計算式

つみたてNISAの利回りの計算式は以下の通りです。

ルートがついていて難しく感じるかもしれませんが、わかりやすく説明すると投資した元本が毎年度何%増えていくかを示しています。利回りが3%であれば、毎年3%ずつ増加するということです。収益は市場の動向などに影響を受けるため、常に変動しています。

投資するファンドによって利回りは異なる

つみたてNISAの利回りは投資するファンドによって異なります。ファンドとは簡単に言えば投資信託の商品のことと考えていいでしょう。ファンドの運用は投資の専門家であるファンドマネージャーが行っており、投資家は数あるファンドの中から商品を選びます。

つみたてNISAで選べるファンドは計150以上の数があり、それぞれ利回りが違いますので、各ファンドの利回りに注目してみてください。つみたてNISAで高い利益を上げたい場合、利回りが高いファンドを購入するという方法も有力な選択肢です。

つみたてNISAで選べる投資ファンドの種類

つみたてNISAで選べる投資ファンドには様々な種類がありますが、大きく2つに分けると「インデックス型」と「アクティブ型」の2つのタイプに分類されます。それぞれの特徴やメリット・デメリットを解説していきましょう。

指標と連動して成果が出るインデックス型

日経平均株価や東証株価指数といった指標と連動して成果が出る投資ファンドをインデックス型と呼びます。ベンチマークとなる指標が上昇すれば投資するファンドも上がると判断できるため、初心者でも値動きを読みやすいのが特徴です。

市場と同じ動きを取るように設計されているため、大きく損をすることもなければ大きく利益を上げることもありません。また、指標と同じような運用スタイルを取れば良いため、運用コストがそれほどかからないというメリットがあります。

石橋を叩いてコツコツわたるような「長期的に安定して利益を出したい人」向けのファンドと言えるでしょう。つみたてNISAの投資信託商品の中で一番多いのがこのインデックス型であり、選択肢も豊富です。良くも悪くも失敗しにくい商品なので、投資初心者にはおすすめの商品と言えるかもしれません。

リターン・リスクともに大きいアクティブ型

アクティブ型は市場よりも大きなリターンを狙って運用するタイプのファンドです。インデックス型よりも大きなリターンを得られる可能性もある代わりに、大きな損をしてしまうリスクもあります。運用コストもインデックス型と比べ大きいですから、まさに諸刃の剣。

一般的にはインデックス型よりもアクティブ型のほうが利益を得にくいと言われています。実はインデックス型より大きな利益を生み出すファンドは一部であり、全体で考えると市場リターンを下回ってる商品が多いのです。

ただし、投資には絶対はなく、「インデックス型の方が良い」とは言い切れません。運用するファンドマネージャーも利益を上げるために全力を尽くしてくれるので、投資の勉強をして利回りの高い良い商品を選べるようになりたい人は挑戦してみましょう。

つみたてNISAの利回りの傾向

つみたてNISAのインデックス型ファンドを資産の種類(アセットクラス)ごとに分けると「国内株式」「先進国株式」「新興国株式」「米国株式」「全世界株式」「バランス型」の6つに分かれます。そして各資産ごとに利回りが高いか低いか、これまでの実績や市場の動向によって、おおよその傾向は把握可能です。

アセットクラスに着目して利回りの大小を比較したので、ファンドを決定する際の参考にしてください。ちなみにアクティブ型は運用担当者が資産の割合を決定し、自分でアセットクラスを決められないので今回は割愛しています。

国内株式より海外株式の方が利回りが高い

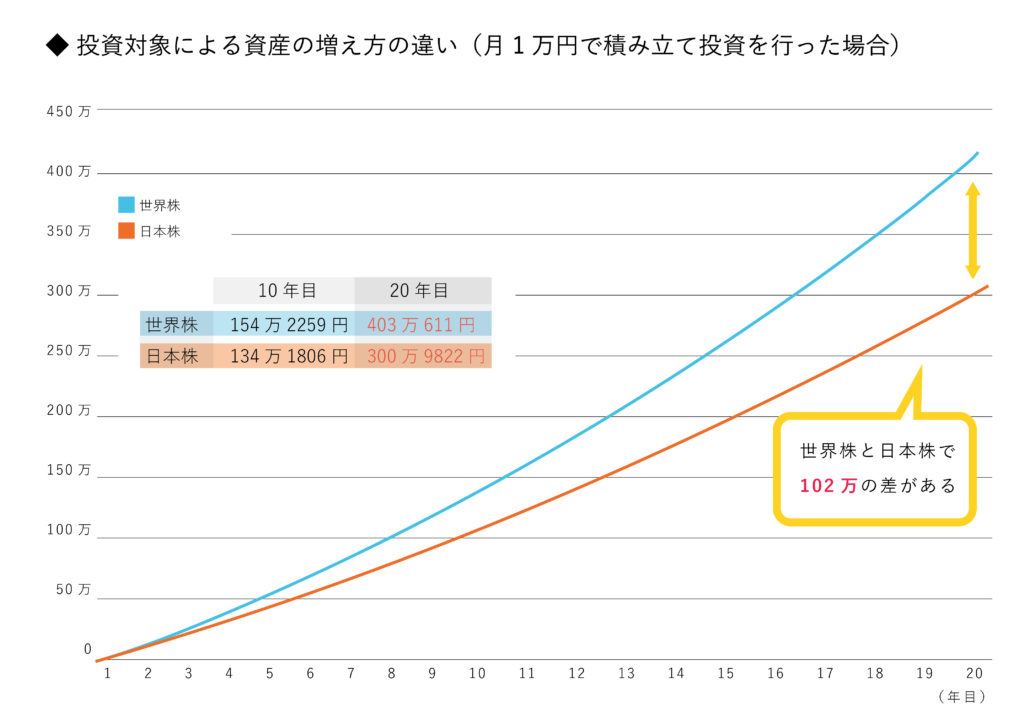

国内株式と比較すると海外株式の方が利回りが高くなると言われています。試しに毎月1万円積み立てをした場合、世界株と国内株で20年後どれほど利益に差が出るかグラフにしましたので参考にしてください。仮定として国内株の期待利回りは年2.2%、世界株は年4.9%としていますが、この数字はIMFが打ち出した予測経済成長率を基に算出しています。

驚いたことに、20年後で得られる利益には100万円以上差が出てくるのです。

先進国株式より新興国株式の方が利回りが高くなる傾向がある

外国株式には先進国株式に投資するタイプや新興国株式に投資するタイプなどに分かれますが、傾向としては新興国株式の方が先進国株式に比べて利回りが高くなる傾向があります。新興国は勢いがあるため、爆発的な経済成長を見せることがあります。

その波にうまく乗れば、新興国株式で大きく稼ぐことも夢ではありません。利回りの判断で重要な指標の一つ「予測経済成長率」でもアジアの新興国の数字はとても高くなっています。多くの投資家も新興国株式に対しては爆発的な伸びを予測しており、そのため買い注文が集まるのでしょう。

債券より株式の方が利回りが高い

一般的に債券より株式の方が利回りが高くなります。債券は株式のように値上がりを期待して保有するというより、継続して持つことで利息や配当金を得る狙いがある金融商品です。債券は利回りが低い分、大きな値崩れを起こしにくいメリットがあります。

バランス型は株式より利回りが低い

株式単体だけでなく債券やリートなどの金融商品も組み合わせた投資信託をバランス型ファンドと呼びます。バランス型は株式よりも利回りが低いとされていますが、これは株式よりも利回りが低い債券も含んでいるためです。

しかし、債券単体と比べるとバランス型の方が利回りが高くなる傾向にあります。また、バランス型ファンドには株式重視型や債券重視型など構成比が異なる商品が用意されていますので、リスクを抑えたいなら債券重視型、ちょっと強気にリターンを狙いたいなら株式重視型というように投資の目的に合わせて選びましょう。

つみたてNISAで利益を得る選択方法

つみたてNISAで利益を得る確率を高められる投資信託の選択方法を解説します。どの投資信託を選ぶかでリスクも運用利回りも変わりますので、自分の投資スタイルにあった商品を選択をしましょう。

インデックス型を選択する

投資初心者の方は、リスクに対して敏感な方も多いでしょう。そんな方にはリスクの少ないインデックス型から始めることをおすすめします。大きなリターンは得られないですが、資産を大きく減らす心配もありません。しかし、せっかく投資を始めるならば、多少のリターンも期待したいところです。

購入する商品を一つに絞る必要はないので、インデックス型とアクティブ型を合わせて保有してみるのもおすすめです。冒険したいのであれば、少し多めにアクティブ型を保有するというポートフォリオ(保有する金融商品の組み合わせ)の作り方もあるでしょう。

国内外株式や債券などに分散投資する

20年後に確実な投資利益を得たい方には、できるかぎり投資先は分散することをおすすめします。ひとつの株式だけ保有していると、その国の株価が下落すれば大きく損を出してしまいますが、投資先が複数であれば、1つのファンドでの落ち込みを他の好調なファンドがカバーしてくれる可能性が高いでしょう。

実際、日本経済は落ち込んでいて日経平均株価がなかなか上昇しない状況でも、外国市場は好調だというケースは多いものです。ファンドを選ぶ際、国内株式に投資しているファンドや外国株式に投資しているファンドに分散しておけば、リスクヘッジになるでしょう。

さらにリスクを抑えたい人には、株式ファンドだけでなく債券ファンドも保有することをおすすめします。債券は償還期限まで保有していれば額面金額が戻ってくる、いわば元本保証がある金融商品です。その分、利回りは株式より低い傾向がありますが、リスクヘッジのために債券中心のファンドを持ってもいいでしょう。

ある程度の利益が見込めるファンドがあれば、残り資金で先進国株式などリターンが大きくなることを期待できるファンドに投資することも可能です。戦略を立てる楽しさも味わえるので、せっかく投資を始めるなら分散投資をしてみてもいいかもしれません。

手数料が低いファンドを選ぶ

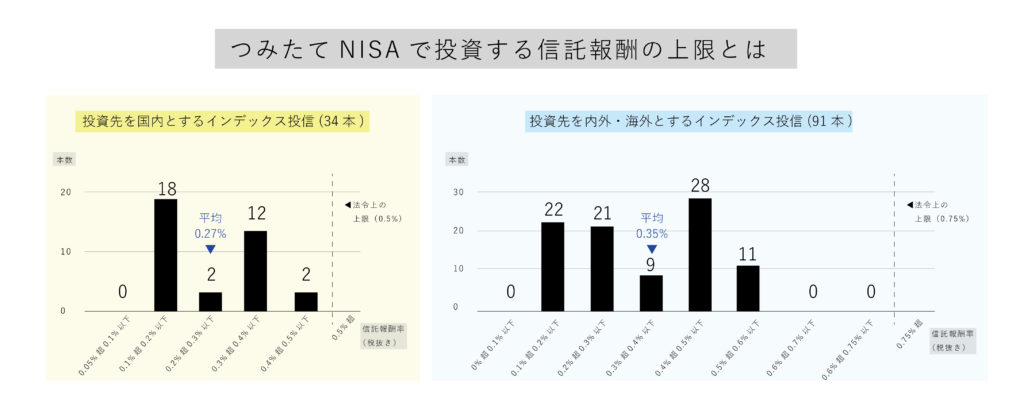

つみたてNISAをはじめとする投資信託では、信託報酬と呼ばれる支払手数料を支払う必要があります。信託報酬とは運用担当者への報酬のようなもので、各ファンドによって信託報酬額は異なります。

信託報酬は毎年必ず発生する支払いのため、1年では大したことない額だと感じても、積み重なるとばかになりません。効率的に運用利益を上げるためにも、信託報酬が低いファンド選ぶようにしましょう。

つみたてNISAの信託報酬は法令によって上限が設定されており、投資先を国内とするインデックスファンドでは契約額の0.5%、投資先を内外・海外とするインデックスファンドでは0.75%が上限。この範囲内で各ファンド信託報酬の割合を決定していますが、下記図表の通り、低ければ0.2%未満の銘柄もあります。

投資の際は利回りに目がいきがちですが、コスト削減のために信託報酬は重要な要素です。できる限り手数料が低いファンドを選びましょう。

まとめ

つみたてNISAの利回りについて、計算方法や高利回りが得やすいファンド、利益を得る選択方法を紹介してきました。つみたてNISAは各ファンドによって利回りが異なるのでどの銘柄を選ぶかがとても大切。国内株式より外国株式のほうが利回りが高い傾向があり、特に新興国株式が高いです。

また、リスクヘッジのためには複数の株式や債券に分散投資すると良いでしょう。信託報酬なども考慮して、自身にとって最適のポートフォリオを実現できるようにしてください。