iDeCoの金融商品は、各金融機関が数十種類もの商品を取り扱っています。これだけ商品数が多いと、どの商品を選択すればか分からなくなってしまいますよね。iDeCoの商品選びではいくつか意識すべき点があり、運用成功のためにはポイントをふまえて商品を選ぶことが重要です。

今回はiDeCoの商品選びで意識すべきことや、商品のタイプを2つに分けて両者を比較しながら紹介します。iDeCoの商品タイプを理解した上で商品を選べるようになりましょう。

iDeCoの商品選びで意識すべきこと

iDeCoの商品選びでは意識してほしいことは、「期待リターンの高い商品を選定する」「自分のリスク許容度を把握しておく」の2つです。投資初心者でも、この2つを押さえておくことで満足いく商品選びができる可能性が高まるでしょう。それぞれ詳しく説明します。

期待リターンの高い商品選びが基本

運用の結果、どれくらいの利益が出るか見込んだ数値を「期待リターンと呼びます。シンプルに考えて、期待リターンが高い商品の方が多くの利益を挙げられるので、商品選定では期待リターンの高いものを選ぶのが基本です。記事後半で詳しく解説しますが、一般的に投資信託の外国株式型が最も期待リターンが大きく、5%程度のリターンを狙うことも可能になります。

通常、株や債券、投資信託などの投資によって生じた利益に対しては税金(運用益の約20%)が発生しますが、iDeCoでは運用益が非課税となるため期待リターンが高い商品で大きな利益を得たとしても税金はかからず、老後の資産形成を有利に進められるでしょう。

自分のリスク許容度を把握しておく

リスク許容度とは、価格の変化にどれほど耐えられるのかということです。投資した商品の価格が乱高下すると、大きなストレスを感じ投資を継続するのが精神的・経済的にきつくなってしまいますが、自分のリスク許容度を把握しておくと、そのようなストレスを軽減できます。

例えば年収が高ければそれだけ投資に回せるお金も多いため、リスク許容度が大きい方が多いでしょう。また年齢が若い方は損失が生じても、資金が必要となる老後までに損失を取り戻せる時間があるので、比較的リスク許容度が大きい傾向があります。精神的に資産が減るのは耐えられないという方はリスク許容度が小さい傾向があると言えるでしょう。

投資には変化はつきものなので、上がることもあれば、下落することもあるのは仕方ありません。下落したときがあったとしても、価格の変動にうろたえず投資し続けることが大切です。資産の目減りにどの程度までなら耐えることができるか、自分の性格や年齢、収入、資産、ライフステージなどから考えてみましょう。

元本確保型と投資信託を比較

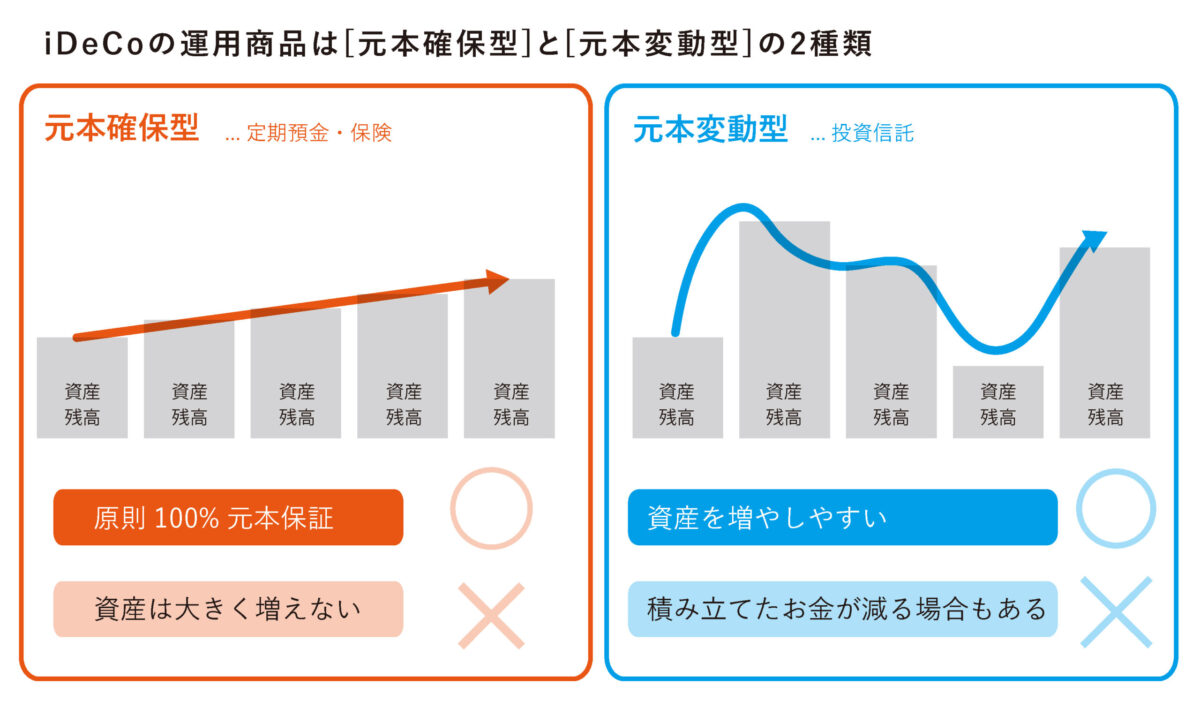

iDeCoの商品選びのポイントができたら、次は具体的な商品の比較の話に移りましょう。iDeCoの商品を大きく2つに分けると、元本確保型と投資信託に分かれます。それぞれの特徴などを解説するので、ぜひ参考にしてください。

元本確保商品は低リスク・低リターン

元本確保型の商品とは、文字通り投資した額(元本)が確保できる金融商品のことで、具体的には定期預金や保険が該当します。元本確保型の商品であれば投資した金額を下回ることが無いので、リスクは最小限に抑えることが可能です。しかし、元本確保型の商品は低リスクであると同時にリターンも低いため金利も低く、大きく資産を増やすという目的の達成は期待できないでしょう。

投資信託はリスクが高い分リターンも大きい

投資信託とは、購入者から集めた資金を投資の専門家であるファンドマネージャーが、株式や債券など値動きがある資産に分散投資するタイプの商品です。投資信託は運用成績次第では元本確保型商品では到達できない大きなリターンをもたらします。一方で運用成績が芳しくなければ元本割れをおこす危険もあるため、商品選びが非常に重要です。

詳しくは後述しますが、投資信託の中にもいくつかのタイプがあるため、それぞれの特徴をよく知って商品を選択するようにしましょう。

運用収益を期待するなら投資信託がおすすめ

iDeCoは老後の資産形成のための制度です。老後のためにもできるだけ資産を増やしたいのであれば、リターンが大きく積極的に利益を確保できる投資信託を選んだ方が良いでしょう。投資信託にはいくつかのタイプがあり、高いリターンが狙える商品とある程度のリターンしか狙えないがリスクが低い商品など選択肢も豊富で、自分の投資スタイルに合わせた商品選びができます。

記事後半で詳しく解説しますが、リスクを最小限に抑えたい方は低リスクの商品を選ぶと良いでしょう。また、複数の金融商品に分散して投資することも、リスクの軽減には有効な手段です。

パッシブ型とアクティブ型を比較

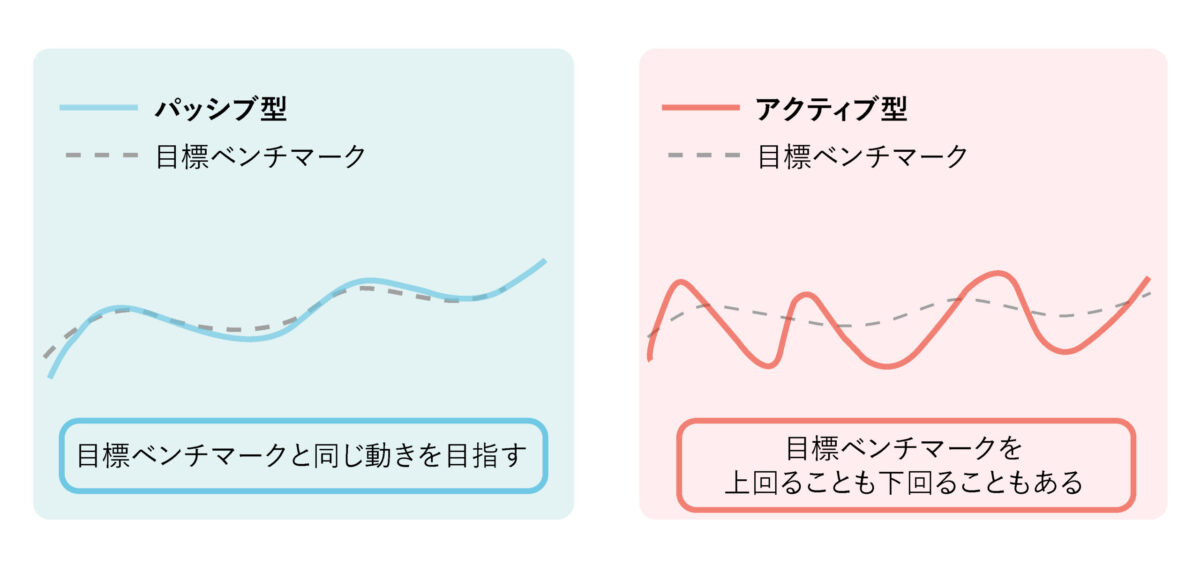

iDeCoの金融商品の分け方として、パッシブ型・アクティブ型という区分もあります。これは商品というより投資スタイルによる分類です。それぞれどのような違いがあるか解説します。

パッシブ型は株価指数に連動する

パッシブ型とは、投資対象となる資産の市場の動きを示す指数と同じような動きを目指して運用するスタイルのことです。例えば、日経平均株価やTOPIXといったベンチマーク(指標)を設定し、ベンチマークと似た値動きを目指して運用します。インデックス型(日経平均株価やTOPIXなど)もパッシブ型の運用方法のひとつです。

パッシブ型はベンチマークの動きをチェックすれば投資対象の値動きも分かるため、リスクやリターンについて把握しやすいというメリットがあります。また、アクティブ型に比べると運用の難易度が低いため、運用時にかかる費用が抑えられる点もメリットでしょう。

しかし、ベンチマークと連動しているため、市場価格が下落傾向にある時も同じ値動きをしてしまい、元本割れを起こす可能性がある点はデメリットと言えます。

アクティブ型は株価指数を上回る成果を目指す

アクティブ型はベンチマークを上回る運用を目指すスタイルを指します。ファンドマネージャーが独自の知見や専門的知識を活用し、高い成長が期待できる銘柄を選んで運用している投資信託です。運用成績はファンドマネージャーの腕にかかっており、見込みが当たれば大きく利益を増やせますが、外れれば大きく価格が下落します。

アクティブ型はファンドマネージャーが調査や分析などを実施するため報酬が高くなる傾向があること、ファンドマネージャーの運用方針によってはリスクがさらに高くなる可能性もあることには注意が必要です。運用コストは高いですが、ファンドマネージャーはベンチマークが下がった局面でも下落幅を抑えるように動いてくれる可能性が高く、結果的にベンチマークほどの下落には至らないこともあります。

アクティブ型の商品を選ぶ際は、評価に気をつけてください。運用成績がインデックスよりも上回っていれば、運用成績自体がマイナスだったとしても高い評価を得ていることがあるのです。何を基準に評価をしているのかを確認し、自分なりの視点で評価を下して商品を選ぶことが大切だと言えるでしょう。

ハイリターンを狙うならアクティブ型がおすすめ

老後の資産形成が目的のiDeCoでは、ある程度のリターンが狙える商品を中心に購入したほうがより大きな額の老後資金を得られます。そのためにはアクティブ型の商品を中心に選ぶ方がおすすめと言えるでしょう。ファンドマネージャーの腕にもよりますが、読みが当たれば大きなリターンを得られます。

高いリスクを受け入れる必要はありますが、ハイリターンを狙うならアクティブ型を選ぶと良いでしょう。

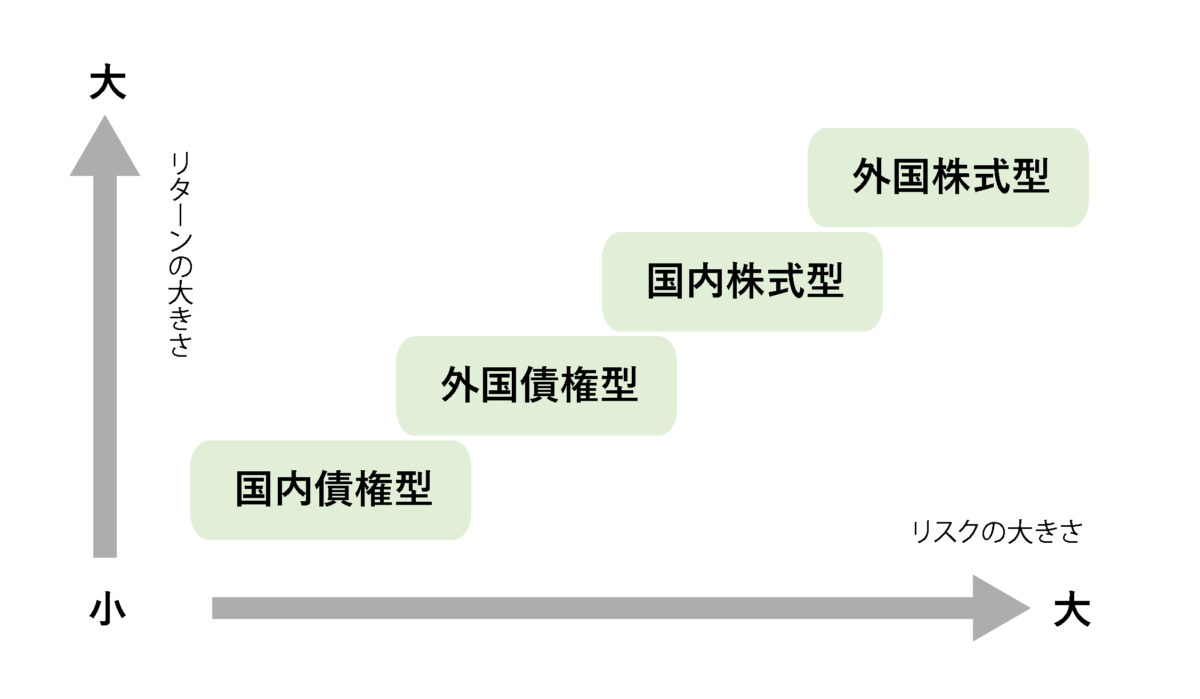

投資対象ごとに比較

最後に投資信託の投資対象ごとに比較しましょう。投資信託の対象商品は大きく分けて国内株式型・外国株式型・国内債券型・新興国債券型の4つに分類されます。どの資産を選ぶかで期待リターンが異なるため、各商品の特徴を把握することは投資信託では重要です。各タイプの期待リターンや特徴を解説するので、投資先選びの参考にしてください。

ここでは2019年4月1日〜9月30日の半年間におけるトータルリターン(一定期間でどれくらいの利益が得られたかを表す数値)を用いてご紹介します。

国内株式は3%程度のリターンが期待できる

国内株式型の投資信託は比較的高いリターンが狙えます。過去の運用実績から判断すると、国内株式型では3%程度のリターンが期待できるでしょう。3%という値はここで紹介する4つの資産タイプの中で、2番目の数値です。価格変動の幅が大きくリスクも大きいですが、運用益を積極的に狙いたい方にはおすすめです。

外国株式は為替変動により5%程度のリターンも狙える

外国株式型はここで紹介する4つの商品タイプの中では、最も期待リターンが高い商品です。株式の価格変動リスクに加えて為替の変動による値上がりも期待できるため、よりリターンが高くなる可能性があります。商品によりけりですが外国株式型であれば、5%程度のリターンを狙える商品もあります。

多くの金融機関が扱っているiDeCoの外国株式型の投資信託の中に、「MSCIコクサイインデックス」(日本以外の先進国株式を対象とした株価指数)との連動を目指すインデックス型の投資信託があるのですが、この指数の過去のパフォーマンスをチェックすると、2019年5月末時点における直近5年間で年率6.33%も上昇しています。

この結果からも、外国株式型がいかに高いリターンが得られるかがわかるでしょう。ただし、このパフォーマンスは米ドル建ての話なので、実際は為替の影響も受けるので注意が必要です。

国内債券は地味だが1%程度のリターンを期待できる

国内債券型の投資信託は日本国債をはじめとする国内債券を中心に投資するタイプの商品です。一般的に債券は株式と比べると値動きが少ないため、高いリターンは期待できません。国内株式型と比較しても得られるリターンは低く、過去の実績からみても国内債券型のリターンは1%です。

高いリターンは期待できないものの、価格が安定しているのでリスクを抑えた投資をするには良い商品になります。

新興国債券は2%程度のリターンが期待できる

債券型の投資信託には外国債券で構成された商品もあります。国内債券型よりはリターンが期待できる商品も多いですが、外国株式型の投資信託と同様に為替の影響を受ける商品です。為替の状況によっては、国内債券型よりリターンが大きくなる可能性が高いでしょう。外国債券型の投資信託には、先進国債券型と新興国債券型の2つの種類があります。

新興国債券型なら、2%程度のリターンが期待できる商品が多いです。しかし、新興国は経済的に不安定な国が多いため為替リスクが高く、先進国債券型に比べるとリスクが高い商品であるということは頭に入れておきましょう。

ハイリターンを狙うなら外国株式がおすすめ

ある程度のリスクをとってでも高いリターンを望むのであれば、期待リターンが最も高い外国株式型の投資信託から商品を選ぶといいでしょう。大きなリスクを負うことに躊躇いがある場合は、外国株式型だけでなく他のタイプも選んで分散投資することをおすすめします。外国株式50%:国内債券50%というような投資スタイルもいいでしょう。

しかし、自分で分散投資をしなくても、株式や債券など複数の資産を組み合わせて1つのパッケージにした「バランス型投資信託」を選ぶこともできます。投資は定期的に資産配分を見直して、リバランス(必要に応じて資産の売却や購入をして、最初に想定していた保有比率を維持すること)を行うことが大切です。

バランス型であれば、このリバランスをプロが定期的に行ってくれるため、労力を省くことができます。なるべく手間をかけずに分散投資やリバランスを行いたい方は、バランス型の利用を検討してみるのも良いでしょう。

まとめ

老後資金を形成するためにも、どの商品でiDeCoの運用をするのかは非常に重要なポイントです。iDeCoの金融商品は大きく投資信託と元本確保型の2つに分かれ、両者を比較すると投資信託のほうが高いリターンが得られます。

また、投資信託には様々な商品がラインナップされており、運用スタイルや投資対象によって商品分類が分かれています。基本的にはパッシブ型よりもアクティブ型の方が高いリターンを期待できますが、パッシブ型の方がリスクは低いため、リスクを抑えたい方にはパッシブ型がおすすめでしょう。

しかし、そもそもiDeCoの金融商品は金融庁が定めた厳しい基準をクリアしたものばかりです。基準をクリアしている時点である程度のリスク軽減がされているとも言えるため、iDeCoで投資をする際には期待リターンが高い商品を選んだほうが十分な老後資金を準備できるでしょう。

投資信託の中でもさらに高いリターンを望むならば、外国株式型の投資信託も選択肢に入れると良いでしょう。ただし、リターンが大きいとその分リスクも大きいため、低リスクの商品への分散投資も検討しながら商品構成を考えるようにしてください。