りそな銀行はiDeCo向けのサービスが充実している金融機関です。とくに対面で相談しながら運用していきたいという人にとって、りそな銀行のサポート体制は魅力的でしょう。

本記事では、りそな銀行のサービスや金融商品についてご紹介します。これからiDeCoを始めようと思っている人は参考にしてください。

運用する金融機関を選ぶ判断ポイント

iDeCoを運用するためには、運用する金融機関を選ぶ必要があります。ここでは金融機関を選ぶときの判断ポイントを紹介しましょう。

運営管理機関手数料から決める

iDeCoを運用するには、いくつかの手数料を支払う必要があります。必ず支払わなければならない手数料もありますが、金融機関によって手数料が異なるものもあるため、金融機関を選ぶときの判断基準のひとつとして手数料を比べてみるのも良いでしょう。

iDeCoで運用する際にかかる手数料

金融機関を選ぶ際に押さえておくべき手数料は次の3つです。

- 国民年金基金連合会に支払う事務手数料:月額105円(年1,260円)

- 信託銀行に支払う資産管理手数料:月額66円(年792円)

- 運営管理機関(金融機関)に支払う運営管理機関手数料:金融機関によって異なる

iDeCoの大元の管理は、国民年金基金連合会です。この連合会の委託をうけて、窓口となりiDeCoの金融商品を販売するのが金融機関(りそな銀行やSBI証券、楽天証券など)で、iDeCoの手続きや購入は金融機関を通しておこないます。iDeCoで扱っている金融商品のほとんどは投資信託ですが、この投資信託を管理するのが信託銀行です。

新規でiDeCoに加入するときは、国民年金基金連合会、金融機関、信託銀行の3つの機関に手数料を支払う必要があります。 「国民年金基金連合会に支払う事務手数料」と「信託銀行に支払う資産管理手数料」は毎月かかり、合計月額は171円(年2,052円)です。これは、どこの金融機関で運用しても違いはありません。

そしてもうひとつ運営管理機関(金融機関)に支払う運営管理機関手数料ですが、この手数料が金融機関によって異なります。そのため金融機関を選ぶときには、運営管理機関手数料がいくらなのかが選択するときのポイントとなるのです。

よく広告で見かける「iDeCoの手数料無料」は、「運営管理機関手数料が無料」ということであり、すべての手数料が無料ではないという点を覚えておきましょう。

ほかにも、iDeCoに加入するときや企業型確定拠出年金(企業型DC)から移したとき(移換)、60歳以降でiDeCoの掛金を受給するとき、また還付があったときの事務手数料などあります。

扱っている金融商品から決める

金融機関を決めるときは、どのような金融商品を扱っているかという観点から決めるのもひとつの方法でしょう。なぜなら購入できる金融商品は金融機関によって異なるからです。

iDeCoで購入できるのは、元本確保型である定期預金や保険の他に、元本保証のない投資信託があります。金融機関によって大きく異なるのは、投資信託のラインナップです。商品によって期待リターンが異なり、基本的に期待リターンが高い商品ほどハイリスクハイリターンとなります。

各金融機関では期待リターンや商品内容について詳しく説明しているので、いくつかの金融機関の商品を比べてみるのも面白いでしょう。

サービス内容から決める

各金融機関では、それぞれ提供しているサービス内容が異なります。運営管理手数料が無料の代わりに対面での相談はできないところから、手数料はかかるものの対面や電話でのサポート体制が充実しているところまでさまざまです。

とくに投資初心者はわからないことが多いため、手数料はかかってもサポート体制が充実している金融機関を選んでも良いでしょう。

りそな銀行でiDeCoを運用するメリット

ここまでは金融機関を選ぶときのポイントを説明しましたが、次にりそな銀行でiDeCoを運用するときのメリットを説明しましょう。

運営管理機関手数料が最初の2年間は無料

りそな銀行の1つ目のメリットは、最初の2年間は運営管理機関手数料が無料ということです。2年目以降の手数料は資産額に関わらず年額3,864円と一定のため、安心して長く運用できるでしょう。掛金の引落口座をりそな銀行に設定すると660円お得となり、年額3,204円となります。

ただし先ほども説明しましたが、国民年金基金連合会と信託銀行に支払う手数料2,052円は1年目からかかるため注意してください。

サポート体制が充実している

りそな銀行の2つ目のメリットは、サポート体制が充実している点です。りそな銀行は全国に店舗を展開しており、地域に根ざしたサービスに特徴があります。ネットの操作が苦手という人も対面で問い合わせや相談ができると安心でしょう。

専門スタッフに電話で問い合わせが可能

確定拠出年金の専門スタッフが電話で質問を受け付けます。電話であれば、氏名・住所変更や掛金額の変更、掛金の支払い停止などさまざまな依頼を一度に解決できます。また商品について具体的な内容を知りたいといった場合も、直接専門家に質問できるのは大きなメリットです。

FPによるオンライン相談も可能

りそな銀行ではファイナンシャル・プランナー(FP)に相談することも可能です。銀行員には直接質問しづらいという人もなかにはいるでしょう。ファイナンシャル・プランナーであれば、中立的な立場で、いくらくらい積み立てると良いか、また結婚や出産といったライフイベントを加味して相談できます。オンラインでの相談も可能なので、わざわざ出かける必要もありません。

Webサービスが使いやすい

3つ目のメリットはWebサービスの使いやすさです。ネットをよく使う人にとって、Webサービスが使いやすいかどうかは重要なポイントとなります。りそな銀行のWebサービスは操作性の良さが特徴です。運用状況から商品情報、商品の変更などもネット上で確認・操作できます。

りそな銀行で購入できる金融商品とは

りそな銀行で購入できる金融商品にはどのような商品があるでしょうか。ここでは、金融商品と運用タイプについて説明します。

定期預金(元本確保型)が2本

りそな銀行では、元本確保型の定期預金を2本取り扱っています。iDeCoを利用する目的が節税であれば、安全資産である元本確保型を選ぶと良いでしょう。

投資信託(元本確保型以外)が30本

投資信託は30本の取り扱いがあり、充実したラインナップといえるでしょう。多彩な商品が準備されているため、自分の運用スタイルにあった商品が見つかります。従来からの株式や債券を中心としたものから、不動産(リート)や金などに投資できる商品までさまざまです。

信託報酬と運用能力を基に厳選

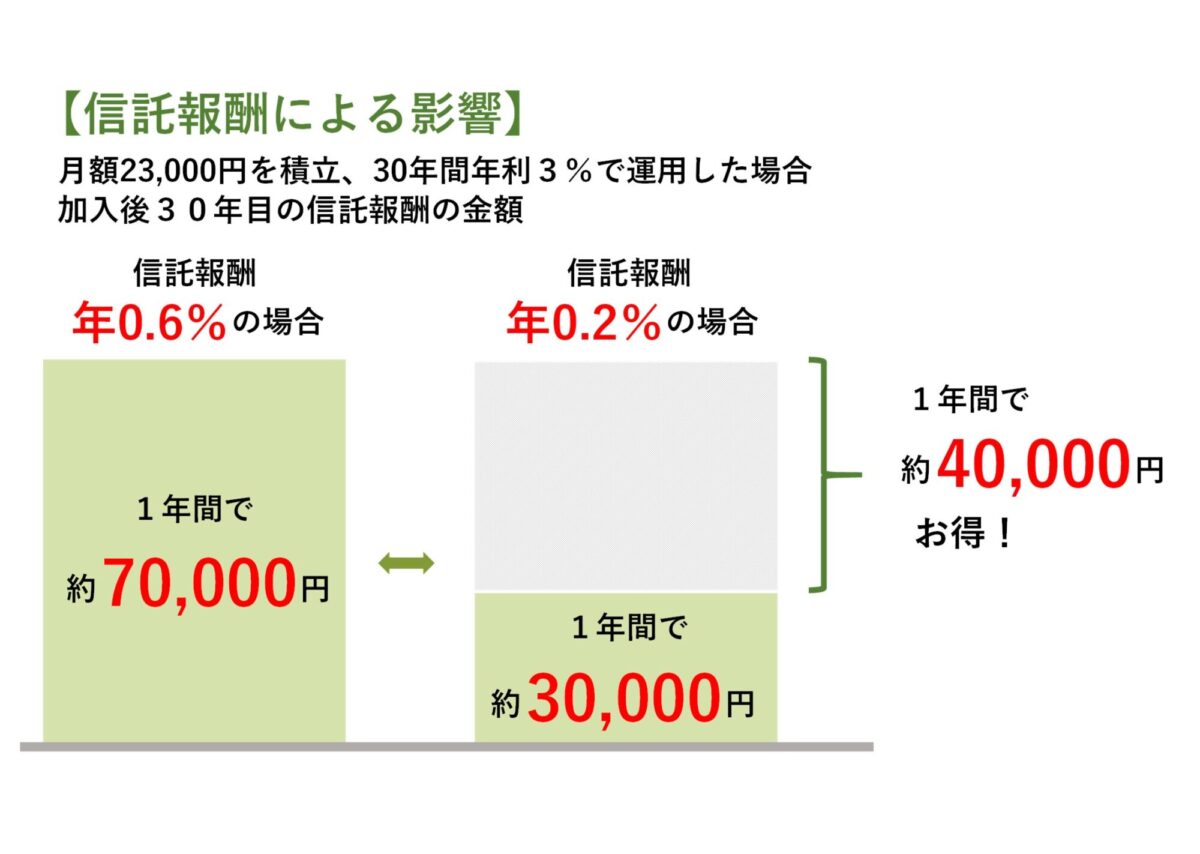

投資信託はパッシブ運用とアクティブ運用の2つの運用方法にわけられます。パッシブ運用とは、日経平均株価やTOPIXなどの指標に連動するような成果を目指す運用方法のことで、商品内容によって成果の差が大きく生じることはありませんが、信託報酬の違いがリターンに大きく影響します。次の図をみると、信託報酬の違いによる影響がひと目でわかるでしょう。

りそな銀行では、パッシブ運用の商品は信託報酬(コスト)に着目し、厳選したものをラインナップしています。 一方、アクティブ運用とは、株価の上昇が期待される銘柄を厳選して投資する運用方法です。運用する成果は担当者の腕、いわゆる運用能力によるところが大きいのが特徴といえるでしょう。

りそな銀行では、アクティブ運用の商品をパフォーマンスや運用プロセス、運用体制に注目して選んでいます。

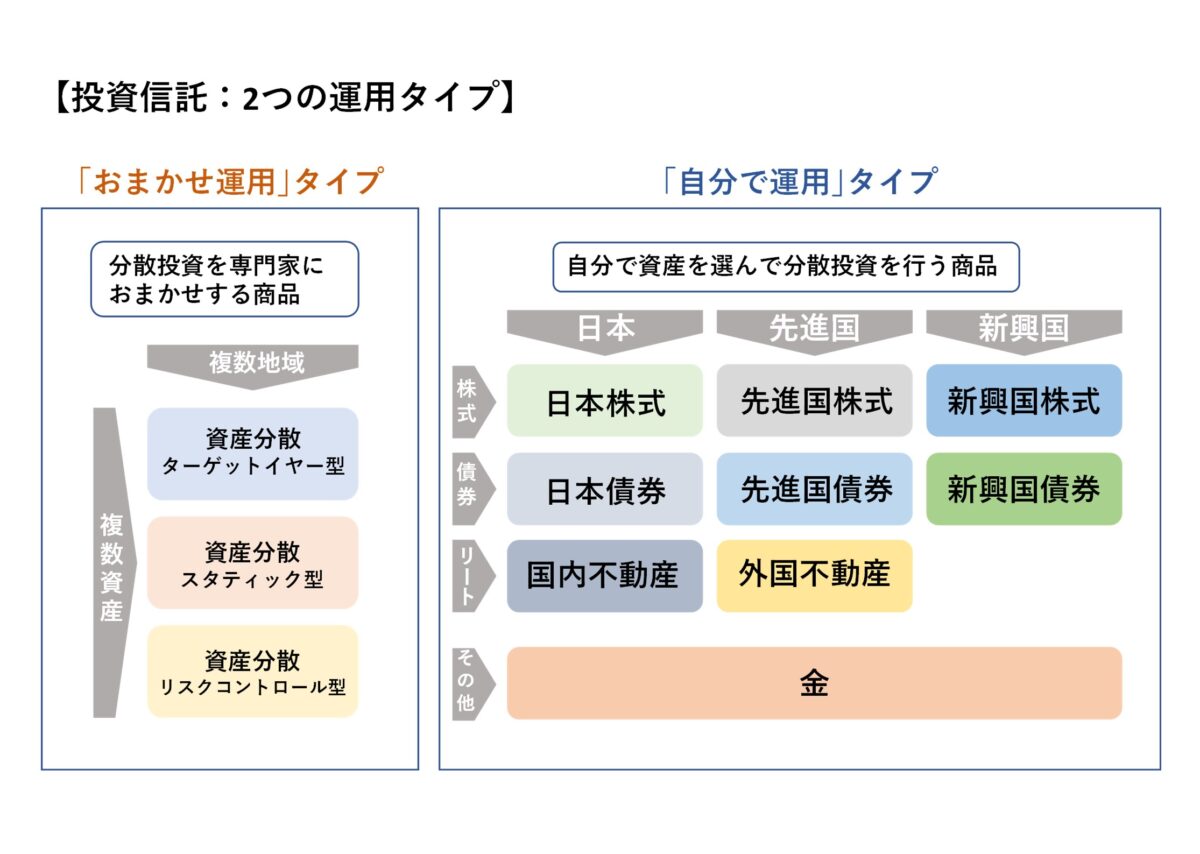

投資信託の運用タイプは2種類ある

りそな銀行では、次の2つの運用タイプを準備しています。

次に、ひとつずつ説明しましょう。

「おまかせ運用」タイプ

ひとつは、「おまかせ運用」タイプです。これは名前のとおり、専門家に分散投資をおまかせできる運用タイプのことで、どの程度おまかせするかによって3つの型にわかれています。

- ターゲットイヤー型:受取りまでずっとおまかせしたい人におすすめ

- スタティック型:たまに自分で見直したい人におすすめ

- リスクコントロール型:市場動向に応じた運用を希望する人におすすめ

投資初心者や自分で運用する自信がない人、また忙しく時間の取れない人におすすめの運用タイプです。

「自分で運用」タイプ

「自分で運用」タイプは、自分でタイミングをみて売買をおこないたいという人向けです。りそな銀行が提供している「DC資産運用クリニック」は、どのような分散投資をするべきか迷った場合や商品の見直しをする際に助けになります。一度サイトを覗いてみると良いでしょう。

iDeCo運用までの手続きの流れ

それでは、りそな銀行でiDeCo加入から運用までの流れを紹介しましょう。

ステップ1

まずiDeCoに加入するために資料を取り寄せます。次の3通りのいずれかの方法で資料を請求しましょう。

- インターネット(Webエントリー)で請求

- コールセンターに電話して請求

- 身近な営業所で請求

ステップ2

書類を手に入れたら必要事項を記入し書類を作成します。その後、りそな銀行へ書類を郵送しましょう。

ステップ3

りそな銀行では書類を確認した後、国民年金基金連合会へ提出します。国民年金基金連合会で手続きが終わり次第、「個人型年金加入確認通知書」が自宅へ送られてきますが、通常、手続きに1〜2ヶ月ほどの時間がかかることを念頭に置いておきましょう。

また、JIS&T社(日本インベスター・ソリューション・アンド・テクノロジー株式会社)からは、「口座開設のお知らせ」「コールセンター/インターネットパスワード設定のお知らせ」が送られてきます。これでiDeCo加入のための手続きは終了です。

ステップ4

「口座開設のお知らせ」に記載されている口座番号と「パスワード設定のお知らせ」のインターネットパスワードでりそな銀行の加入者サイトにログインできます。運用商品を選び、いよいよ運用スタートです。

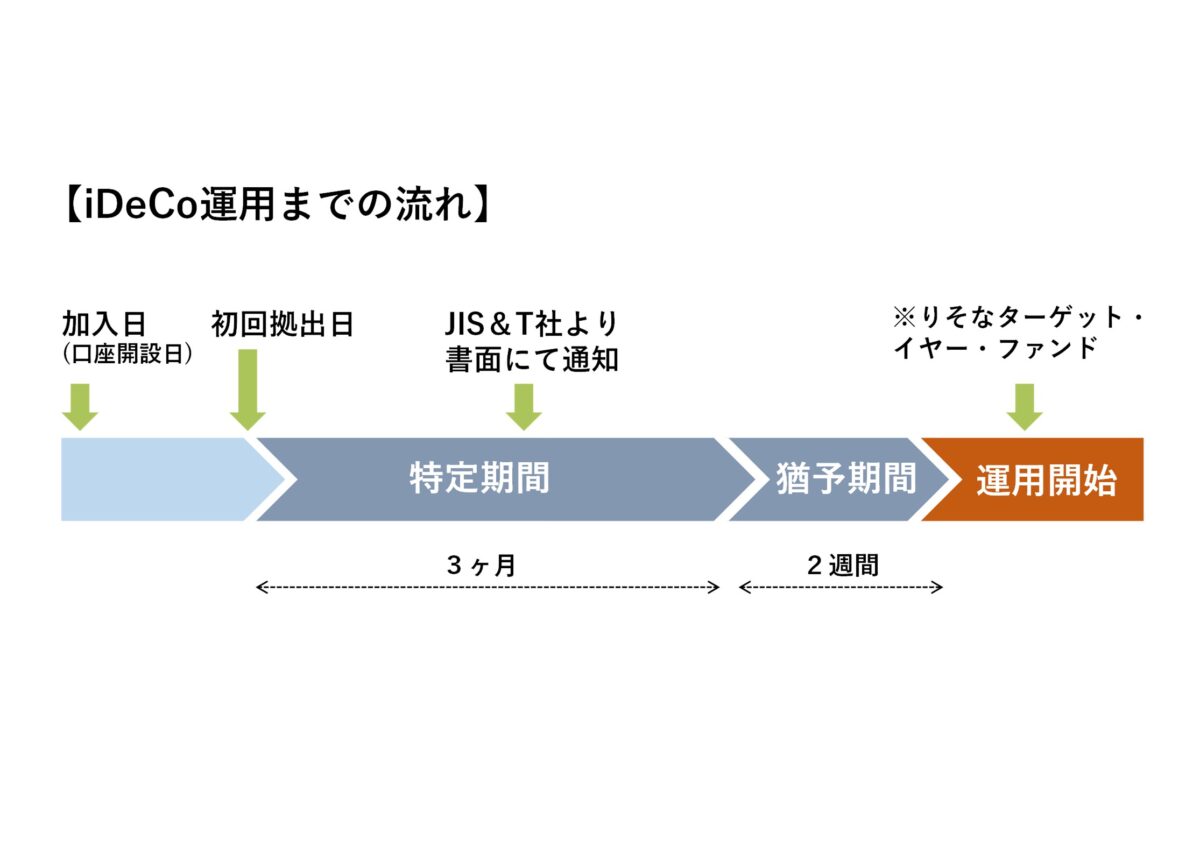

ここで注意すべき点があります。それは国民年金基金連合会での手続きが終わったら、運用商品を選ぶ必要があるということです。運用商品を選んでいない場合、生年月日に応じて自動的に「りそなターゲット・イヤー・ファンド」が購入されます。

上図のような流れになっているので、手続きが済んだら忘れずに運用商品を選びましょう。

まとめ

りそな銀行は、iDeCo加入者向けのサポート体制が非常に整っている銀行です。運用自体もすべておまかせできるので、投資初心者で投資に不安があるという人や忙しい人に向いています。もちろん、自分で運用してみたいという人も満足できる充実した商品のラインナップです。

iDeCoを運用する金融機関は、自分の投資スタイルに合わせて、手数料やサポート体制、また扱っている商品などさまざまな観点から選ぶようにしましょう。