みずほ銀行と言えば、3大メガバンクの一角を担う最大手の銀行です。預貯金の管理や融資のほか、様々な金融商品も展開しており、iDeCoもその中の一つです。大手メガバンクが運営する安心感から、みずほのiDeCoを利用したいと感じる人は多いでしょう。

今回は、みずほ銀行のiDeCoが持つ3つの特徴を解説します。加入や移換の手続き、提供する商品についても詳しく紹介するので、ぜひご覧ください。

目次

みずほ銀行のiDeCoの特徴

iDeCoを提供する金融機関は証券会社やメガバンクをはじめ、地銀、ネット銀行など選択肢が豊富ですが、金融機関によって提供する商品の種類や数が異なり運用に変わるコストも違うため、金融機関選びは慎重に行いましょう。ここではみずほ銀行のiDeCoが持つ3つの特徴を解説します。みずほ銀行のiDeCoのメリットが分かるので、読んでみてください。

手数料などコストが比較的安い

みずほ銀行のiDeCoの持ち味は、運用の際に利用者が負担するコストが比較的安い点です。iDeCoを運用する際は、一般的に「運用管理手数料」と「信託報酬」というコストが発生します。

運用管理手数料とは口座管理手数料の項目の1つで、iDeCoの商品を提供する金融機関に対して支払わなければいけない費用です。運用管理手数料は金融機関によって異なり、安くて0円、高ければ400円を超えるところもあります。みずほ銀行のiDeCoは、条件を満たすと運用管理手数料を無料にすることが可能です。その条件とは下記の通りで、1と2のどちらかを満たせば無料化します。

条件1:iDeCo残高もしくは掛金累計額が50万円以上

条件2:A~Cの全てを満たす方

A:月額の掛金が1万円以上

B:iDeCoの専用サイトでメールアドレスを登録する

C:「SMART FOLIO <DC>」で目標金額登録

上記のどちらかの条件を満たせば、自動的に運営管理手数料が無料になります。後で詳しく説明しますが、SMART FOLIO <DC>とは資産運用ロボによるアドバイスサービスのことです。条件を満たせば無料になることから、みずほ銀行でのiDeCo運用にかかる手数料は安いと言えるでしょう。

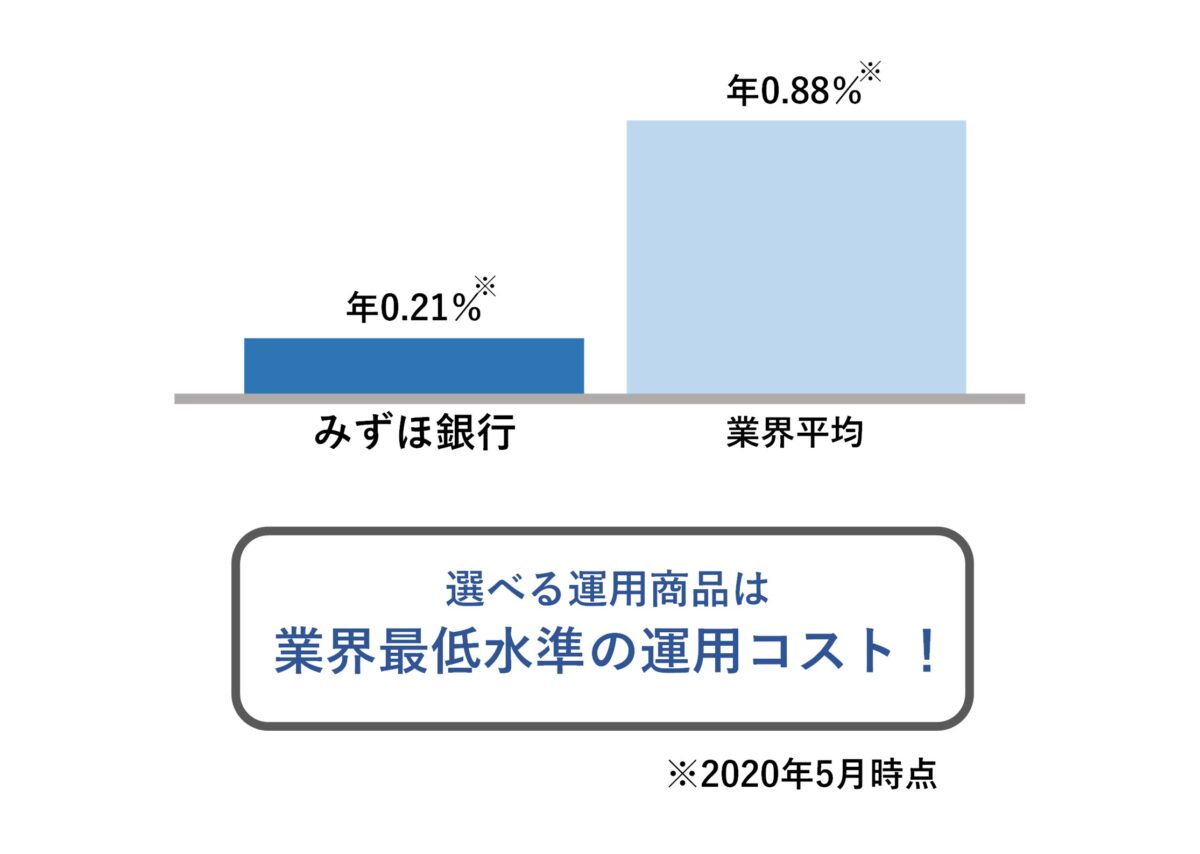

さらにみずほ銀行のiDeCoは運用商品にかかるコスト(信託報酬)が安いことも特徴です。信託報酬とは投資信託を代わりに運用してもらうファンドマネージャーなどに対し、報酬として支払う費用になります(運用資産のなかから、総資産額の数%に当たる金額が毎日差し引かれているため、別途で支払う必要はありません)。

信託報酬は商品ごとで異なりますが、みずほ銀行の商品の信託報酬率は0.1540%~1.7050%%の間で推移しています。平均すると2020年5月時点では年0.21%となり、業界平均の0.88%と比べて、4分の1以下の数字です。

条件を満たせば運営管理手数料が無料となり、信託報酬率も低いことから、みずほ銀行のiDeCoの運用コストは低いと言えるでしょう。

大手銀行のiDeCoなので安心感がある

大手銀行のiDeCoなので安心感があるという点も、みずほ銀行を利用するメリットになります。iDeCoは原則60歳までは運用を継続することになるため、長期間安心して利用できる金融機関であることを重視する方は多いです。また利用者が多い点も安心材料のひとつと言えます。

みずほ銀行の確定拠出年金加入者は100万人以上と実績が豊富です。「ネット銀行やネット証券には不安がある」という方は、安心感があるみずほ銀行のiDeCoを検討してみましょう。

ロボアドバイザーのサポートが受けられる

みずほ銀行のiDeCoでは、運用サポートツール「SMART FOLIO <DC>」を活用し、ロボアドバイザーのサポートが受けることが可能です。

みずほ銀行のiDeCoでは、運用サポートツール「SMART FOLIO <DC>」を活用し、ロボアドバイザーのサポートが受けることが可能です。

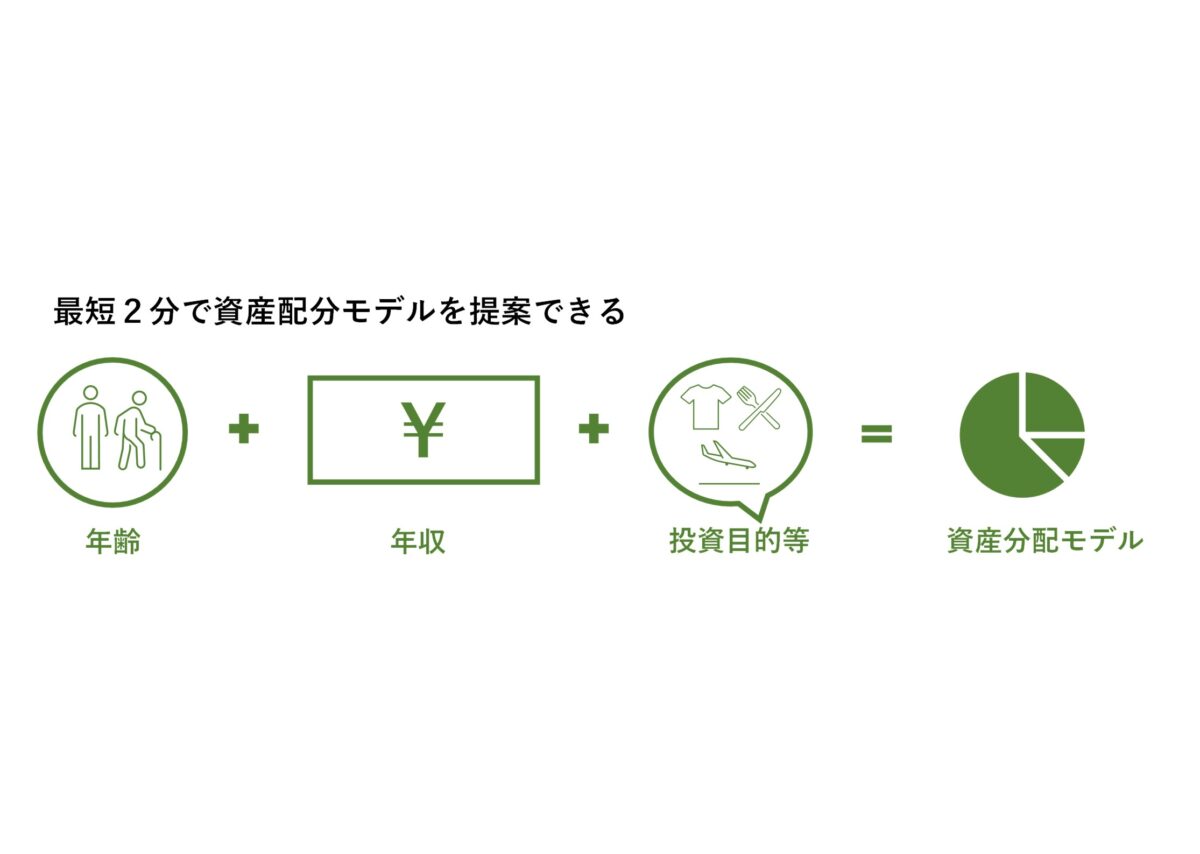

「SMART FOLIO <DC>」では利用者にあった商品の組み合わせを提案してくれます。年齢や年収、投資目的等を総合的に考慮し、ポートフォリオを構築してくれるのです。個人情報の登録は一切必要なく、無料でポートフォリオを提案してくれます。

ロボアドバイザーというと「あらかじめ定めたパターンに沿って機械的に提案しているだけなのでは?」との不安を抱く方もいるでしょう。しかし「SMART FOLIO <DC>」は、最新の投資理論を駆使したサービス開発を行い、機関投資家への豊富な提案経験を持つ専門組織が運営しています。プロの投資手法を活かした分析を行ってくれるので、信頼度は高いサービスと言えるでしょう。

さらにリスク許容度診断やスイッチング、配分変更シミュレーションなどサービスの種類も充実しています。多機能かつ精度が高い分析・提案を行ってくれるロボアドバイザーを活用できる点は、みずほ銀行のiDeCoの大きなメリットです。

みずほで取り扱っているiDeCoの商品の種類

みずほ銀行で扱っている商品を紹介します。5つのタイプごとに分類して紹介いたしますので、ぜひご覧ください。

元本保証型

元本保証型とは、拠出した金額(元本)を保証してくれる商品です。みずほ銀行の提供する元本保証型の商品には、預金タイプの「みずほDC定期預金(1年)」があります。リターンはほぼ得られませんので、すべてを元本保証型の商品にしてしまうのはあまりおすすめできません。

投資信託ー国内株式型

みずほ銀行の国内株式カテゴリには、以前は「One DC 国内株式インデックスファンド」の1本しかありませんでしたが、2020年10月1日に新たな銘柄が追加され、「One高配当利回り厳選ジャパン」と「MHAM日本成長株ファンド<DC年金>」という2つの商品が加わり、現在は3本の中から選ぶことができます。

新たに追加された銘柄はベンチマークの指標を上回る運用を目指すアクティブ型です。アクティブ型は元本を下回るリスクもはらんでいますが、大きなリターンが得られる可能性もあります。積極的な運用で老後資金を用意したいと考えている方は、アクティブ型を検討してみましょう。

投資信託ー外国株式型

「たわらノーロード 先進国株式(為替ヘッジあり)(為替ヘッジなし)」に加え、「たわらノーロード新興国株式」、「OneグローバルESG厳選株ファンド<DC年金>」、「Oneグローバル中小型長期成長株ファンド<DC年金>」の3つが加わりました。もともとは先進国の株式のみでしたが、成長著しい新興国株式に投資した商品や、ESG投資を考慮した商品もラインナップに追加されています。

※ESG投資:環境・社会・ガバナンスへの取り組みが積極的な企業に投資すること。

投資信託ー国内債券型

みずほ銀行が提供する国内債券型の投資信託は「たわらノーロード国内債券」のみです。たわらノーロード国内債券の信託報酬率は0.15400%と、信託報酬が低いみずほ銀行の商品ラインナップの中でも最低水準になります。

投資信託ー外国債券型

国内債券より期待リターンが大きいのが外国債券の特徴です。みずほ銀行が提供する外国債券のiDeCoは「たわらノーロード先進国債券」と「たわらノーロード先進国債券<為替ヘッジあり>」の2つになります。

バランス型

債券や株式など、複数の金融商品を1つの商品のなかで運用できるタイプをバランス型と呼びます。みずほ銀行のiDeCoのラインナップはバランス型の商品が占める割合が高く、全体の半分以上がバランス型であることが特徴です。またバランス型ではないですが、REIT(不動産投資信託)の取り扱いもあります。

みずほ銀行のiDeCoの商品数

みずほ銀行のiDeCoにはどのくらいの金融商品が用意されているのでしょうか。商品数も確認していきましょう。

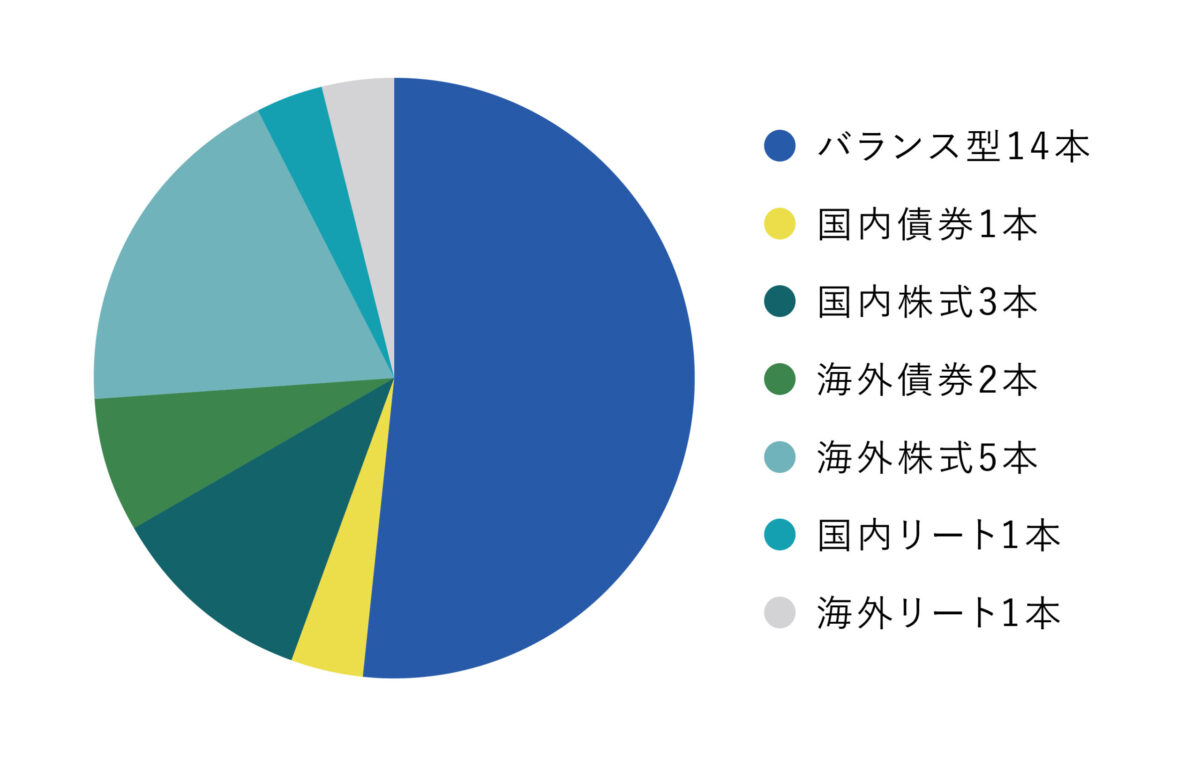

投資信託27本、定期預金1本

みずほ銀行のiDeCoで選べる商品数は計28本あり、投資信託が27本、定期預金が1本です。投資信託は、国内債券が1本、国内株式が3本、海外債券が2本、海外株式が5本に用意されています。そのほか、複数の金融商品(国内株と国内債券など)に投資しているバランス型の投資信託が14本、国内外のREIT(不動産投資信託)が1本あります。

みずほ銀行のiDeCoは商品数が多く、選択肢が豊富です。上の円グラフからはバランス型の商品が多いことが読み取れます。先述の通り、全体の半分以上(27本中14本)がバランス型です。

みずほ銀行のiDeCoで必要な手続き

最後にみずほ銀行でiDeCoを始めるときの手続きについて説明します。移換や住所変更、掛金拠出額変更時などに必要な手続きについても紹介しますので参考にしてください。

加入時

まずは加入時に必要な手続きを解説します。みずほ銀行のiDeCoの加入時の手続きの流れは以下の通りです。

①ウェブサイトで申込書作成

②作成した申込書類の記入、捺印

③事業主証明書の作成依頼※2号被保険者のみ

④申込書類の提出

⑤通知書受領

⑥運用開始(掛金引き落とし)

みずほ銀行の申込書類の受付の締め日は、毎月10日です。申し込みをする時は、10日までに書類が到着するようにスケジュールには余裕をもって書類を作成しましょう。受付完了日の翌月中旬以降に「口座開設のお知らせ」と「コールセンター/インターネットパスワード設定のお知らせ」という2種類の書類が届きますので、送付されたパスワードを用いて加入者専用サイトにログインすれば、運用を始められます。

移換時

職場の確定拠出年金などからiDeCoへ資産を移す場合は手続きが必要です。移換の手続きも、基本的には加入時と同じ流れとなります。資産の移換のみならず、掛金拠出の変更手続きも可能です。サイトから申込書類を作成し、捺印の上、提出してください。

「口座開設のお知らせ」と「コールセンター/インターネットパスワード設定のお知らせ」が届くので、パスワードを使って専用サイトにログインして手続きを進めていきます。

住所変更時

引っ越しなどで住所を変更した場合、みずほ銀行に届け出る必要があります。住所変更の手続きは「加入者等氏名・住所変更届」をみずほ銀行に提出します。変更届はサイトからダウンロード、もしくは確定拠出年金コールセンター(0120-867-401)に連絡して取り寄せてください。住所の変更をしないと、連合会やみずほ銀行からの郵送物が届かなくなるので必ず手続きしましょう。

掛金拠出額変更時

iDeCoは運用期間中に掛金の拠出額を変更することができます。拠出額の変更は、1月~12月までの期間で年1回まで可能です。手続きに関しては確定拠出年金コールセンター(0120-867-401)に問い合わせてください。

まとめ

みずほ銀行のiDeCoの特徴や商品、手続きについて紹介しました。みずほ銀行のiDeCoの特徴は何と言っても「大手銀行なので安心感がある」ことでしょう。また、「運用コストが安い」「ロボアドバイザーが利用できる」という点も大きなメリットです。信託報酬が抑えられている投資信託が多いことや、条件を満たせば運用管理手数料が発生しないなど、運用コストを抑えたiDeCoの運用もできます。

運用コストを抑えたい方はもちろん、安心して長期的に利用できる金融機関を選びたい方、投資初心者でどのような商品選びをすればよいか分からない方は、みずほ銀行でiDeCoを始めることを検討してみましょう。