株式や投資信託などで運用を始める際に、「税金の支払いが難しそう」「いったいどの口座を選択すればいいのか」とお悩みの方も多くいらっしゃるのではないでしょうか。投資初心者の方も、証券会社で特定口座「源泉徴収あり」を選択することで、簡単に納税することができます。いくつもの利点がありますが、注意点なども確認しておかなければなりません。

本記事では、特定口座で「源泉徴収あり」を選ぶ場合について、メリットデメリット、確定申告の有無について詳しく説明しますので、これから口座を開設する方は参考にしてみてください。

目次

特定口座とは?

特定口座とは証券会社で開設する口座のひとつで、個人投資家の確定申告手続きを簡易にするために導入されたものです。証券会社が、特定口座内での上場株式等の譲渡損益や配当金を計算し、税額まで算出します。株式取引の売却利益は原則として翌年に確定申告をしなければなりませんが、特定口座の場合は証券会社が損益の計算を行い代理で納税します。顧客にとって確定申告の必要がなくなるのがメリットです。

また、確定申告が必要な場合でも、証券会社から送られてくる「特定口座年間取引報告書」により、面倒な計算をすることなく簡単に申告できます。

特定口座で運用可能な金融商品とは

通常証券会社などの金融機関で取り扱っている、ほとんどの上場投資信託や株式は特定口座での運用が可能です。

特定口座では、おもに以下の金融商品を組み入れることができます。

・上場株式

・上場ETF(上場投資信託)、上場ETN(上場投資証券)

・上場REIT(上場不動産投資信託)

・上場新株予約権

・外国市場に上場している株式・新株予約権

・公募株式投資信託

・公社債

・公募公社債投資信託

株取引を行う際に開設する口座

特定口座は株取引を行う際に開設する口座で、確定申告を簡易にできるのが特徴です。株取引で得た利益は本来、顧客自身で1年間に得た利益の計算や確定申告書類の作成と納税を行わなければなりません。

しかし、特定口座を利用することで、証券会社等が顧客に代わり譲渡損益を計算し、その内容を記載した「特定口座年間取引報告書」を作成してくれます。これをもとに、簡単に確定申告の書類を作成できるのがメリットです。

一般口座との違い

証券会社の口座には一般口座と特定口座の2種類があります。一般口座は、特定口座やNISA口座(非課税投資枠の口座)で管理していない上場株式などを管理する口座です。一般口座の場合は顧客が1年間の売買損益を計算し、確定申告まですべて行わなければなりません。

一方、特定口座の場合、そのような面倒がなく、証券会社が1年間の損益を計算して年間取引報告書を作成します。基本的に個人投資家の場合、一般口座を選ぶメリットはないといえるでしょう。一般口座を選ぶのは、海外転勤などで海外に居住している場合など、特定口座に入れないときに限定されるでしょう。

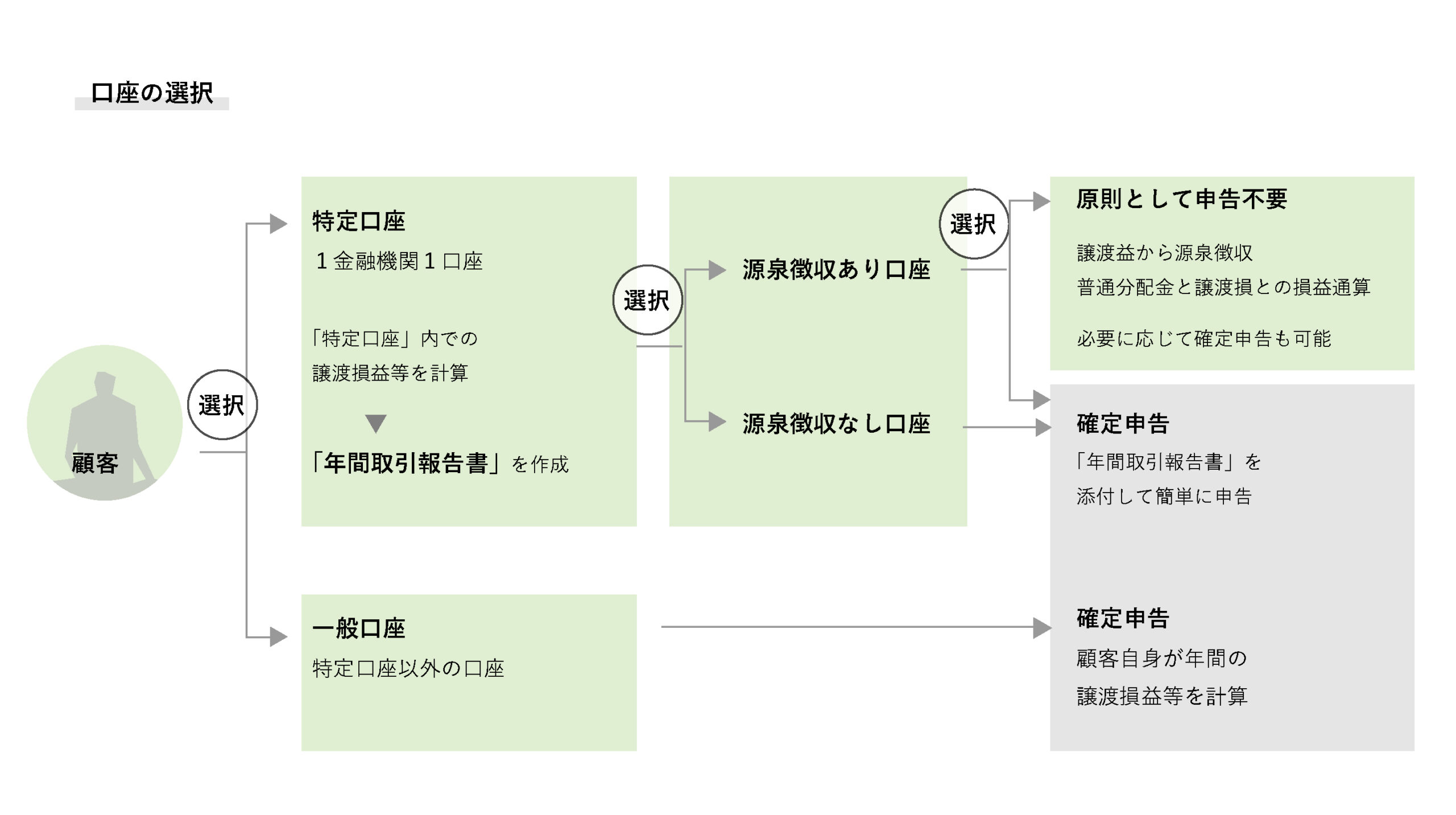

口座を選択する実際の流れは、次の表を参考にしてください。

「源泉徴収あり」と「源泉徴収なし」がある

特定口座には「源泉徴収あり」と「源泉徴収なし」があり、どちらかを選択することができます。

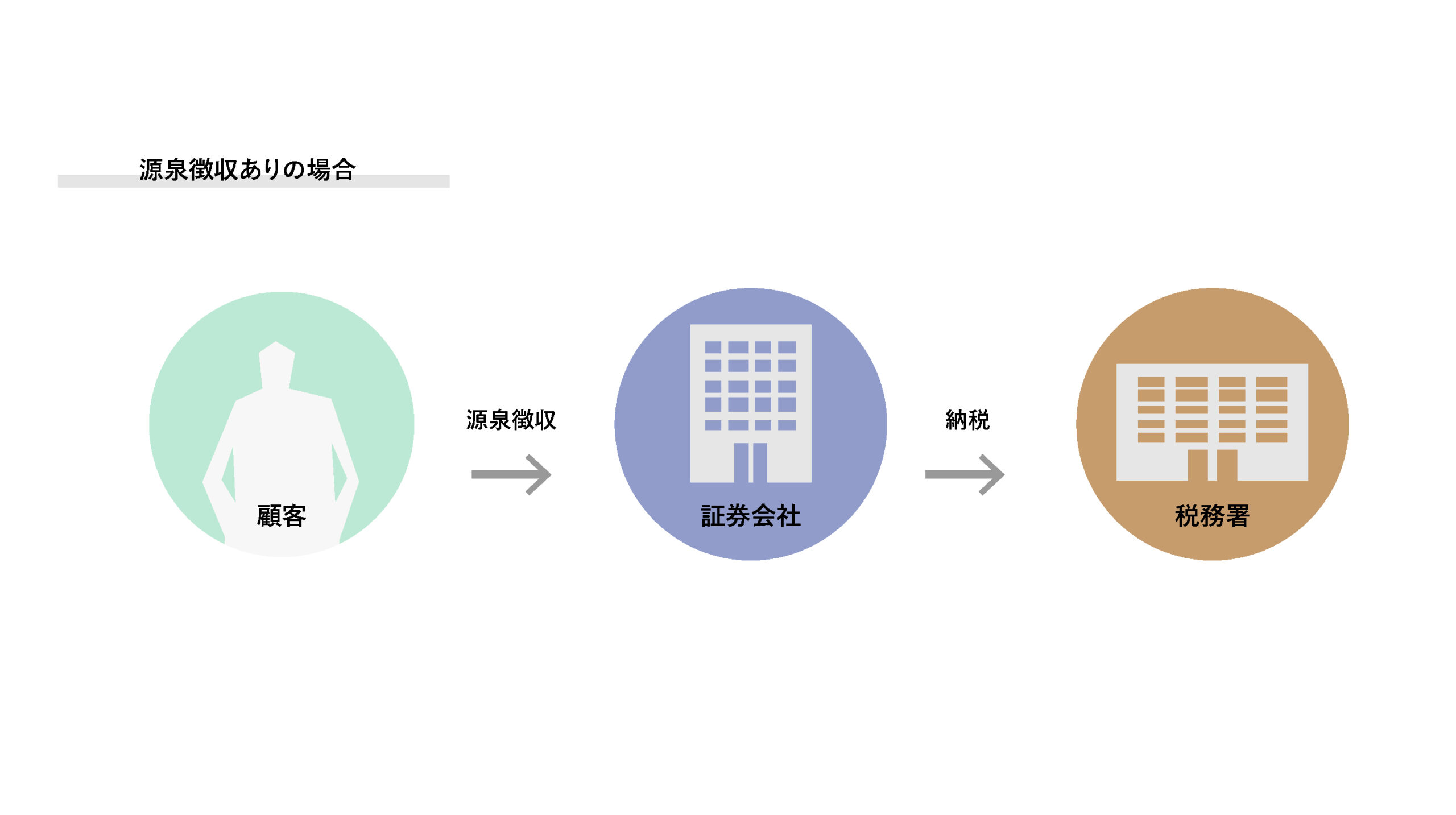

特定口座「源泉徴収あり」を選択した場合

「源泉徴収あり」を選択した場合は、証券会社などが顧客に代わって売却損益と納税額の計算をし、自動徴収してくれるため、確定申告の必要がありません。

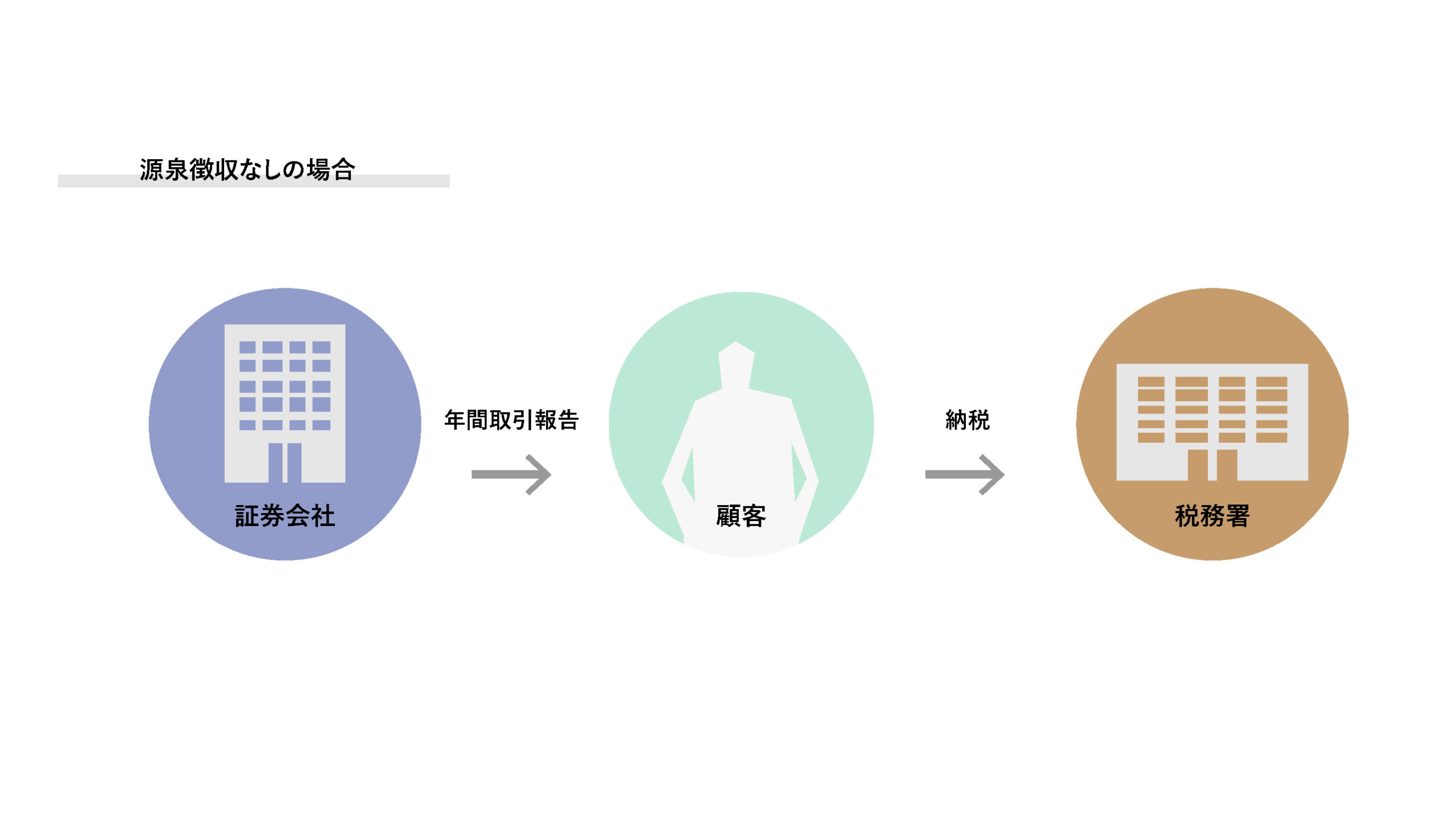

特定口座「源泉徴収なし」を選択した場合

「源泉徴収なし」を選んだ場合は、自分で確定申告をしなければなりません。ただし、証券会社が1年分の損益を計算した年間取引報告書を作成して翌年の1月末までに交付してくれるため、それを利用して簡単に確定申告書が作成できます。

「源泉徴収なし」を選んだ場合は、自分で確定申告をしなければなりません。ただし、証券会社が1年分の損益を計算した年間取引報告書を作成して翌年の1月末までに交付してくれるため、それを利用して簡単に確定申告書が作成できます。

「源泉徴収あり」のメリット3つ

特定口座の「源泉徴収あり」にはいくつかのメリットがあります。証券会社が代理納税するため煩雑な確定申告の手続きをする必要がなくなり、忙しい方には助かるでしょう。口座内で生じた譲渡損失と損益通算することもでき、配偶者等の合計所得金額に合算されないため配偶者控除の適用に影響を与えることもありません。

ここでは、「源泉徴収あり」を選ぶ3つのメリットについて紹介します。

1.確定申告の必要がない

「源泉徴収あり」は確定申告の必要がないのが大きなメリットです。証券会社による源泉徴収のみで納税を完了します。上場株式等の譲渡損益をその都度計算し、所得税や住民税の源泉徴収が行われる仕組みです。また、確定申告をする必要がある場合でも、証券会社から送られてくる「年間取引報告書」により、手間なく確定申告書が作成できます。

2.損益通算して譲渡損があれば還付

「源泉徴収あり」の特定口座に株式の配当を受け入れた場合、口座内で生じた譲渡損失とも損益通算してくれます。たとえばAファンドでは利益が出ていても、Bファンドは損失が出ていた場合、損益通算することで利益を最小限に申告することができ、納める税金を少なくすることが可能です。譲渡損があっても確定申告をすることなく還付されるのがメリットです。

ただし、他の金融機関口座との損益通算が必要な場合は確定申告をしなければ還付を受けることができませんので、注意が必要です。

3.配偶者等の合計所得金額に合算されない

「源泉徴収あり」の口座にある株取引の利益は、配偶者控除や扶養控除等の適用を判定する際の所得基準に合算されないというメリットがあります。

例えば、専業主婦の取引で所得控除の枠を超える利益を得た場合でも、夫の「配偶者控除・配偶者特別控除」の適用に影響を与えません。確定申告をすると合計所得金額に含まれてしまうため、違いは大きいといえるでしょう。

「源泉徴収あり」の注意点

さまざまなメリットがある「源泉徴収あり」ですが、注意したい点もあります。利益が少ない場合でも税金が引かれる、損失の繰越控除は確定申告をしなければ受けられないといった問題です。

人によってはこのようなデメリットを受ける場合があるため、選択する際はよく検討した方がよいでしょう。それぞれの注意点について、詳しく紹介します。

利益が20万円以下でも税金が引かれる

「源泉徴収あり」では、利益は20万円以下でも一律税金が引かれます。収入が2,000万円以下の給与所得者で、給与所得や退職所得以外の所得合計額が20万円以下の場合、所得税について確定申告の義務がありません。その結果として、20万円以下の所得については所得税を納めなくてもよいことになります。

しかし、「源泉徴収あり」の口座の場合、確定申告が不要なケースであっても、自動的に税金が引かれてしまい、還付を受けることもできません。ですので、少額投資で毎年の利益が20万円以下の場合は「源泉徴収なし」の口座を選択するのもひとつです。

損失の繰越控除を受けるには確定申告が必要

「源泉徴収あり」でも、損失の繰越控除を受ける場合は確定申告しなければなりません。損失の繰越控除とは、本年分の損失を控除しきれない場合、損失を翌年以降3年間持ち越してその年の利益から控除できる制度です。上場株や公募式投資信託による損失に利用できます。

損失の繰越しをするためには確定申告が必要ですが、損失を繰り越す期間は連続して申告が必要です。損失が生じた年だけでなく、その後に取引がない年があっても申告しなければなりません。

「源泉徴収なし」のメリット2つ

メリットの多い「源泉徴収あり」ですが、特定口座の「源泉徴収なし」にもメリットはあります。まず、「源泉徴収あり」のデメリットである20万円以下の利益で税金が引かれる心配がありません。

また、確定申告をする必要はあるものの、「年間取引報告書」が送られてくるため書類の作成は手間なく終えられます。ここでは、「源泉徴収なし」のメリットについて紹介しましょう。

1.利益が20万円以下なら確定申告不要

「源泉徴収なし」の場合は確定申告が必要ですが、利益が20万円以下であった場合は確定申告が不要です。「源泉徴収あり」の口座の場合は20万円以下でも税金が引かれてしまうため、取引の数が少ない、少額で取引をしているなど利益が少なめと予測できる場合は「源泉徴収なし」を選ぶ方がよいでしょう。

また、「源泉徴収なし」の特定口座は税金を自動的に引かれないため、多くの資金を再投資に回せるというのもメリットです。たとえば、100万円の利益を得た場合、「源泉徴収あり」の口座からは税額の約20万円が自動的に引かれます。しかし「源泉徴収なし」の口座であれば、その利益もすべて投資に回せるため、効率的な運用が可能です。

さらに、複数の口座を管理している場合、「源泉徴収なし」ならさまざまな控除や損益通算を利用できるといったメリットがあります。

2.「年間取引報告書」で確定申告できる

確定申告の必要はあっても、証券会社が作成する「年間取引報告書」によって簡単に済ませることができます。年間取引報告書は特定口座を開設している顧客に対し、1月1日から12月31日までの利益を計算して送付する書類です。

翌年の1月に発送され、電子交付での閲覧もできます。譲渡にかかる年間取引損益や源泉徴収税額が記載されているため、確定申告書の作成では面倒な計算が必要ありません。

「源泉徴収なし」の注意点

「源泉徴収なし」を選ぶ場合にも、注意点を確認しておきましょう。「源泉徴収あり」の場合は、利益が配偶者控除の適用に含まれないというメリットがありますが、「源泉徴収なし」の場合にはそのようなメリットがありません。控除の適用が受けられず、納税額が高くなる場合もあるでしょう。

ここでは、「源泉徴収なし」の注意点について紹介します。

配偶者等の合計所得金額に合算される

「源泉徴収なし」の場合、確定申告により、配偶者控除や扶養控除等の適用を判定する際の合計所得金額に合算されます。合計所得金額とは、配偶者控除など扶養控除を受ける際に参考とされる金額のことで、配偶者控除を受けるためには配偶者の合計所得金額が48万円以下でなければなりません。

例えば、専業主婦の株式利益が48万円を超えている場合、「源泉徴収なし」の口座では扶養から外れることになります。扶養から外れると配偶者控除や扶養控除が受けられないため、家族単位では納税額が増える可能性があるでしょう。

国民健康保険料に影響する場合がある

「源泉徴収なし」では確定申告することで、国民健康保険料に影響する場合があります。国民健康保険料は前年の総所得金額をもとに、地方自治体ごとに定められるものです。そのため、株取引の利益を申告した場合は、翌年の国民健康保険料も増えることになるでしょう。

一方、給与所得者の場合、協会けんぽなどの健康保険料は社員の給与で決定するため、取引の利益を確定申告しても健康保険料への影響はありません。

特定口座のメリット・デメリット

特定口座「源泉徴収あり」「源泉徴収なし」のメリット・デメリットを、以下の表に分かりやすくまとめたので参考にしてください。

特定口座「源泉徴収あり」

| メリット | デメリット |

| ・確定申告の必要がない

・損益通算して譲渡損があれば還付 ・配偶者等の合計所得金額に合算されない |

・利益が20万円以下でも税金が引かれる

・損失の繰越控除を受けるには確定申告が必要 |

特定口座「源泉徴収なし」

| メリット | デメリット |

| ・利益が20万円以下なら確定申告不要

・「年間取引報告書」で確定申告できる |

・配偶者等の合計所得金額に合算される

・国民健康保険料に影響する場合がある |

特定口座「源泉徴収あり」「なし」の選び方

ここまでで、特定口座「源泉徴収あり」「なし」それぞれのメリット・デメリットについて述べてきました。投資額やライフスタイルによって、税金や確定申告に影響を与えるケースがあります。

それでは実際に口座開設する際、どのようなポイントを抑えて選択すべきなのでしょうか。

特定口座「源泉徴収あり」がおすすめな方

特定口座「源泉徴収あり」は、取引金額や回数が多く、年間利益が20万円以上を超えてしまう方や、日ごろ忙しく確定申告をおこなうのが難しい方にふさわしいといえるでしょう。手間をかけることなく投資できるメリットがあります。

また主婦や学生で配偶者控除、扶養控除を受けている方の場合でも、大きく利益が出たからといって扶養からはずれることはありません。

特定口座「源泉徴収なし」がおすすめな方

少額投資で、年間の利益が20万円以下の方には特定口座「源泉徴収なし」がおすすめです。利益が20万円以下であれば税金を納める必要がないため、「源泉徴収なし」を選択することで、自動徴収されずにすみます。

ただし、利益が20万円を超えてきそうな場合は確定申告をする、もしくは特定口座「源泉徴収あり」に切り替えるなど注意が必要です。

また、複数の口座で投資をおこない、損益通算や繰越控除を受ける場合にも確定申告が必要です。そのような方も、自分で申告できる「源泉徴収なし」を選択するとよいでしょう。

特定口座「源泉徴収あり」「なし」の変更はできる?

特定口座の「源泉徴収あり」「なし」を変更することは可能です。ただし、その年の譲渡損益・配当金が発生していないことが前提となります。

ですので、変更するのであれば1月・2月などはやめの時期におこなうことをおすすめします。あらかじめ、証券会社のマイページ上で取引履歴を確認し、その年の取引がないことを確認しておくと安心です。

特定口座と確定申告の関係について

かならずしも、特定口座「源泉徴収あり」だから確定申告が必要ない、「源泉徴収なし」だから必要というわけではありません。1年間の利益の有無や金額によって、確定申告が必要な場合、そうでない場合があります。

確定申告が必要な場合

確定申告が必要となるのは、特定口座「源泉徴収なし」を選択しており、1月1日から12月31日までの1年間で20万円以上の利益が発生した場合です。「源泉徴収なし」の場合、証券会社から自動徴収されないため、各自で確定申告をおこなう必要があるのです。

確定申告が不要な場合

特定口座「源泉徴収あり」を選択している場合、1月1日から12月31日の1年間の損益額にかかわらず、確定申告をおこなう必要がありません。「源泉徴収あり」の口座の場合、売買や配当金が発生すると、その都度、証券会社が税金の徴収や還付をおこなってくれます。

また、1年間のうち、一度も上場株式等の譲渡がなかった場合も、確定申告は不要です。

確定申告をおこなったほうがよい場合

必須というわけではありませんが、複数の金融機関での譲渡損益がある場合、損益通算をおこなうことで、税金を減らすことができます。

たとえばA証券では100万円の利益がでていても、B証券では200万円の損失が出ているケースです。このような場合には、特定口座、一般口座にかかわらず、確定申告すると利益と損失の相殺ができます。

そしてB証券の損失のように、損失が利益を上回る場合は、確定申告をおこなうことで翌年以降、最長3年間繰越控除を受けることもできます。

特定口座年間取引報告書について

特定口座年間取引報告書とは1月1日から12月31日までの1年間の特定口座内での上場株式等の譲渡損益や配当金を集計した報告書のことです。年間取引報告書を使うことで、収入金額や譲渡損益額が確認でき、スムーズに確定申告をおこなうことができます。

なお、平成31年の税制改定により、確定申告の際、年間取引報告書の添付は不要となりました。そのため、金融機関からの特定口座年間取引報告書の郵送は原則廃止となっています。確定申告の際は、金融機関のマイページにログインし、電子交付された特定口座年間取引報告書を確認するようにしましょう。

詳しい税制改定については、国税庁ホームページにてご確認ください。

特定口座年間取引報告書の見方について

特定口座年間取引報告書を見る際には、はじめに「源泉徴収の選択欄」を確認します。「源泉徴収あり」の場合には「有」に、「源泉徴収なし」の場合には「無」に○がついています。「源泉徴収なし」の場合、確定申告が必須のケースもありますので、ご注意ください。

確定申告では、以下の項目を確認するようにしましょう。

① 「譲渡にかかる源泉徴収税額」欄 1月1日から12月31日までの1年間の譲渡損益と配当金などを損益通算し、最終的に徴収される所得税・住民税が記載されています。

② 「譲渡の対価の額(円)(収入金額)」欄 売却時の取引金額の総額を記載しています。売却時点での、価格×口数で計算される約定代金の合計です。

③ 「取得費及び譲渡に要した費用の額等(円)」欄 購入時の取引金額の総額を記載しています。購入時点での、価格×口数で計算される約定代金の合計です。

④ 「差引金額(譲渡所得等の金額)」欄 1年間の譲渡損益額を記載しています。

②-③で計算された金額であり、損失がある場合は「-(マイナス)」で表記されます。

また、「源泉徴収あり」を選択し確定申告をしない場合でも、「還付税額」欄を確認することで、損失と配当金等の損益通算をおこなった結果、税金の還付があるかどうかを確認することができます。

還付金が発生した場合、証券入金口座へ自動的に入金されます。

まとめ

特定口座の「源泉徴収あり」は確定申告の必要がないなど多くのメリットがあります。忙しい方や、株取引の数が多い方におすすめです。ただし、20万円以下の利益でも税金が引かれるなど注意点もあるため、事前に把握しておきましょう。「源泉徴収なし」でも年間取引報告書は発行されるため、確定申告に手間はかかりません。自分に合う口座を選び、取引に役立てましょう。