制度としては、自分で決めた額を積み立て運用し、60歳以降に受け取ることができる自分年金と言うことができます。

iDeCoのメリットはこちらにまとめていますので、参考にしていください。「iDeCoのメリット」

ただし、うまく活用しないとデメリットもあります。今回は注意点としてまとめました。

目次

iDeCoは主婦には向いていない

まず、iDeCoは2018年より主婦、公務員でも加入できることになり、これによってほぼすべての人が加入条件を満たす、ということになりました。しかし、扶養に入っている主婦の方には一つ落とし穴があって、それは、「所得税控除」が受けられないということです。

iDeCoの大きなメリットの一つは、積み立てた分の金額の20%近くが税金の控除によって還付されるということなのですが、扶養に入っている主婦の方は、そもそも所得税等を納めていないので、還付されるものが無いのです。

従いまして、所得税、住民税を納めていない主婦の方にとっては、iDeCoのメリットの大部分は享受できないということになります。

それでもiDeCoの管理費は年間3000円~5000円かかりますから、運用によってそのくらいの利益が出せないのであれば、コストだけがかかってくることになり、デメリットと考えられます。

iDeCoは60歳まで引き出せない

これはデメリットでもあり、メリットでもあるのですが、iDeCoで積み立てたお金は、60歳まで原則として引き出すことができません。だからこそ、きちんと老後までお金を取って置けるということはあるのですが、病気やケガで働けない時期があったとしても、その時にiDeCoに積み立てたお金を引き出すことはできません。

ですので、節税になるということであまり大きく貯めすぎると、いざという時に利用できない資金となってしまいます。

特に個人事業主の方は、月額68,000円まで積み立てることができるので、満額で積み立てている方もいらっしゃるかと思いますが、iDeCoと同時にすぐに引き出せる口座にも余裕をもって資金を置いておいてくださいね。

iDeCoは55歳以上で始めると不利になる

iDeCoの加入資格は、20歳以上60歳未満であれば誰でも入れるということになっていますので、59歳でも入ることができるのです。

しかし、入ることはできても、年金としてお金をもらう時には、受給資格というものがあり、この要件を満たすことが必要なのです。

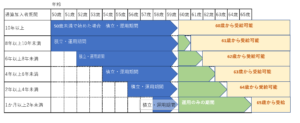

iDeCoの受給資格を得るために必要な期間のことを通算加入者期間と言います。60歳から年金を受け取れますが、そのためには、10年間の通算加入者期間が必要となります。この要件に見たいないと、通算の加入者等期間によって受け取り可能年齢が定められています。

今回のデメリットとして挙げた55歳以上ですと、まず積み立ては60歳までと決められているので、最大でも5年しか資金を積み立てることができません。そして、60歳以降は運用のみの期間があり、決められた年齢までは引き出すことができません。それらを図にまとめたものがこちらです。

通常、50歳より前にiDeCoを始めると、60歳から70歳までの間いつでも引き出し可能です。

55歳以上で始めると、最大で65歳まで引き出しができません。つまり、iDeCoの所得税控除の期間も短いうえに、積み立てられる金額も少なく、運用期間も短くなる可能性が高いので、せっかくの所得税と運用時非課税というメリットを活用しにくいのです。

もちろん、全く意味がいない訳ではありませんが、老後の引き出せないお金ができるという点でメリットよりもデメリットが大きいと考えられます。

iDeCoは必要最低限の老後資金のみ

積立額の上限が低いiDeCoは、老後に必要な資金としては、必要最低限の金額しか貯められないと考えられます。

これは、もともとiDeCoは、公的年金の補助としての役割が大きいことと、60歳まで引き出せないということを考えて、積み立てられる金額が限定的なのです。

個人事業主の方が最大で年間816,000円となっていて、会社員の方は年間で約276,000円です。(上限は企業によって異なることがありますので、ご自身の上限額はご確認ください。積み立て上限についてはこちらをご覧ください。)

仮に276000円を満額で積み立て、30年間加入していたとすると、約830万円をつみたてていることになります。運用でうまく増やせたとして、約1000万円になっているとしても、老後に必要と思われる金額には到底及ばないのです。

このように、iDeCoはとてもお得な制度ではありますが、老後資金を作るためということを考えると補助的な役割だということは覚えておきましょう。

iDeCoは運用成績によっては損をする

こちらもデメリットというよりは注意点ということです。

所得控除が受けられるという点がiDeCoの最大のメリットですが、積み立てたお金を運用するという点で言うと、きちんと利益を出さないとむしろマイナスになるという可能性もありますので注意が必要です。

誤解されている方も多いのですが、iDeCoだったら利益を出しやすい、ということはありません。iDeCoでもNISAでも、通常の運用でも、投資ということで言えばリスクは同じです。ですので、せっかく控除を受けてお得にお金を積み立てているのに、運用に失敗してしまってトータルでマイナスになるということが無いように、運用の基礎的な知識はきちんと学んで、自分で管理することが必須です。

もし、運用に自信がない人は、所得控除で平均20%くらいが還付されるメリットだけを受けて、あとはiDeCoのなかの定期預金に預けておくということでも良いと思います。マイナスになるよりはましですからね。前述した主婦の方ではメリットが無いのですが、所得税を納めている方であれば、iDeCoの管理費用を支払ってでも、定期預金の方がお得なのです。

運用が自己責任だということは忘れずにiDeCoを管理しましょう。

iDeCoは受け取りかたを間違えると税金が多くなる

受け取る時にも控除が使えてとてもお得なiDeCoなのですが、一つだけ注意する点は、他の退職金と一緒に一時金でもらわないということです。

iDeCoに積み立てたお金の受け取り方は、一時金と年金の2つのタイプを選べるのですが、今は、一時金で受け取る場合の注意点です。

(受け取り方についてはこちらの記事を参照してください)

一時金で受け取る際には、退職金控除という控除が使えるのですが、加入期間によって控除額が変わってきます。

簡単に言うと、長く加入(iDeCoで積み立て)ていると控除、つまり税金がかからずにもらえる金額が多くなります。

そして、その控除分を引いた残りの金額の1/2に課税されるのですが、この控除は、その年に受け取る年金の金額について適応されるのです。

つまり、iDeCoで積み立てたお金と、会社からもらう退職金があるとすると、同じ年に両方を受け取った場合、控除を引いても金額が大きくなって、納める税金が多くなるということが考えられるのです。

iDeCoは10年以上の加入期間があれば60歳から70歳までの間にいつでも受け取ることができるので、会社の退職金をもらう年とはズラして受け取るのが良いですよ。