iDeCo(個人型確定拠出年金)に関する法改正が実施され、2022年から会社員はさらにiDeCoを利用しやすくなります。今までiDeCoを利用できなかった方も加入が可能になるケースがあり、また、すでにiDeCoを利用している方も運用上限額が増加する可能性があるでしょう。法改正により会社員にとってどんなメリットがあるのか紹介します。

目次

iDeCoに会社員は入れない?

iDeCoは毎月掛け金を積み立てて運用し、60歳以上(加入時期によっては受給開始時期が遅くなることもあります)で年金あるいは一時金として受給する制度です。掛け金が全額所得控除の対象になるなどの節税効果も得られるため、老後資金を賢く運用したい方に利用されています。しかし、利用するには条件があり、すべての会社員がiDeCoの運用をできるわけではありません。

iDeCoの基礎知識をおさらい

「iDeCoに会社員は入れない?」で簡単に解説しましたが、ここではiDeCoの基礎知識についておさらいをします。

iDeCoとは国民年金や社会保険などの自動的に積立するものではなく、自分で掛金を拠出し、運用する制度となります。平成14年1月に始まったこのサービスは「私的年金」とも呼ばれ、今の年金だけでは足りない方や、控除を利用しながら賢く資産運用を行いたい方にはぴったりのサービスです。

iDeCoの加入資格や拠出上限金額

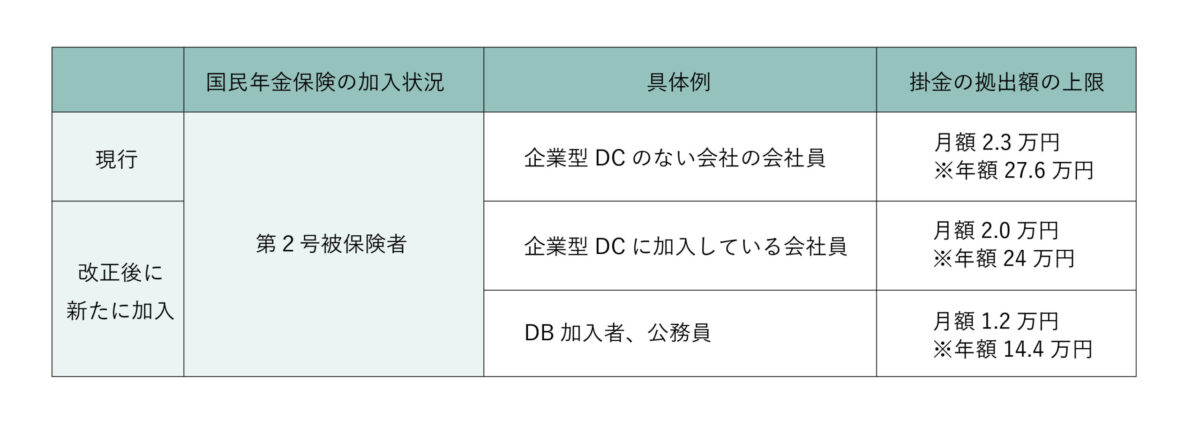

iDeCoの加入資格や拠出上限金額は自分が会社員なのか自営業者なのか、はたまた専業主婦なのかといった属性で大きく異なります。

iDeCoの加入資格や拠出上限金額の表

| 拠出上限金額 | 企業型DC | 確定給付年金DB | |

| 自営業者や学生等(第1号被保険者) | 2.3万円/月

81.6万円/年 |

– | – |

| 専業主婦(夫)等(第3号被保険者) | 2.3万円/月

27.6万円/年 |

– | – |

| 会社員等(第2号被保険者)(企業年金を導入していない) | 2.3万円/月

27.6万円/年 |

– | – |

| 会社員等(第2号被保険者)(企業型DCあり) | 2.0万円/月

24.0万円/年 |

3.5万円/月

42.0万円/月 |

– |

| 会社員等(第2号被保険者)(企業型DC・確定給付年金DBあり) | 1.2万円/月

14.4万円/年 |

1.55万円/月

18.6万円/年 |

〇 |

| 会社員等(第2号被保険者) | 1.2万円/月

14.4万円/年 |

– | 〇 |

| 公務員等共済加入者(第2号被保険者) | 1.2万円/月

14.4万円/年 |

– | – |

参照:iDeCo公式サイト iDeCoの加入資格等

自営業者や学生等の拠出上限金額に比べて、会社員や公務員の拠出上限金額が少ないのはDB(確定給付企業年金)や企業型DC(確定拠出年金)、厚生年金といった形で保障があるからになります。一方、自営業者や学生は国民年金しかないことから、年間81.6万円と大きな金額を拠出できる点がメリットといえるでしょう。

DB(確定給付企業年金)や企業型DC(確定拠出年金)についておさらい

会社員の方はiDeCoと共に重要な知識がDB(確定給付企業年金)や企業型DC(確定拠出年金)です。DB(確定給付企業年金)は勤続年数によって老後貰える金額が変わり、貰える金額が決まっていることから計画を立てやすい年金タイプです。企業型DC(確定拠出年金)は積立不足で給付金額減額といったペナルティがなく、自身で運用する面が強くなった年金タイプです。

iDeCoと企業型DCについてもっと詳しく知りたいという方は以下の記事をご覧ください。

↓

https://money-info.jp/column-58/

企業型DC加入者は利用できないことがある

現在のiDeCoの制度においては、会社員がiDeCoを利用できるかどうかは、会社の規約でiDeCo利用が認められているかどうかによります。特に企業型DC(確定拠出年金)に加入している方は、iDeCoを利用できないケースが少なくありません。また、会社の規約でiDeCoの利用が認められている場合も、企業型DCの拠出額によってはiDeCoの利用が制限されることがあります。

企業型DCがない会社も事業主証明が必要

会社員がiDeCoを利用する場合、勤務先から「事業主証明」を受け取り、金融機関に提出する必要があります。そのため、勤務先が事業主証明を発行しない場合はiDeCoの利用が不可能になるでしょう。また、勤務先が事業主証明を発行している場合でも、会社に知られずにiDeCoを利用することは不可能です。

なお、2022年の法改正以降は、事業主証明の提出が不要になります。また、転勤した場合も、金融機関に新しい勤務先の事業主証明の提出は不要です。ただし、事業主証明が不要になったことでiDeCoを利用しやすくはなりますが、勤務先にiDeCoの利用が知られないということではありません。年末調整時に掛け金の額を申告する手続きが必要なため、会社にiDeCoの運用を報告することになります。

企業型DC加入者は改正後上限金額2万円に

現行(2021年1月時点)では、会社の規約でiDeCo運用が規定され、なおかつ事業主掛け金の上限額の引き下げがある場合は、企業型DC加入者もiDeCoの運用が可能です。しかし、改正後はiDeCoの運用が会社の規約で定められていない場合だけでなく、事業主掛け金の上限額の引き下げがない場合でもiDeCoを利用できるようになります。

なお、企業年金がない場合のiDeCoの掛け金は月額上限2万円ですが、改正後は企業年金があっても月額2万円まで運用することが可能です。

法改正により会社員も加入しやすくなる

2022年の法改正により、会社員はよりiDeCoを運用しやすくなります。現行(2021年1月)制度でiDeCoの加入資格がない方も、改正後には加入できるようになるかもしれません。

確定給付企業年金加入者は上限1.2万円に

確定給付企業年金(DB)に加入している方で、なおかつ勤務先でiDeCoの加入を認められている場合のみ、iDeCoで月額1.2万円まで運用することが可能でした。しかし、改正後は勤務先でiDeCoの運用に関する規定がない場合でも、DB加入者は月額1.2万円まで運用できるようになります。

すでに加入している方は上限2.3万円

すでにiDeCoを運用している方で、企業型DCに加入していない場合は、毎月2.3万円までiDeCoを運用することが可能です。これは改正後も同じで、企業型DCに加入していない方は毎月2.3万円までiDeCoを運用することができます。

マッチング拠出利用者のiDeCoの利用

マッチング拠出を利用している方は、法改正によってiDeCoの利用が変わります。現行(2021年1月)時点ではiDeCoの運用はできませんが、改正後はiDeCoを利用して老後資金を準備することが可能になるでしょう。

マッチング拠出とは

マッチング拠出とは、企業型DCを利用する方が利用者自身で拠出する掛け金を加える仕組みです。利用者自身で加えた掛け金は全額所得控除の対象になるため、マッチング拠出は会社員にとって所得税・住民税の節税に有効な制度と言えるでしょう。

ただし、拠出できる掛け金の累計は事業主による企業型DCの掛け金累計を超えることはできず、なおかつ会社員による掛け金と事業主による掛け金の年間合計額(※)は、他の企業年金(厚生年金基金、確定給付企業年金など)がある場合は33万円を超えることはできません。一方、他の企業年金がない場合は、会社員による掛け金と事業主による掛け金の年間合計額は66万円以下となります。

注意点としてあげられるのが、マッチング拠出制度を導入している会社でしか利用できない仕組みであるということです。また、前述の通り会社員の掛金には上限があることにも注意が必要です。

※前年12月から11月までの拠出合計額を「年間合計額」として計算します。

法改正後はiDeCoの利用が可能に

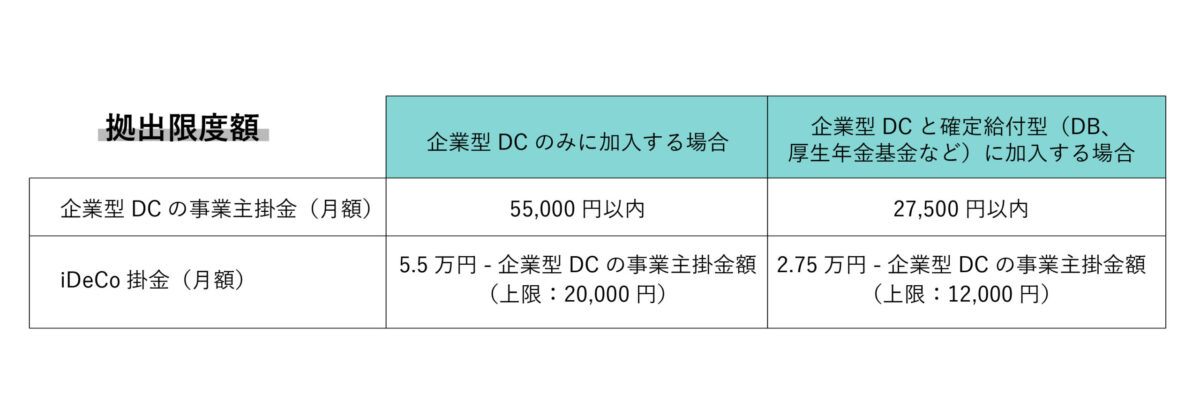

2022年の法改正後も、マッチング拠出とiDeCoの併用はできません。マッチング拠出が可能な企業型DCの会社員で、運用する掛け金を増やしたい方は、以下の2パターンから選択します。

- 従来のように企業型DCに自分で掛け金を拠出(企業型DCでのマッチング拠出)

- iDeCoに加入して、iDeCoの掛け金を拠出する(iDeCo同時加入)

それぞれの詳しい違いは以下の通りです。

| 企業型DCでのマッチング拠出 | iDeCo同時加入 | |

| 掛け金の上限月額 | 最大2.75万円(1.87万円) ※事業主(会社)の掛け金以下の制約あり |

最大2万円(1.2万円) |

| 口座管理料 | 会社負担 | 本人負担 ※金融機関によって異なる |

| 管理する口座の数 | 1つ | 企業型DCとiDeCoの2つ |

| 運用できる商品 | 会社のプランで提示されている商品のみ | 金融機関によって異なる ※金融機関・商品の選択が可能 |

企業型DCに自分で掛け金を拠出する場合は、勤務先の庶務課などに連絡して掛け金を増やす手続きをする必要があります。ただし、すでに説明したとおり、企業年金がある場合は年間33万円まで、企業年金がない場合は66万円までと上限が決まっているため、すでに上限に達している場合は掛け金を拠出することができません。

一方、iDeCoでの運用を選ぶ場合は、確定給付企業年金に加入している場合は月額1.2万円まで、確定給付企業年金に加入していない場合は月額2万円まで掛け金を拠出することが可能です。上限額内であれば、企業型DCの金額に影響されずに運用できるので、少しでも運用する掛け金を増やしたい方に向いています。

また、それぞれにメリット・デメリットもあるため、自分の状況や性格、老後資金の目標額によってどちらを選ぶのかを決めましょう。メリット・デメリットを表にまとめましたので参考にしてください。

| 企業型DCでのマッチング拠出 | iDeCo同時加入 | |

| メリット | ・口座管理料がかからない

・1つの口座で、運用から給付までの手続きをで行える |

・老後資金を形成できる

・金融機関によっては選択できる商品数が豊富 |

| デメリット | ・会社の掛け金以下しか掛け金を拠出できないため、会社の掛け金が少ないと十分に老後資金を用意できないことがある

・会社のプラン以外の商品を選択できない |

・iDeCoの口座管理料を自己負担しなくてはいけない

・管理する口座が2つとなるため、それぞれに手続きが必要 |

会社員はiDeCoをするほうが良い?

iDeCoを利用するということは、毎月一定の金額を掛け金として支払うことを意味します。収入から拠出額を捻出することになるため、iDeCoをするべきかどうかは利用者各自がよく考える必要があるでしょう。どのような方にiDeCoの利用をすすめられるのか、反対に、どのような方にはiDeCoをすすめられないのかについて解説します。

老後資金が不安な方は今すぐ検討

iDeCoは毎月掛け金を拠出することで60歳以降に運用した資金を受け取る制度です。老後資金が不安な方は、iDeCoで毎月掛け金を拠出し、運用を始めましょう。

会社員がiDeCoを利用する場合、企業型DCを利用しているか、あるいはDBを利用しているかなどの条件によってiDeCoの掛け金上限額が変わります。いずれの場合も上限額が決まっているため、多額の老後資金を準備したい方は長期間運用することが必要です。少しでも運用額を増やしたい方は、できるだけ早めにiDeCoへの加入を検討しましょう。

例えば会社で設定されている退職金が少ない方、退職金が減る可能性がある方、勤続年数が短いために多額な退職金は期待できない方は、iDeCoで老後資金を準備することを検討してみてください。その他にも、個人年金に加入していない方や預貯金が十分ではない方、貯金はあるものの子どもの学資や住宅購入などに使ってしまうと考えられる方も、iDeCoなどで老後資金の準備を検討しましょう。

企業型DCで十分な方は不要

企業型DCで十分な老後資金を準備できる場合は、iDeCoを検討する必要はないと考えられるでしょう。iDeCoは受取時期が制限される運用方法なので、あくまでも老後資金に不安がある方が検討することができます。

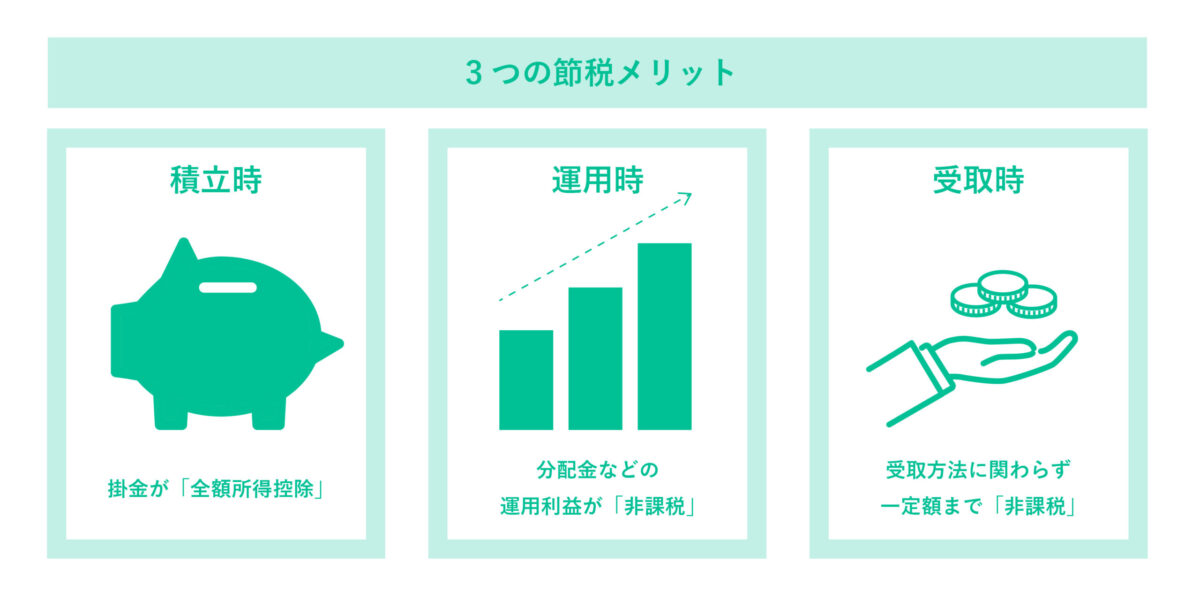

節税したい方は利用を検討

iDeCoを利用すると掛け金が全額所得控除の対象になるだけでなく、運用益が全額非課税になり、なおかつ、受給時にも税金を抑えることができます。

例えば平均年収が500万円の方が30年間毎月2万円iDeCoを運用したとすると、所得税は72万円軽減、住民税も72万円軽減、合計144万円も税制優遇を受けることが可能です。さらに運用益と受給時にも税制優遇を受けられるため、実質の節税額はさらに増えます。企業型DCで十分な老後資金を準備できる方も、所得税・住民税の節税をしたいのであれば、iDeCoでの運用を考えてもいいでしょう。

家計が安定していない方は利用しない

iDeCoは原則として毎月同額を拠出して運用します。月によって家計が厳しくなることがある方など、家計が安定していない場合はiDeCoの運用はすすめられません。家計が安定したら、少額からはじめるようにしましょう。

貯金が十分にない方も利用しない

貯金が十分ではない方にも、iDeCoの利用はすすめられないでしょう。

手術や事故、災害など、人生には何度か不慮の出来事が起こり、まとまったお金が必要になることがあります。しかし、iDeCoは原則として60歳まで引き出すことができないため、いざというときに対応することはできません。急な出費が起こったときにスムーズに対応するためにも、十分な貯金がない方はiDeCoではなく「つみたてNISA」で運用をするか、すぐに引き出せるお金を準備しておくことをおすすめします。

年末調整の手続きが面倒な方は利用しない

iDeCoを利用している方は、年末調整時に掛け金などを適切に申告する必要があります。書類は会社側で準備をしてくれますが、手続きが面倒だと思う方もいるかもしれません。手続きや書類作成をできるだけ避けたい方には、iDeCoの運用は向かない可能性があります。

また、会社側にiDeCoの利用を知られたくない方もいるかもしれません。特に2022年までの法改正前にiDeCoを開始する場合は、iDeCo口座を開設する際に会社から「事業主証明」を受け取る必要があります。経理担当者などに「事業主証明が欲しい」と申告しなくてはいけないため、面倒に感じる方もいるのではないでしょうか。

誰にも知られずに老後資金を準備したい方は、iDeCoではなく、源泉徴収ありの特定口座を使って投資するなど、他の投資方法での資産運用を検討しましょう。(源泉徴収ありの特定口座であれば、利益にかかる税金は証券会社が差し引くため、会社に知られることはありません)

iDeCoはweb申し込みも完備

最近ではネット証券が充実しており、iDeCoの申し込みはネットで完結できる時代となりました。

iDeCoを始める際のおすすめの証券会社

| iDeCoの投資信託本数 | |

| 楽天証券 | 31本 |

| SBI証券 | セレクトプラン36本、オリジナルプラン37本 |

| 松井証券 | 39本 |

| マネックス証券 | 26本 |

| 野村證券 | 31本 |

| auカブドットコム証券 | 26本 |

| 大和証券 | 21本 |

ネット証券では最短即日に口座開設可能なところもありますので、手軽にiDeCoをスタートすることが可能です。

会社員がiDeCoに加入できる条件とは

会社員がiDeCoに加入できる条件は3パターンあります。

会社員がiDeCoに加入できる条件3パターン

・企業型DCが導入されていない場合

・企業型DCと確定拠出年金の併用の許可が下りている場合

・確定給付年金DBのみの場合

会社員の方はまず企業型DCもしくは確定給付型年金DBを企業が導入しているかどうか確認しましょう。その後、自分がiDeCoに加入可能かつ拠出メリットが大きい場合はiDeCOで資産運用をした方が長期目線でお得となります。注意点としては「企業型DCのマッチング拠出をしているとiDeCoが利用できない」、「企業側が拠出している金額次第ではiDeCoの上限金額にすぐに到達してしまう」といった点です。いずれの場合も詳細を確認しないと、詳しい状況が分からないので、会社員の方は総務等に「企業型DCや確定給付年金DBを導入しているのか」、「自分の場合いくら拠出できるのか」、「iDecCoとの併用は企業側が認めているのか」といった部分を確認することが先決です。

iDeCoに加入した場合のメリット

iDeCoに加入した場合様々なメリットがあります。ここでは最大のメリットである「非課税で再投資が可能」を中心に解説します。

非課税で再投資が可能

iDeCoの最大のメリットといえるのは「非課税で再投資が可能」という点です。普段、資産運用を行わない方からするとピンとこないかもしれませんが、「節税効果」と「複利運用」という側面からみると、そのメリットが浮かび上がります。まずは「節税効果」ですが、通常資産運用で得られた利益には税金がかかります。資産運用には申告分離課税と呼ばれる20.315%の税金がかかるのですが、iDeCoの場合、こちらがゼロになります。次に「複利運用」について紹介します。複利運用とは資産運用で得た利益を引き出すのではなく再投資することで比例的に資産を増加させるのではなく、指数関数的に資産を増やす運用の方法です。得た利益を毎年再投資することから、長期間運用すればするほど資産増加への効果は絶大なものとなります。節税効果だけでもお得なのですが、年金を受け取るまで数十年と長期間、再投資を行うことで、資産を最大限増やすことが可能なのです。

拠出金額が全額控除になる

「非課税で再投資が可能」と共に大きなメリットの一つが「拠出金額が全額控除になる」です。通常、資産運用を行う場合は自分税金が引かれた後の手取りの金額から用意しなければいけません。しかし、拠出金額全てが控除になりますので、節税をしながらも資産運用の種銭を用意することが可能になります。

受け取る場合もお得になる

iDeCoでは年金として受け取るか一時金として受け取るか選ぶことができ、どちらも控除を使うことが可能です。

iDeCoの受け取りの際の控除

| 受け取り方 | 控除の種類 |

| 年金 | 公的年金等控除 |

| 一時金 | 退職所得控除 |

いずれの場合も控除を使用することにより、お得に資金を手元に移すことができます。

iDeCoに加入した場合のデメリット

iDeCoに加入した場合様々なデメリットがあります。ここでは最大のデメリットである「通常60歳まで引き出せない」を中心に解説します。

通常60歳まで引き出せない

iDeCoは確定拠出年金とあるように「年金」ですので、通常60歳まで引き出すことはできません。

通常の資産運用の場合、突然資金が必要になった時などは運用を中止して、資産を現金化するでしょう。しかし、iDeCoでは現金化が不可能なため、急に現金が必要になっても資金を捻出することが不可能なのです。

いくら拠出額が控除になるとはいえ、手元の現金は減ることになりますから、「自分が何歳にどのくらい資金が必要になる」といった計画を立てたり、急に資金が必要になった時に使用する資金を用意したりした上でiDeCoを利用しましょう。

またiDeCoを脱退することにより、資金を引き出すことも可能ですが、以下の条件が付きます。

・国民年金の免除

・3年以下の通算拠出期間

・個別管理している資産が25万円以下

この通り厳しい条件があるため、簡単には引き出すことができません。

元本割れの可能性がある

iDeCoは年金とついていますが、立派な資産運用です。そのため、大きく利益を出す可能性もありすが、元本割れをする可能性もあります。各証券会社において投資可能な金融商品がたくさんありますが、手あたり次第に選べば良い訳ではありあません。少なくともどの商品を選べば長期的にみてリターンが高いのか調べる調査能力や最低限の資産運用の知識は必要になります。

マッチング拠出とiDeCoではどちらがお得?

マッチング拠出は企業型DCにおける自分の拠出金額を上乗せする制度です。そのため、会社によって拠出上限が決まっている点やiDeCoと併用できない点に注意が必要でした。企業の拠出上限とiDeCoの拠出上限を比べた際に多く拠出できるのであればiDeCoの控除の方が大きく、資産運用の種銭も増えることからお得といえるでしょう。

| iDeCoによる拠出 | マッチング拠出(月額) | どちらがお得か? | |

| iDeCoがお得となるケース | 23,000円 | 企業の掛け金10,000円

自身の掛け金10,000円 |

iDeCoの方が13,000円分拠出額が大きいので控除額が大きい |

| マッチング拠出がお得となるケース | 23,000円 | 企業の掛け金

25,000円 自身の掛け金 25,000円 |

マッチング拠出の方が2,000円分拠出額が大きいので控除額が大きい |

ただ、拠出金額が大きくなり、将来受け取れる年金の金額は増えるものの、現在の手取りは少なくなります。ライフステージを考える上で大きくお金が必要になってくる場合もありますので、拠出金額は計画的に考えましょう。

まとめ

現行(2021年1月時点)制度では会社員でiDeCoを利用できる方は限られていますが、2022年の法改正後はほとんどの会社員がiDeCoを利用できるようになります。iDeCoを利用すると老後資金を準備できるだけでなく、運用中も所得税や住民税の節税が可能です。将来と現在のためにも、iDeCoを検討してみてはいかがでしょうか。

なお、iDeCoは金融商品を運用するため、かならずしも利益が出るとは限りません。運用結果によっては掛け金合計額よりも受給額が下回ることもあります。リスクにも十分注意をしたうえで、運用していくようにしましょう。