公務員は給料が安定していると長年言われていました。しかし、最近では退職金の減額や、物価上昇に不安を抱えている方も多いのではないでしょうか。景気の影響による給料の変動が少ない公務員では、現在のように物価が上昇し、通貨の価値が下落するインフレの状態が続くと、生活が苦しくなってしまいます。

公務員は、原則、副業が禁止されており、本業以外で資産を増やすためには資産運用がおすすめです。しかしながら、公務員という立場上、いくつか注意すべき点もあります。

ここでは、公務員の資産運用に焦点を当て、公務員におすすめの資産運用と注意点、また公務員には向かない資産運用について詳しく解説します。

目次

公務員が資産を増やす方法と注意点

まず、公務員が資産を増やす方法とその注意点について紹介します。

公務員の副業は禁止されている

公務員は、原則、副業は禁止されています。「公のために働く」職種であるため、利益を優先した業務はおこなうことができません。アルバイトをしたりネットビジネスをしたりして、お金を得ることもできません。公務員の副業禁止については、公務員法にも定められています。内容は以下のとおりです。

国家公務員法第101条…職務に専念する義務

国家公務員法第103条…私企業からの隔離

国家公務員法第104条…他の事業又は事務の関与制限

地方公務員法第38条…営利企業への従事等の制限

投資信託などの資産運用はOK

副業が禁止されている公務員ですが、投資信託などで資産運用することは認められています。「役員兼業」や「自営兼業」でなければ、公務員法にふれることはないのです。むしろ、公務員が本業以外でお金を得るには、資産運用以外にないといえるでしょう。さらに公務員の給料は年功序列であり、資産運用をしないかぎり資産を大きく増やすことはできません。そして、公務員のメリットとして、年功序列で安定的に昇給があるため、その中から少しずつでも教育資金や住宅購入資金の準備を始めておくと、よいでしょう。

実は将来受け取る公的年金も、GPIF(年金積立金管理運用独立行政法人)によって、年率3%前後で運用されています。公務員も年率3%前後のリターンを想定しながら、複数の銘柄に分散投資することが大切です。

ただし、公務員が資産運用する際にはいくつか注意すべき点があります。

インサイダー取引にならないようにする

公務員は、その立場上、企業の機密情報を知り得る立場にあるため、立場を利用して投資するとインサイダー取引となり罰せられます。 インサイダー取引とは、職務上知り得た情報を利用して、株の売買などの金融取引をしてはいけないというルールです。

市場の公平性を保つために設けられているルールですが、公務員の場合、気づかずにインサイダー取引となってしまうことがあるため注意が必要でしょう。

規制のおもな対象は、上場会社についての株式・ 新株予約権証券・社債、J-REIT などです。 投資する際には、どういった取引がインサイダー取引になるのか、事前に詳しく調べておきましょう。

公務中の取引は厳禁

当然ですが、公務中の取引は厳禁です。資産運用に集中しすぎるあまり、本業を疎かにするということはあってはなりません。公務員には職務専念義務があるため、業務中の取引は、職務専念義務の違反にあたります。業務時間外で取り組むようにしましょう。

特定口座(源泉徴収あり)なら確定申告は不要

資産運用をする際は、証券会社に口座を作る必要がありますが、口座には次の3つの種類があります。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座(源泉徴収なし)

通常、資産運用で生じた収益には税金がかかり、確定申告をする必要があります。しかし、源泉徴収がある特定口座なら、証券会社が代わりに税金を計算して支払ってくれるため、確定申告は必要ありません。

確定申告の手間を省くためにも、特定口座(源泉徴収あり)を選びましょう。

【関連記事】

20代から資産運用を始めよう!おすすめの運用方法と注意点を解説

公務員の強みと弱み

公務員最大の強み ‟雇用の安定性”

公務員の最大の強みは‟雇用の安定性”といえます。公務員は、突然の解雇や減給、歩合制といったことはなく、月々の給与が安定している職業です。一般企業に比べ、転居をともなう転勤も少なく、ライフプランを立てやすいメリットがあるでしょう。

また、安定した職業であるため、住宅購入や不動産投資でローンを利用する際にも、審査が通りやすくなります。安定的な給与を活かして、毎月の投資をおこない、資産を増やしていきましょう。

公務員の弱み‟インフレ時の給与”

安定的な給与が魅力的な公務員ですが、物価が上がり、お金の価値が下がるインフレ局面では、弱みとなってしまうことがあります。通常、一般企業ではインフレ時には景気に合わせて、給与が上昇することが多いですが、公務員は上昇しにくいのです。

そのため物価上昇により、家計を圧迫します。資産運用をおこなうことで、インフレ対策にもなるといえます。

公務員におすすめの資産運用4選

現在は金利が低く、貯蓄のみで資産を増やすことは難しい時代です。毎月の給与の中から、リスクとリターンを知り、資産運用を始めてみるのも一つです。ここでは、公務員が少額から始めやすい、資産運用を4つ紹介します。

1.地方公務員の共済預金を利用する

まず、公務員が利用できる資産運用として、元本保証で堅実に運用したい人におすすめなのが共済預金です。投資ではないため、元本割れのリスクがなく、決まった利率で増えるというところがメリットです。共済預金は、各都道府県の共済組合がまとめて管理しています。積立金は給与から天引きされるため、「貯金が苦手」という人に向いているでしょう。

共済預金の利率は共済組合によって異なりますが、ほとんどの組合で年率1%を超えています。銀行の普通預金利息は0.001%と、極めて低いことを考えると、かなり魅力的な運用方法といえるでしょう。

【関連記事】

銀行で資産運用をするなら何がおすすめ?5つの金融商品を紹介!

2.iDeCoで老後資金を形成する

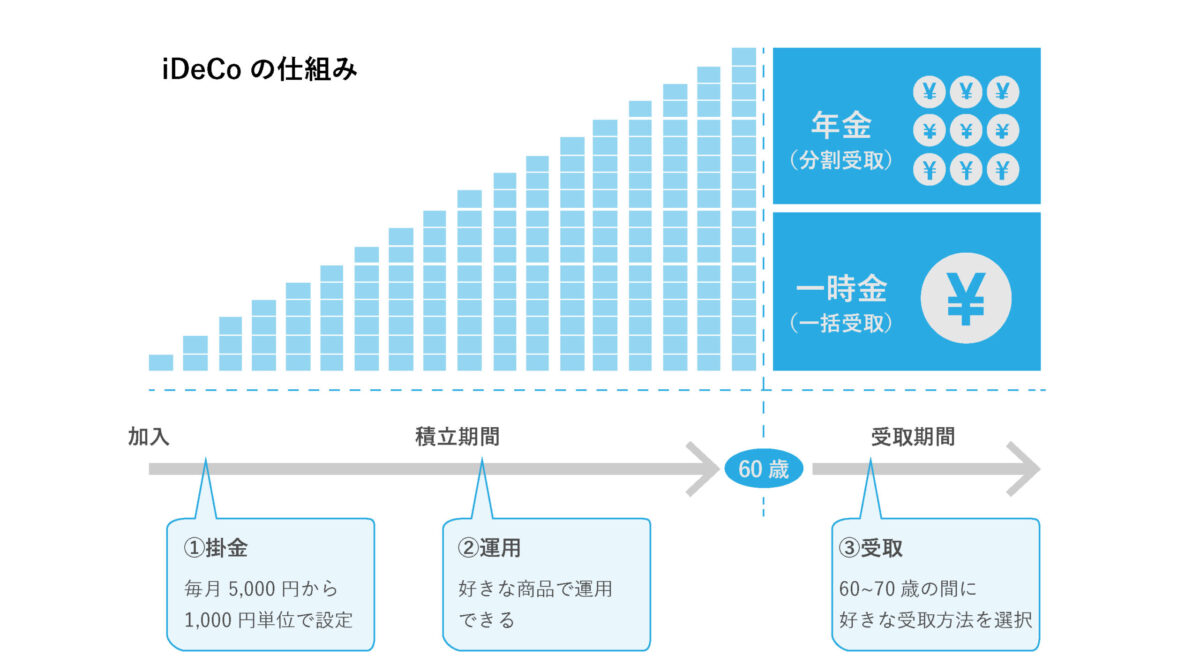

iDeCoは、正式名称を「個人型確定拠出年金」といい、任意で加入する私的年金です。2017年1月より、公務員も加入できるようになりました。iDeCoでは、毎月5,000円から1,000円単位で積み立てることができます。1ヶ月にかけられる上限額は職業により異なり、公務員の場合は12,000円です。

iDeCoの大きなメリットは、次のような手厚い税制優遇を受けられる点です。

- 掛金のすべてが所得控除の対象

- 運用で得られる収益のすべてが非課税

- 受け取る年金も一定額まで公的年金控除や退職所得控除の対象

掛金のすべてが所得控除の対象となるため、所得税や住民税を減らすことができます。またiDeCoであれば、本来、資産運用で得た収益にかかる約20%近くの税金もかかりません。

ただし、60歳になるまで積み立てたお金を引き出すことはできないので注意しましょう。また、10年以上制度に加入していることが受け取り要件となっているため、60歳から受給したいのであれば早めの加入が求められます。

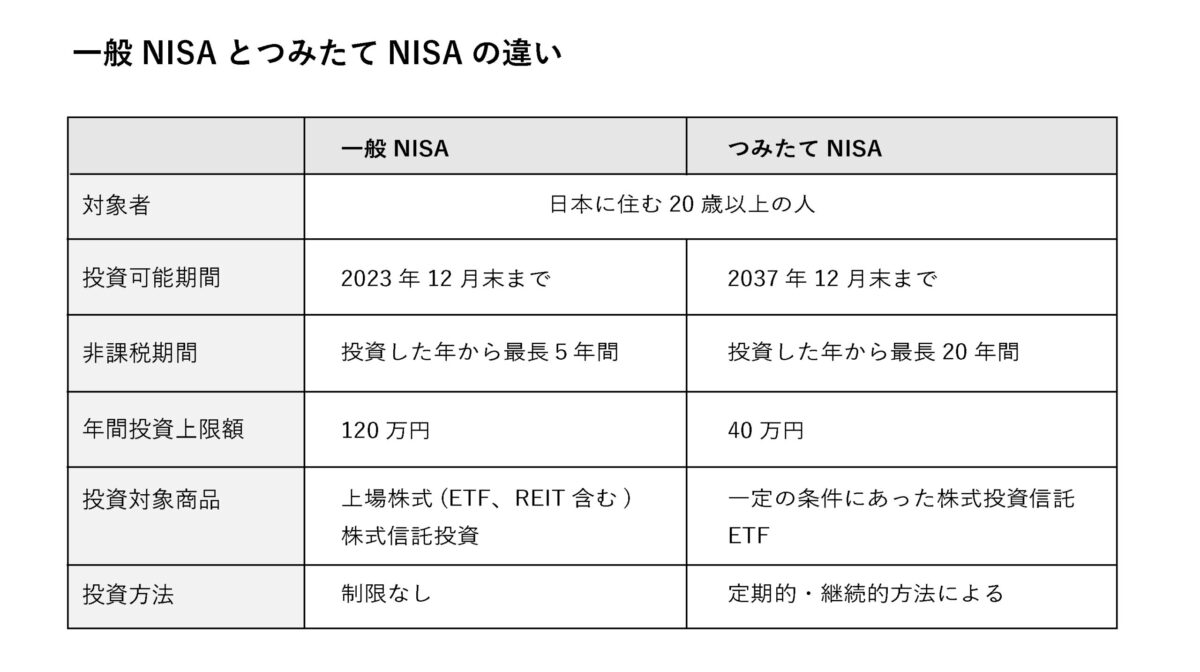

3.一般NISAやつみたてNISAを活用する

一般NISAや、つみたてNISAを活用しての資産運用もおすすめです。一般NISAやつみたてNISAは、いつでもお金を引き出すことができるため、iDeCoよりも柔軟に資産運用することができます。

どちらのNISAも運用で得られる収益のすべてが非課税ですが、iDeCoのように掛金を所得控除できません。税制優遇という点で比べると、iDeCoのほうが優れているといえるでしょう。

また、一般NISAとつみたてNISAを併用することはできないため、どちらかを選ぶ必要があります。年間での非課税投資枠や非課税期間、購入できる金融商品の相違点を以下で確認しましょう。

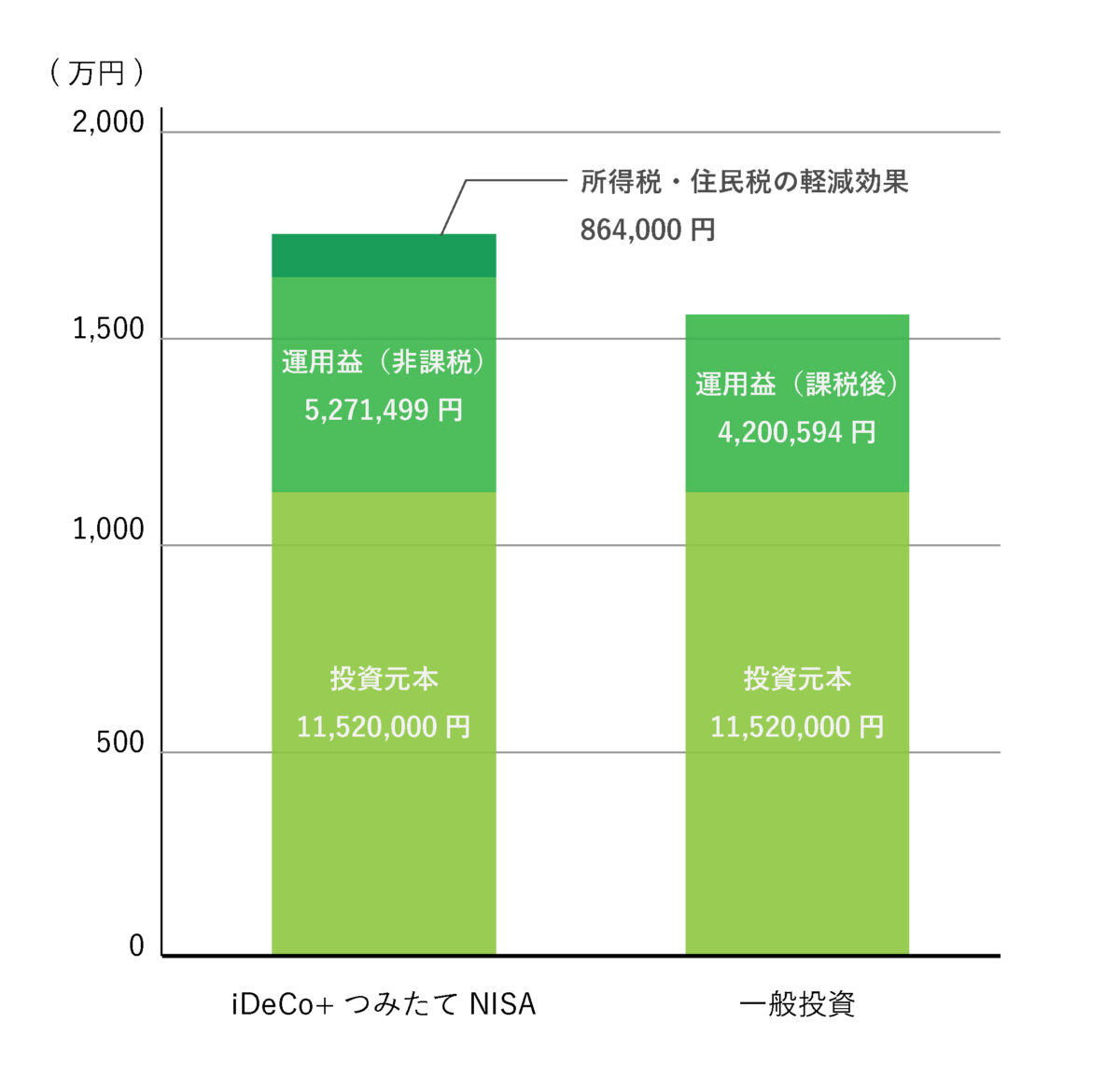

3.iDeCoとNISAを併用する

資金に余裕がある人におすすめなのが、iDeCoとNISAの併用です。公務員のiDeCoにおける上限額は12,000円で、ほかの職業に比べると少額に設定されています。しかし、一般NISAかつみたてNISAのいずれかと併用することで、大きな税制優遇を受けながら資産運用ができるのです。

次の図は、公務員が30歳から60歳までiDeCoとつみたてNISAを活用して運用した場合のシミュレーションです。

条件は、次の通りです。

- iDeCoの運用:30〜60歳まで毎月12,000円を年率3%で運用

- つみたてNISA:20年間、毎月30,000円を年率3%で運用

この条件で運用した結果は、次の通りです。

それぞれの節税結果は、次の通りです。

- iDeCoにおける所得税・住民税の節税効果:年間28,800円(合計864,000円)

図中では、「iDeCo+つみたてNISA」のグラフの一番上の数値、「所得税・住民税の軽減効果」の864,000円にあたります。

- iDeCoにおける運用益の非課税効果:合計536,658円

- つみたてNISAにおける運用益の非課税効果:合計534,247円

運用益の非課税効果の総額は、536,658円+534,247円=1,070,905円です。

図中では、「iDeCo+つみたてNISAの運用益(非課税)」の5,271,499円から、「一般投資の運用益(課税後)」の4,200,594円を差し引いた数値である1,070,905円(5,271,499円−4,200,594円)が、この運用益に対する非課税効果を表します。

iDeCo+つみたてNISAを活用した場合の節税効果の合計は、次の通りです。

所得税・住民税の軽減効果+運用益の非課税効果の総額=864,000円+1,070,905円=1,934,905円

つまり、iDeCo+つみたてNISAを活用すると、一般投資よりも1,934,905円も収益が大きくなるということです。

これは、あくまでもシミュレーションなので、図のシミュレーション結果のように必ずうまくいくというわけではありません。しかし資産運用を考えているのであれば、節税効果の高いiDeCoやNISAを積極的に利用しましょう。

ただし、売却するタイミングによっては元本割れもありえます。リスクを減らすためには、「長期・分散・積立」を心がけて運用することが大切です。

投資に慣れてきたら始めたい資産運用3選

投資に慣れてきたら、ほかの資産運用を始めることを検討しましょう。次に、3つの資産運用を紹介します。

1.運用をプロにお任せできる投資信託

投資信託は、多くの投資家から資金を集め、投資のプロが代わりに運用する投資方法です。利益が出た場合は、配当金を受け取ることができます。投資信託は、ひとつの商品に株式や債券などさまざまな金融商品が組み込まれているため、リスク分散をしながら運用することが可能です。また、株式投資のようにまとまった資金を必要とせず、少額で始められる点もメリットでしょう。

なかでも、「インデックス投資」と呼ばれる、市場の動きを示す指数に連動した投資信託がおすすめです。なぜなら「インデックス投資」は、市場の動きに連動しているため、値動きに対して知識や手間が必要なく、長期目線で見ると成長している株式へ投資ができるからです。日常の業務で忙しい公務員にとって、日々の相場を確認するのはなかなか難しいため、「インデックス投資」での資産運用は魅力的といえます。

「インデックス投資」の代表的なものには、以下のものがあります。

・日経平均株価(日経225)…日本の代表的な225社の上場企業の平均株価

・TOPIX(東証株価指数)…東証一部上場全銘柄を対象とした株価指数

・S&P500…アメリカの代表的な500社から算出

・NYダウ(ダウ工業株30種平均)…アメリカの代表的な30社から算出

ただし投資信託には、プロに運用を任せるため、信託報酬という手数料がかかります。投資信託を選ぶ際には、購入時の手数料や信託報酬がどのくらい発生するのか確認するようにしましょう。一般的には、ネット証券を利用したり、インデックス投資(日経平均などの市場の動きに連動する運用)をおこなうことで、手数料をおさえることができます。

また投資のプロが運用するとはいえ、状況によっては元本割れもありえます。今までにもリーマンショックや、コロナなどの局面では、大きく下落することもありましたが、短期間での値動きに一喜一憂せず、中長期で運用することが大切です。そして、すべてプロにお任せというスタンスではなく、自ら経済や投資について学ぶ必要があることはいうまでもありません。

2.好きな企業を応援できる株式投資

投資に慣れてきたら、投資の王道である株式投資を始めてみるのもよいでしょう。株式投資は、自分の好きな企業に投資できる点が魅力的です。その企業を育てるといった視点で長く運用することが、株式投資でうまくいく秘訣といえるでしょう。株式投資は値上がり益を期待したり、配当金や株主優待を楽しむことができます。

ただし、日中、株価を確認できない公務員は、デイトレーダーのような投資方法は向いていません。また値動きも激しいため、まずは少額で始めて、慣れてきたら少しずつ投資額を増やしていく方法がおすすめです。

いずれにしても、株価の下落や投資先の企業の経営破綻などにより、損失が出ることもあります。投資の基本である「長期・積立・分散」を心がけた運用をしましょう。

3.公務員と相性のよい不動産投資

公務員と相性のいい資産運用に不動産投資があります。アパートやワンルームマンションを購入し、家賃収入を得る投資方法です。収入が安定している公務員は、金融機関からの信用も高い職業なので、不動産購入の資金調達に有利でしょう。

ただし、公務員が不動産投資をおこなう際には、次の4つの規制に注意しなければなりません。

- 独立家屋の賃貸の場合、5棟未満まで

- 独立家屋以外の賃貸の場合、10室未満まで

- 年間賃貸収入は500万円まで

- 物件の管理を全て管理会社に委託すること

不動産の管理を自らおこなうと、副業とみなされ、副業禁止規定に抵触します。また、これらの条件以外にも自治体によって規制が設けられていることもあるため、事前に十分な確認をするようにしましょう。

公務員に向かない資産運用2選

次に、公務員には向かない資産運用を2つ紹介します。

1.大きな損失が発生しかねないFX

FXとは、外国為替証拠金取引のことです。「円と米ドル」「円とユーロ」など、2つの通貨の値動きに着目して取引をおこない収益を出す方法のことをいいます。

たとえば、1米ドルを100円で購入しその後1米ドルを130円で売ったとすると、差額分の30円が利益となるのです。日本円や米ドル、ユーロなど、数多くの通貨ペアで取引ができます。

FXの大きな特徴は、実際の資金よりも多額の資金を動かして運用できる点でしょう。これをレバレッジといいます。たとえば「レバレッジ10倍」は、50万円の資金でも、その10倍の500万円まで取引が可能だということです。FXは、多額の資金を動かせるため大きなリターンを狙えますが、予想が外れた場合、損失額もまた大きくなります。

為替レートは24時間休みなく動いており、夜間や早朝も取引をすることが可能です。しかし、レートチェックや資金管理の煩わしさ、また24時間常に感じる値動きへのストレスを考えると、公務員にFXは向かないといえるでしょう。

2.値動きの激しすぎる仮想通貨

資産運用のなかで、最も値動きの激しいのは仮想通貨です。通常の株式投資であれば、値動きがあまりにも激しい場合はストップ高やストップ安となり、強制的に取引が中止となる仕組みが取られています。しかし、仮想通貨にはこの仕組みはありません。そのため、1日で数十万円も上昇することもあれば、反対に大暴落することも珍しくないのです。

あまりにも値動きが激しすぎるため、日中、値動きをチェックできない公務員には向かない資産運用といえるでしょう。

公務員は大切な資産を守る 資産運用を

公務員の資産運用で、一番大切なことは「自分の資産を守る」ということです。あくまでも給与収入を中心に考えながら、当分使い道のない資金でコツコツ投資するようにしましょう。はじめから、一攫千金を目指したり、FXなどのリスクの高すぎる投資をおこなうと、大きな損失が出るおそれがあります。

投資の基本「長期・積立・分散」を心がけよう

投資の基本「長期・積立・分散」を意識することで、リスクをおさえながら、安定した運用成果を目指すことができます。

・長期投資で「複利効果」が期待できる

複利とは、運用によって増えた利益をさらに運用することで、元本が増えていくことをいいます。たとえば100万円運用していたとして、1年間で10万円増えたとします。そうすると翌年の投資元本の合計は110万円になります。これを続けていくと、年々投資元本が増えていきます。すぐに売らずに利益を積み重ねることで、さらなる利益を作り出すことができるのです。

特に若い世代は、少額であっても時間を味方に、長期投資することができるので、はやいうちから始めてみるとよいでしょう。

・少額から積立投資をはじめてみよう

積立投資には、「少額から投資ができる」「購入する時期を分散できる」「自動で積立投資ができる」といった、メリットがあります。特に、日ごろ忙しい公務員にとって「自動で積立投資できる」ということは、大きなメリットでしょう。日々相場を確認し、購入するタイミングをチェックする必要なく、毎月決まった日にちに自動的に積立ができます。

まずは、つみたてNISAやiDeCoを活用し、税制メリットを受けながら積立投資をおこなうとよいでしょう。

・分散投資で価格変動を抑えよう

分散投資では、株式やリート(不動産)、債券など、さまざまなものに投資し、損失を小さくする働きがあります。どうしても一つの企業や、一つの資産にまとめて投資をおこなうと、運用がうまくいかなくなってしまったときに、大切な資産が大きく目減りしてしまう可能性があります。そのため、株式、リート(不動産)、債券に分散して投資することが大切です。

また、日本だけに投資するのではなく、先進国(アメリカ・オーストラリア・カナダなど)や新興国(インド・中国・ブラジル)など、幅広く組み合わせることで、インフレ時のリスクヘッジをすることができます。

まとめ

立場上、副業を禁じられている公務員が資産運用できる方法は限られています。一昔前は安泰といわれていた公務員ですが、近年は退職金や将来の年金受取額が以前よりも減少していることもあり、老後資金を準備するためにも積極的な資産運用を考えたほうがいいでしょう。

資産運用をするならば、優遇税制があるiDeCoやNISAを利用した投資がおすすめです。値動きの激しいFXや仮想通貨ではなく、投資信託や株式投資、不動産投資などに資金を分散して、長くコツコツと運用することが成功する秘訣といえます。